|

Опрос

|

реклама

Быстрый переход

Убыточность TikTok не помешала ByteDance получить рекордную прибыль в 2022 году

10.04.2023 [11:57],

Владимир Фетисов

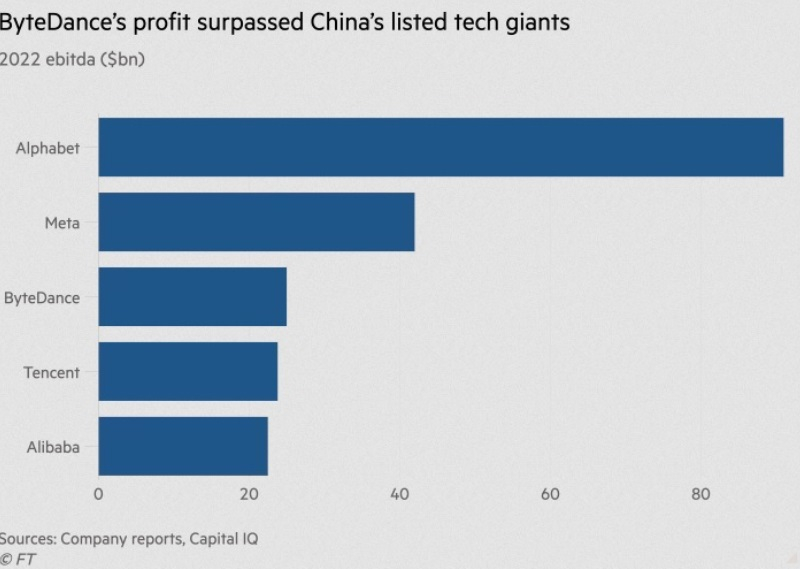

Китайская компания ByteDance получила прибыль в размере $25 млрд по итогам 2022 года. Это на 79 % больше по сравнению с $14 млрд, которые были получены годом ранее. Разработчик TikTok сумел добиться рекордных показателей по прибыли, несмотря на проблемы своего сервиса коротких видео, который уже давно стал причиной обеспокоенности властей разных стран из-за потенциальных проблем с безопасностью.

Источник изображения: Eyestetix Studio / unsplash.com В сообщении сказано, что в прошлом году объём продаж ByteDance составил $85 млрд, что более чем на 30 % выше уровня предыдущего года. Такой рост обусловлен тем, что рекламодатели увеличили расходы на кампании в TikTok и китайской версии сервиса Douyin. За счёт этого успеха ByteDance обогнала других китайских IT-гигантов Tencent и Alibaba, базовая прибыль которых за отчётный период составила $23,9 млрд и $22,5 млрд соответственно. Взрывной рост ByteDance происходит на фоне того, что правительства ряда стран рассматривают возможность запрета TikTok, аргументируя это обеспечением национальной безопасности. Хотя в прошлом году около 80 % прибыли компания получила в Китае, а TikTok был убыточным, видеосервис представляет собой один из источников прибыли в долгосрочной перспективе. Один из инвесторов ByteDance в США считает, что запрет TikTok не окажет существенного влияния на финансовые показатели компании.

Источник изображения: Financial Times По данным источника, объём продаж международного бизнеса ByteDance, куда входит TikTok, в 2022 году составил около $15 млрд, что примерно вдвое больше в сравнении с аналогичным показателем годом ранее. При этом объём продаж на домашнем рынке вырос до примерно $70 млрд. Сама же ByteDance не раскрывает данные о доходах и рентабельности. Официальные представители компании воздерживаются от комментариев по данному вопросу. Tencent впервые в истории столкнулась с падением годовой выручки

22.03.2023 [16:39],

Владимир Фетисов

Китайская Tencent Holdings впервые в истории отчиталась о снижении выручки по итогам года. Выручка Tencent в 2022 году уменьшилась по сравнению с предыдущим годом на 1 % до 554,55 млрд юаней (около $81 млрд). На этом фоне руководство интернет-гиганта объявило о сокращении расходов и повышении эффективности, а также намерении сосредоточиться на основном направлении своего бизнеса.

Источник изображения: Tencent Экономический спад в Китае, вызванный пандемией коронавируса и ужесточением мер отраслевого регулирования со стороны местных властей, нанёс ущерб крупнейшему в мире издателю видеоигр и оператору платформы WeChat. Из-за этого объём полученной Tencent выручки оказался ниже ожиданий аналитиков, которые в среднем прогнозировали показатель на уровне 555,15 млрд юаней. Чистая прибыль за этот же период упала на 16 % до 188,24 млрд юаней (около $27 млрд). «Мы надеемся, что вся наша команда по управлению бизнесом и технологиями будет более сфокусирована. Я думаю, что это очень важно, потому что мы видим, что сосредоточенность и прорывы являются ключевыми факторами для общего развития», — заявил основатель и председатель совета директоров Tencent Ма Хуатенг (Ma Huateng). Согласно имеющимся данным, выручка Tencent в четвёртом квартале 2022 года увеличилась на 0,5 % по сравнению с аналогичным периодом годом ранее до 145 млрд юаней. При этом чистая прибыль за три месяца выросла на 12 % и превысила 106 млрд юаней. В игровом сегменте квартальная выручка Tencent уменьшилась на 2 % до 70,4 млрд юаней, а в сегменте онлайн-рекламы доход подскочил на 15 % до 24,7 млрд юаней. «Билайн» не смог остановить отток абонентов — в 2022 году их число упало на 9,3 %

17.03.2023 [12:59],

Владимир Фетисов

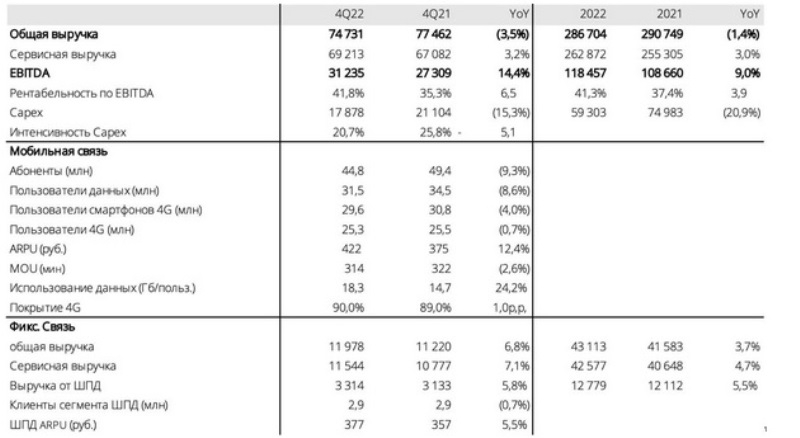

Холдинг Veon, являющийся материнским предприятием для компании «Вымпелком» (бренд «Билайн»), подвел финансовые и операционные итоги 2022 года. Согласно опубликованным данным, абонентская база «Билайна», в 2022 году сократилась на 9,3 % по сравнению с 2021 годом и составила 44,8 млн человек. Число абонентов оператора неуклонно снижается уже несколько лет подряд: в 2021 году на 0,9 %, а годом ранее на 8,7 %

Scott Graham / unsplash.com Сегмент абонентов 4G за год снизился на 0,7 % до 25,3 млн пользователей. Количество пользователей мобильного интернета у к концу 2022 года упало на 8,6 % до 31,5 млн человек. Средний объём голосового трафика за месяц сократился на 2,6 % до 314 минут. При этом база активных абонентов остаётся стабильной, а объём данных на одного пользователя вырос на 24,2 % год к году до 18,3 Гбайт на абонента в месяц. Также заметим, что «Билайн» к концу 2022 года нарастил среднюю выручку на одного пользователя на 12,4 % до 422 рублей. На это повлияли и корректировка тарифов, и подключение дополнительных услуг. Общая выручка компании в отчётном периоде сократилась на 1,4 % до 286,7 млрд рублей, что обусловлено снижением продаж устройств в салонах связи. При этом показатель EBIDTA (прибыль до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации) по итогам 2022 года вырос на 9 % по сравнению с предыдущим годом и составил 118,5 млрд рублей. Рентабельность по EBIDTA увеличилась почти на 4 п. п. до 41,3 %. Сервисная выручка увеличилась на 3 % до 262,9 млрд рублей.

Источник изображения: «Билайн» В сегменте B2B объём полученной выручки вырос на 7,7 % по сравнению с 2021 годом, чему способствовало внедрение цифровых решений. Доходы от AdTech и Big Data выросли на 52 % в сравнении с предыдущим аналогичным отрезком, а рост в продуктах Cloud составил 237 %. Капитальные затраты компании в 2022 году составили 59,3 млрд рублей, что на 20,9 % меньше, чем годом ранее. Это обусловлено тем, что «Билайн» провёл масштабную стройку сети в 2020-2021 годах и успел завершить её до 2022 года. В конце прошлого года группа топ-менеджеров «Билайна» во главе с гендиректором ПАО «Вымпелком» Александром Торбаховым заключила соглашение о покупке 100 % акций компании у холдинга Veon. В настоящее время эта сделка находится в продвинутой стадии реализации, получены все необходимые регуляторные разрешения на уровне российской юрисдикции. Выручка VK увеличилась на 19 % в 2022 году — аудитория всех сервисов уверенно растёт

16.03.2023 [16:22],

Владимир Фетисов

Выручка VK за 2022 год увеличилась на 19 % по сравнению с аналогичным показателем предыдущего года и составила 97,8 млрд рублей. При этом совокупный убыток за тот же период сократился с 15,3 млрд рублей до 2,9 млрд рублей, чему способствовала реструктуризация и оптимизация активов группы. Об этом сказано в отчёте VK, посвящённом подведению итогов 2022 года.

Источник изображения: Marina Stroganova / pixabay.com Отмечается, что основным источником роста выручки стала онлайн-реклама. В прошлом году выручка от онлайн-рекламы выросла на 29 % и составила 56,9 млрд рублей. Значительного увеличения удалось добиться благодаря притоку рекламодателей на фоне роста аудитории на площадках VK. При этом сегмент среднего и малого бизнеса стал самым активным рекламодателем на платформах VK, увеличившись в 2,1 раза в годовом выражении. По итогам отчётного периода основная доля выручки пришлась на сегмент «Социальные сети и контентные сервисы». Объём полученной выручки в сегменте составил 75,1 млрд рублей, что на 22 % больше по сравнению с аналогичным показателем 2021 года. Самым быстрорастущим сегментом стали «Технологии для бизнеса». Он вырос на 83 % в годовом выражении до 5,8 млрд рублей. Скорректированный показатель EBITDA по итогам года увеличился на 8,9 % до 20 млрд рублей, чему способствовал рост рентабельности в сегментах «Образовательные технологии» и «Технологии для бизнеса». Средняя месячная аудитория социальной сети «ВКонтакте» в период с октября по декабрь 2022 года выросла на 9,6 % по сравнению с аналогичным периодом 2021 года и составила 79,5 млн человек. Мировая аудитория площадки в среднем в четвёртом квартале прошлого года составляла 101,7 млн пользователей, а средняя дневная аудитория в России — 51,1 млн человек (рост на 8,9 % по сравнению с аналогичным периодом 2021 года). Средняя месячная аудитория «Одноклассников» в четвёртом квартале 2022 года сократилась до 36,6 млн пользователей (годом ранее она составляла 38 млн пользователей). Несмотря на это, время, проводимое пользователями в ленте соцсети, в четвёртом квартале увеличилось на 28 %, а охват групп авторов и медиа увеличился на 78 % за аналогичный период. Ежемесячная аудитория платформы «Дзен» составила 70 млн пользователей в отчётном периоде. Средняя дневная аудитория сервиса «Почта Mail.ru» в период с октября по декабрь выросла на 5 % по сравнению с четвёртым кварталом 2021 года и составила 18 млн пользователей. При этом выручка почтового сервиса за квартал увеличилась на 28 % и впервые превысила 1 млрд рублей. В отчётности сказано, что количество ежедневных просмотров сервиса «VK Клипы» в четвёртом квартале 2022 года увеличилось на 127 % в сравнении с аналогичным периодом 2021 года и составило 836 млн просмотров. Среднесуточное количество просмотров «VK Видео» без учёта «VK Клипов» в четвёртом квартале выросло на 36 % до 1,96 млрд. Среднемесячная аудитория музыкального сервиса «VK Музыка» составила 46,5 млн человек по итогам 2022 года. В четвёртом квартале количество подписчиков платформы увеличилось на 34 %. Аудитория «VK Мессенджера» в четвёртом квартале увеличилась на 3,7 % до 66,2 млн человек. Прибыль Toshiba обвалилась на 88 % — компания сократила годовой прогноз и уволила операционного директора

14.02.2023 [17:43],

Павел Котов

После резкого падения прибыли в III квартале финансового года японская Toshiba была вынуждена сократить прогноз годовой прибыли, а главный операционный директор компании ушёл в отставку из-за ненадлежащего использования средств на представительские расходы.

Источник изображения: 潇 文 / unsplash.com Слабые финансовые показатели и уход Горо Янасэ (Goro Yanase) обозначились в непростой период истории Toshiba: ведутся переговоры о поглощении консорциумом, который возглавляет инвестиционная компания Japan Industrial Partners (JIP). Из-за слабого спроса на жёсткие диски со стороны ЦОД квартальная операционная прибыль упала на 88 % и составила 5,3 млрд иен ($40,4 млн) — для сравнения, аналитики Refinitiv предсказывали 37 млрд иен ($280 млн). Собственная оценка прибыли компании за финансовый год, который заканчивается в марте, был снижен на четверть и теперь составляет 95 млрд иен ($718,45 млн). Ещё одним негативным фактором стали слабы финансовые результаты производителя чипов памяти Kioxia, который принадлежит Toshiba на 40,6 % — компания завершила квартал с чистым убытком в размере 84,6 млрд иен ($640 млн) из-за низкого спроса на персональные компьютеры и смартфоны. Главный операционный директор Toshiba Горо Янасэ принял решение уйти в отставку после того, как вскрылись факты ненадлежащего использования средств на представительские расходы в 2019 году. Фирменная подписка Apple на iPhone с ежемесячными платежами задерживается в реализации

13.02.2023 [05:16],

Алексей Разин

Компания Apple активно развивает финансовые услуги, предпочитая некоторые из них оказывать напрямую без посредничества банков. В число перспективных проектов на этом направлении попала и подписка на смартфоны, которая позволяла бы клиентам получать новый аппарат в пользование за ежемесячную абонентскую плату, но пока реализация этого замысла откладывается на неопределённое время.

Источник изображения: Apple По словам автора традиционных для этой части недели публикаций на страницах Bloomberg Марка Гурмана (Mark Gurman), первоначально Apple планировала запустить такую подписку ещё в момент дебюта семейства iPhone 13 в 2021 году или семейства iPhone 14 в 2022 году, но реализация проекта «пострадала от инженерных и технических задержек, которые замедлили прогресс и не позволили уложиться в намеченные сроки». Хотя Apple и не отказывается от реализации подписки на iPhone, говорить о новых сроках затруднительно. Предполагалось, что программа подписки Apple не предусматривала простое деление стоимости устройства на 12 или 24 части в равной пропорции в зависимости от срока контракта. Размер ежемесячной платы должен был зависеть от модели устройства, которую выбирал клиент. Со временем, как сообщает источник, Apple вообще намеревается подмять по себя многие финансовые операции своих клиентов, включая выписку счетов, подтверждение транзакций и ведение их истории. Пока всё это осуществляют партнёры компании. В недрах Apple зреют ещё как минимум три инициативы из категории финансовых технологий. Программа Apple Pay Later, подразумевающая рассрочку платежей, была анонсирована в июне, но после неоднократных задержек может оказаться доступной для клиентов в марте или апреле текущего года. Сейчас услуга проходит бета-тестирование среди сотрудников Apple в определённых регионах США. Компания также намеревается предложить клиентам управление сбережениями и рассрочку платежа по различным покупкам. В перспективе фирменная Apple Card должна быть предложена и клиентам за пределами США. Когда эти сервисы будут доведены до ума, предсказывать сложно. Выручка Arm взлетела на 28 % — компания готовится выйти на биржу в этом году

07.02.2023 [16:09],

Павел Котов

Входящая в конгломерат SoftBank Group компания Arm, специализирующаяся на разработке процессорных архитектур и ядер, сообщила о росте выручки в минувшем квартале на 28 % по сравнению с тем же периодом прошлого года, а также о подготовке к первичному публичному размещению акций (IPO), которое намечено на текущий год.

Источник изображения: arm.com Доход Arm по итогам минувшего квартала достиг $746 млн, и это значительно выше $581 млн, которые поступили за аналогичный период годом ранее. Из них $300 млн (рост на 65 %) пришлись на лицензионные отчисления, в том числе по долгосрочным соглашениям, и ещё $446 (рост на 12 %) — на выплату роялти. Рост отмечен во всех сегментах: автомобильные решения, потребительский сегмент, инфраструктура и Интернет вещей. Партнёры компании произвели в минувшем квартале 8 млрд чипов — их общее число превысило 250 млрд. Основатель SoftBank Масаёси Сон (Masayoshi Son) возложил на Arm большие надежды и заявил, что компания может провести крупнейшее IPO среди чипмейкеров. Но инвесторы с ним скорее не согласны: котировки акций технологических компаний снижаются, а вся полупроводниковая отрасль отмечает снижение спроса в ключевых сегментах. Технологии Arm широко распространены в электронной отрасли — они доминируют в смартфонах и планшетных компьютерах, а среди её клиентов значатся такие бренды как Apple и Qualcomm. Глава Arm Рене Хаас (Rene Haas) предпринимает усилия по выходу и на другие рынки, включая ПК, ЦОД и автомобильную электронику. Одной из важнейших составляющих успеха компании является её нейтралитет — это позволяет ей работать с игроками, которые являются конкурентами друг для друга в разных отраслях и регионах. Alphabet заявила о самом слабом росте выручки с 2018 года — рекламный бизнес пошёл на спад после взлёта в пандемию

03.02.2023 [07:55],

Руслан Авдеев

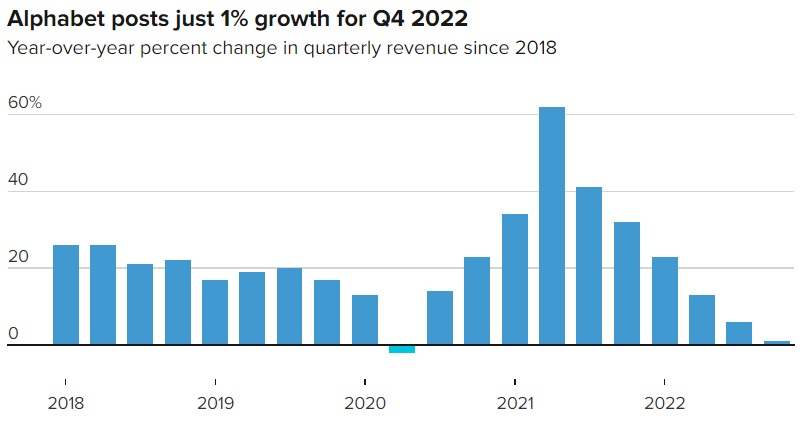

В четверг компания Alphabet опубликовала отчёт о выручке и прибыли в четвёртом квартале минувшего года. Показатели оказались значительно ниже, чем ожидали биржевые эксперты — в сравнении с расходами в пандемию рекламодатели значительно сократили траты на продвижение своих бизнесов.

Источник изображения: Pixabay/Simon В отчёте перед инвесторами Alphabet выбрала очень сдержанный тон, обещая новый период «затягивания поясов», в частности, ожидается сокращение расходов, трат на недвижимость и экспериментальные проекты, которые способны принести плоды только через годы разработок. После закрытия торгов акции компании упали на 5 %. При этом известно, что они потеряли порядка 40 % стоимости ещё в 2022 году. По словам главы компании Сундара Пичаи (Sundar Pichai), Alphabet ответственно подходит к инвестициям и выбирает сферы, где может действовать наиболее эффективно в финансовом отношении. Примечательно, что совсем недавно о наступлении «года эффективности» говорил его конкурент, глава Meta✴ Марк Цукерберг (Mark Zuckerberg). Причины некоторого спада во многих IT-компаниях — в окончании периода «изобилия», царившего во времена пандемии, когда во время санитарных ограничений люди проводили немало времени дома за интернетом. В 2023 году финансовый директор Alphabet Рут Порат (Ruth Porat) обещает сфокусировать внимание компании на росте доходов и значимых изменениях структуры расходов. Известно, что рекламодатели тоже продолжают сокращать расходы на сервисы Alphabet, поскольку допускают, что растущая инфляция и высокие процентные ставки по кредитам могут повлиять на траты потенциальных покупателей их товаров и сервисов. Не последнюю роль сыграло и падение курсов многих валют относительно доллара, что тоже не могло не сказаться на показателях.

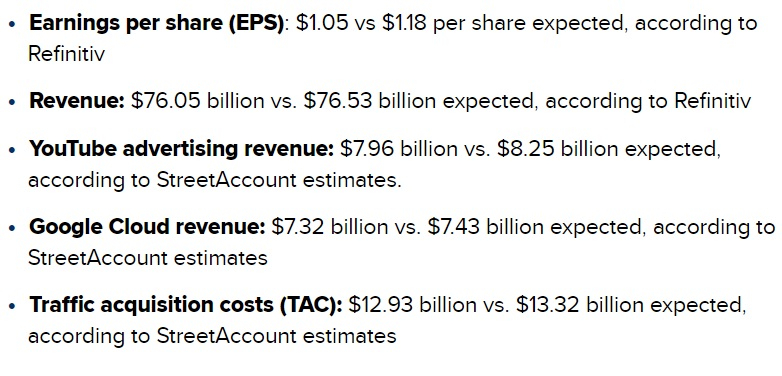

Источник изображения: CNBC По словам Пичаи, приоритетным для компании станет внедрение ИИ-систем, она планирует представить на всеобщее рассмотрение чат-бота LaMDA уже в ближайшие недели. Пока же компания в прошлом месяце приняла решение сократить 12 тыс. рабочих мест — порядка 6 % всех сотрудников, намерена замедлить темпы найма в текущем году и уделять больше внимания ИИ, вероятно, на фоне вирусного успеха ChatGPT. Чистая прибыль за отчётный период упала до $13,62 млрд или $1,05 на акцию — в сравнении с $20,64 млрд или $1,52 на акцию годом ранее. Это наихудшие показатели Alphabet за четыре квартала. Скорректированная прибыль в $1,05 на акцию по оценкам Renfinitiv оказалось ниже, чем ожидаемые $1,18. Выручка от рекламы Google, включая поиск и YouTube, упала на 3,6 % до $59,04 млрд. Совокупная выручка выросла на 1 % до $76,05 млрд — такой медленный рост наблюдается впервые за много лет, за исключением некоторого спада во втором квартале 2020 года. Известно, что эксперты отрасли рассчитывали на $76,52 млрд. По доле рынка Google является крупнейшей платформой цифровой рекламы, что делает её чрезвычайно уязвимой для рыночных флуктуаций. Кроме того, на бизнес YouTube оказывают давление набравшие популярность конкуренты вроде TikTok, оттягивающие на себя молодёжную аудиторию.

источник изображения: CNBC По словам Порат, капитальные затраты в этом году будут на уровне прошлого года. Поскольку всё больше сотрудников работает удалённо и компания оптимизирует кадровый состав, в Alphabet рассчитывают снизить расходы на недвижимость, которые только в первые три месяца года должны составить порядка $500 млн. Выручка от рекламы в YouTube — сервиса, являющегося одним из самых существенных источников средств для Alphabet, упала примерно на 8 % до $7,96 млрд, намного ниже ожидавшихся $8,25 млрд. Хорошо проявил себя облачный бизнес, выручка которого выросла на 32 % до $7,32 млрд. Впрочем, у компании хватает не только непосредственно финансовых забот. В прошлом месяце в США её обвинили в неконкурентных практиках при продаже цифровой рекламы. Против неё поданы многочисленные иски, которые, если будут удовлетворены судами, могут нанести IT-гиганту серьёзнейший ущерб. Акции Meta✴ взлетели в цене на 25 % — лучший дневной прирост за десятилетие

02.02.2023 [23:51],

Владимир Фетисов

Акции Meta✴ Platforms подскочили в цене на 25 %, показав лучший дневной прирост за десятилетие. Капитализация за сутки подскочила почти на $90 млрд. Это случилось после публикации превзошедшего ожидания финансового отчёта по итогам четвёртого квартала и объявления «года эффективности» главой компании Марком Цукербергом (Mark Zuckerberg). Росту курса акций также способствовало объявление о намерении Meta✴ выкупить ценные бумаги на сумму в $40 млрд.

Источник изображения: Yiorgos Ntrahas / unsplash.com В настоящее время стоимость ценных бумаг IT-гиганта поднялась до самого высокого уровня с сентября 2022 года, т.е. периода перед тем, как Meta✴ опубликовала катастрофический финансовый отчёт по итогам третьего квартала 2022 года. По итогам последнего отчётного периода, то есть четвёртого квартала, выручка Meta✴ составила $32,2 млрд, что на 4,5 % меньше по сравнению с результатом за аналогичный период прошлого года, но всё же выше ожиданий аналитиков. На фоне публикации положительного финансового отчёта и заявления о крупном выкупе акций, многие аналитики улучшили свои прогнозы относительно дальнейшего изменения курса акций Meta✴. Так аналитик Evercore ISI Марк Махани (Mark Mahaney) повысил прогноз до $275 за одну ценную бумагу. Бартон Крокетт (Barton Crockett) из Rosenblatt также улучшил прогноз по стоимости акций Meta✴ до $220 за одну ценную бумагу, а Майкл Моррис (Michael Morris) из Guggenheim — до $210 за одну ценную бумагу. В первом квартале нынешнего года Meta✴ ожидает выручку в диапазоне от $26 млрд до $28,5 млрд. При этом объём суммарных расходов на весь год составит от $89 млрд до $95 млрд, а объём капитальных расходов — от $30 млрд до $33 млрд. У Meta✴ продолжает падать выручка, но число пользователей впервые перевалило за 2 млрд — акции взлетели на 20 %

02.02.2023 [13:01],

Павел Котов

Акции Meta✴ выросли на 20 % после публикации положительного отчёта по финансовым результатам четвёртого квартала 2022 года: компании удалось превзойти ожидания аналитиков, хотя и падения доходов избежать не удалось. Кроме того, было объявлено о выкупе акций на $40 млрд. Но при этом компания смогла нарастить аудиторию — покорена важная отметка в 2 млрд ежедневных пользователей.

Источник изображения: Yiorgos Ntrahas / unsplash.com По итогам IV квартала выручка Meta✴ составила $32,17 млрд против ожидаемых $31,53 млрд по версии Refinitiv и $33,7 млрд за IV квартал 2021 года. Выручка в IV квартале 2022 года упала на 4 % по сравнению с аналогичным периодом прошлого года, кроме того, она снижается уже третий квартал подряд. Издержки, напротив, выросли на 22 % в годовом исчислении и достигли $25,8 млрд. Операционная прибыль составила $6,4 млрд против $12,59 млрд годом ранее — падение на 49 %. Meta✴ получила в четвёртом квартале 2022 года чистую прибыль в $4,65 млрд — на 55 % меньше $10,29 млрд в тот же период 2021 года. Отдельно стоит отметить, что количество ежедневно активных пользователей (DAU) впервые в истории компании перевалило за 2 млрд — аналитики ожидали лишь 1,99 млрд (StreetAccount). Количество ежемесячно активных пользователей (MAU) составило 2,96 млрд, а средний доход на пользователя (ARPU) — $10,86 против ожидаемых $10,63 (StreetAccount). За весь 2022 год выручка Meta✴ достигла отметки в $116,61 млрд — на 1 % меньше, чем в 2021 году. А вот прибыли упали: операционная сократилась на 38 % до $28,94 млрд, а чистая — на 41 % до 23,2 млрд. По состоянию на 31 декабря 2022 года численность персонала Meta✴ выросла на 20 % в годовом выражении и достигла 86 482 человека. При этом в ноябре было объявлено о планах сократить более 11 тыс. человек.

Источник изображения: Sigmund / unsplash.com В I квартале 2023 года компания прогнозирует выручку в диапазоне от $26 млрд до $28,5 млрд — аналитики предсказывают $27,1 млрд (Refinitiv). Общие расходы в 2023 году прогнозируются на уровне от $89 млрд до $95 млрд — прошлый годовой прогноз говорил о диапазоне от $94 млрд до $100 млрд. Снижена и ожидаемая величина капитальных расходов — с $34–37 млрд до $30–33 млрд: Meta✴ меньше потратит на строительство нового ЦОД, выбрав для него другую архитектуру и оптимизировав его под задачи, связанные с искусственным интеллектом. Наконец, компания сообщила о получении разрешения на выкуп собственных акций в объёме $40 млрд. Meta✴ (тогда ещё Facebook✴) начала выкупать собственные акции в 2017 году; в 2021 году квартальная сумма выкупа впервые превысила $10 млрд, когда чистая прибыль на фоне пандемии удвоилась; в 2022 году компания потратила на это около $28 млрд. Выплата дивидендов акционерам ещё не началась. Western Digital столкнулась с убытками в прошлом квартале — только потребительские накопители показали рост

01.02.2023 [15:07],

Владимир Фетисов

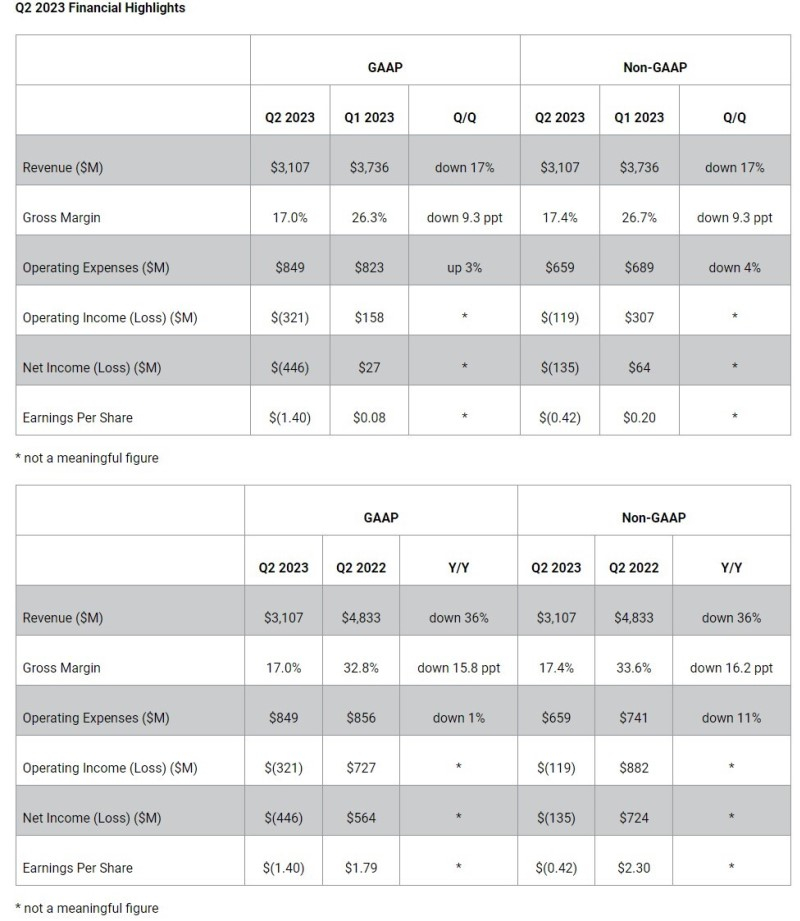

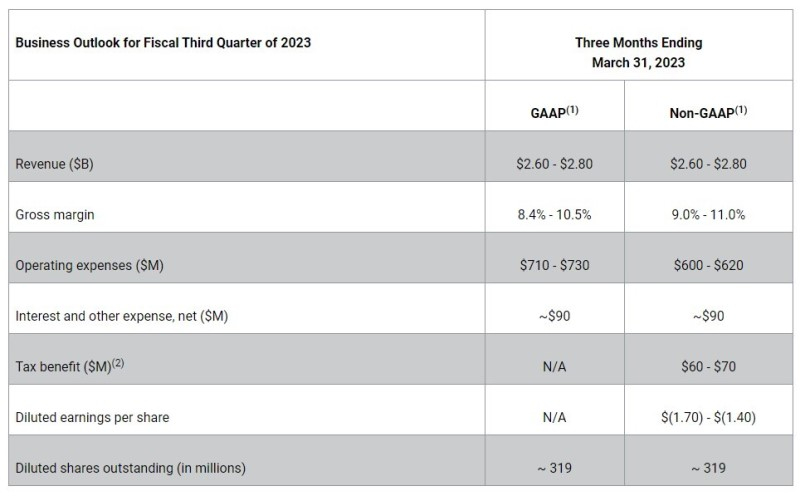

Western Digital опубликовала финансовые результаты по итогам второго квартала 2023 фискального года, завершившегося 31 декабря 2022 календарного года. Выручка компании в отчётном периоде составила $3,11 млрд, что соответствует верхней границе спрогнозированного диапазона.

Источник изображения: Western Digital Corporation Прибыль на акцию при расчётах по методике GAAP во втором квартале составила $1,40 (без GAAP — $0,42). Объём выручки упал до $3,11 млрд, а операционные убытки составили $321 млн. Ещё в предыдущем квартале выручка составляла $3,74 млрд, а операционная прибыль — $158 млн. В годовом же сравнении выручка упала на 36 %. Компания ожидает, что по итогам третьего квартала объём полученной выручки составит от 2,6 до 2,8 млрд долларов.  «Команда Western Digital обеспечила получение выручки на верхнем уровне нашего прогнозного диапазона, несмотря на сложную ценовую ситуацию с флеш-памятью <…> Мы продолжаем предпринимать меры по перестройке бизнеса в ответ на условия, сложившиеся после пандемии, оптимизируя структуру затрат и укрепляя ликвидность», — прокомментировал данный вопрос Дэвид Гекелер (David Goeckeler), генеральный директор Western Digital.  Перестройка бизнеса Western Digital включает в себя сокращение капитальных расходов на направления накопителей на флеш-памяти и жёсткие диски, а также уменьшение объёмов операционных расходов, привлечение финансирования. Ожидается, что в совокупности эти меры обеспечат финансовую гибкость и позволят продолжить компании реализовывать намеченные проекты в соответствии с утверждённой ранее дорожной картой.  В отчётном периоде 39 % выручки Western Digital пришлось на сегмент накопителей для поставщиков облачных услуг. Последовательное снижение объёмов продаж жёстких дисков корпоративного класса было частично компенсировано ростом поставок твердотельных накопителей. Поставки в клиентском сегменте принесли компании 35 % выручки. Последовательное снижение поставок в этом сегменте было вызвано ценовым давлением на флеш-накопители, что было частично компенсировано за счёт увеличения поставок жёстких дисков. Потребительское направление принесло 26 % выручки. Последовательный рост здесь обеспечен за счёт сезонного увеличения розничных поставок жёстких дисков и накопителей на основе флеш-памяти. Nokia нарастила выручку и прибыль на 12 % в прошлом году и с оптимизмом смотрит в будущее

26.01.2023 [10:51],

Павел Котов

Операционная прибыль Nokia в минувшем квартале оказалась выше ожиданий аналитиков, следует из представленного финансового отчёта финской компании. На руку производителю сыграли контракты на развёртывание сетей 5G, в том числе в Индии. Кроме того, компания огласила оптимистический прогноз на 2023 год.

Источник изображения: Pawel Czerwinski / unsplash.com Операционная прибыль по итогам IV квартала 2022 года составила €1,15 млрд, что на 27 % больше, чем годом ранее, а также это выше прогнозов аналитиков из Refinitiv, которые ожидали €924,6 млн. Для сравнения, в IV квартале 2021 года операционная прибыль Nokia составила €908 млн. «В перспективе 2023 года, мы хотя и помним о прогнозируемой экономической неопределённости, спрос остаётся высоким», — заявил генеральный директор компании Пекка Лундмарк (Pekka Lundmark). Объём продаж компании за отчётный период показал квартальный рост на 16 % и составил €7,45 млрд, что также выше ожиданий аналитиков — они прогнозировали €7,11 млрд. По сравнению с тем же периодом 2021 года выручка выросла на 16 %. Позитивными факторами роста показателей стали высокий спрос со стороны корпоративных клиентов и новые контракты на развёртывание сетей 5G, в том числе от индийских мобильных операторов. За весь минувший год Nokia выручила 24,9 млрд евро — на 12 % больше, чем годом ранее. Операционная прибыль выросла на такое же количество процентов, до 3,1 млрд евро. По итогам 2023 года компания ожидает объёма продаж в диапазоне от €24,9 млрд до €26,5 млрд, что соответствует росту от 2 % до 8 % при условии стабильных показателей валюты. Аналитики прогнозируют €25,5 млрд. Акции Ubisoft рухнули на 20 % на фоне новостей об отмене трёх игр и переносе Skull and Bones

12.01.2023 [22:16],

Владимир Фетисов

Ранее на этой неделе французское издательство Ubisoft объявило об очередном переносе пиратского экшена Skull and Bones, отмене трёх игр и не слишком впечатляющих продажах последних релизов, что побудило аналитиков снизить свои прогнозы касательно финансовых показателей компании. На этом фоне курс акций Ubisoft обвалился сразу на 20 % до €19,38 за одну ценную бумагу.

Источник изображения: Sarah Meyssonnier / Reuters Компания объявила о намерении списать €500 млн расходов, вместо запланированных ранее €400 млн, а также провести реструктуризацию. В дополнение к этому было объявлено о снижении целевого показателя по выручке на весь год после того, как уровень продаж в 2022 году оказался ниже ожиданий. Ubisoft сослалась на ухудшение экономической ситуации в мире, из-за чего потребители стали тратить меньше на товары второстепенной важности. На этом фоне аналитики JP Morgan понизили рейтинг Ubisoft с «повышенного» до «нейтрального», сославшись на «ослабление макроэкономических показателей, сложную отраслевую среду и отсутствие информации о сроках предстоящих релизов и их потенциальном успехе». Аналитики отметили, что ещё одним негативным фактором стал сдвиг акцента в индустрии видеоигр в сторону мега-брендов и отказ от малых и средних проектов. «В течение нескольких лет мы чувствовали, что Ubisoft тратит слишком много денег на франшизы не А-уровня (такие как Skull and Bones) <…> Ubisoft явно следует переориентировать свои усилия», — считают аналитики из Cowen. AMD получит нового финансового директора уже в этом месяце

12.01.2023 [05:10],

Алексей Разин

Свой квартальный отчёт AMD опубликует лишь в конце месяца, но уже сейчас компания готова сообщить о важной кадровой перестановке в своём руководстве. Длительное время работавший в должности финансового директора Девиндер Кумар (Devinder Kumar) покинет компанию в связи с выходом на заслуженный отдых, ему на смену уже с 23 января приходит Джин Ху (Jean Hu), которая с 2016 года работала на посту финансового директора Marvell Semiconductor.

Источник изображения: Marvell Semiconductor Как отмечается в официальном пресс-релизе, Девиндер Кумар будет передавать дела своей преемнице до апреля текущего года, поэтому смена лидера на финансовом направлении для AMD не будет внезапной. Генеральный директор AMD Лиза Су (Lisa Su) высоко оценила заслуги уходящего в отставку коллеги: «Хочу поблагодарить Девиндера за многочисленные заслуги перед AMD. Он был выдающимся финансовым директором и партнёром, чьё лидерство сыграло решающую роль в создании финансового фундамента, обеспечившего значительный рост нашей выручки и успех в последние годы». Кумар проработал на различных должностях в компании AMD почти четыре десятка лет. Джин Ху обладает более чем двадцатилетним опытом руководящей работы в финансовой сфере в компаниях полупроводниковой отрасли типа Qlogis и Conexant, а пост финансового директора Marvell Semiconductor она занимала с 2016 года. В этой компании её с 20 января сменит Виллем Мейнтьес (Willem Meintjes), ранее выступавший в роли главного бухгалтера Marvell. Джин Ху, в свою очередь, получила образование в области химии в Пекинском университете химических технологий, а также в области экономики в Университете Клермонта в Калифорнии, который специализируется на повышении квалификации. Пятёрка богатейших основателей техногигантов потеряла в 2022 году $378 млрд

06.01.2023 [17:03],

Геннадий Детинич

В посвящённой богатейшим людям планеты колонке Forbes вышла заметка, в которой наглядно проиллюстрирована пословица «легко пришло, легко и ушло». За один только 2022 год состояния пяти богатейших людей планеты в сфере высоких технологий суммарно снизились на $378 млрд, тогда как годами ранее этот показатель в не менее кратчайшие сроки рвался ввысь.

Источник изображения: Pixabay Антилидером процесса был Илон Маск, ставший первым человеком на Земле, кто потерял более $200 млрд личного состояния. Но он был не единственным в 2022 году, чьё состояние сократилось на исторически значимую сумму. Первым человеком, сколотившим личное состояние в $100 млрд, стал Билл Гейтс, что произошло в 1999 году, на пике пузыря доткомов. Рекорд держался до 2017 года, пока основатель Amazon Джефф Безос не превзошёл рекорд Гейтса, а спустя три года и вовсе преодолел никем ранее не взятую новую отметку в $200 млрд личных средств. Но уже год спустя, в конце 2021-го, в клуб миллиардеров с состоянием $100+ млрд вошло десять человек. И все они, что интересно, не были богаче Илона Маска, который к тому времени располагал личным состоянием $272 млрд. На втором месте после Маска шёл владелец французского производителя предметов роскоши LVMH (LVMH Moet Hennessy — Louis Vuitton) Бернар Арно (Bernard Arnault), который по итогам 2021 года владел $200 млрд. Сегодня француз возглавляет клуб $100+ миллиардеров из семи человек. Маск ушёл из этого импровизированного клуба, потеряв за один календарный год свыше $100 млрд, что тоже стало рекордом. В этом ему «помогли» снижение за год стоимости акций компании Tesla на 65 % и покупка Twitter. Сегодня состояние Маска оценивается в $137 млрд, что на $183 млрд меньше, чем его пиковое значение ($320 млрд) в ноябре 2021 года. Кроме Илона Маска, рекордными потерями состояний в 2022 году отметились ещё четыре миллиардера, что произошло на фоне падения акций технологических компаний. Джефф Безос за год потерял $85 млрд из-за снижения стоимости акций Amazon на 50 %. Падение акций компании Марка Цукенберга Meta✴ на 64 % привело к потере им $77 млрд личного состояния. Состояния соучредителей компании Google Ларри Пейджа и Сергея Брина снизились на $45 млрд каждое, что произошло вместе с падением на 39 % акций Alphabet. В недавнем прошлом на долю этих предпринимателей приходилось пять из десяти самых больших приростов богатства за календарный год в истории: состояние Маска подскочило на $129 млрд долларов в 2020 году и на $116 млрд в 2021 году, состояние Безоса выросло на $75 млрд в 2020 году, а состояния Пейджа и Брина увеличились на $46 млрд и $44 млрд соответственно в 2021 году. Как пришло, так и ушло, — резюмирует автор заметки на сайте Forbes. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |