|

Опрос

|

реклама

Быстрый переход

Акции Apple выросли до исторического максимума после анонса функций ИИ на конференции WWDC

12.06.2024 [05:33],

Анжелла Марина

Акции Apple взлетели на 7 % до нового рекордного максимума в 207 долларов за акцию после анонса компанией на WWDC ряда новых функций искусственного интеллекта. Это вызвало оптимизм инвесторов и аналитиков относительно перспектив компании в сфере ИИ, сообщает CNBC.

Источник изображения: Apple В частности, Apple анонсировала обновлённый голосовой помощник Siri с расширенными возможностями, интеграцию с популярной моделью ChatGPT компании OpenAI для контекстного диалога, инструменты помощи в написании текстов и создания изображений, а также генерацию смайлов на основе запросов пользователей. По мнению аналитиков Morgan Stanley, эти инновации делают Apple «наиболее дифференцированным цифровым агентом для потребителей». Кроме того, новые функции могут подтолкнуть владельцев iPhone к ускоренной замене своих смартфонов, что положительно скажется на продажах. Также отмечается, что хотя Apple ещё предстоит воплотить анонсированные планы в реальность, уже сейчас видны контуры стратегии, которая может принести компании устойчивый рост в ближайшие годы и обеспечить опережение конкурентов. Аналитики Bank of America также с оптимизмом отнеслись к анонсам Apple, заявив, что новые функции приведут к «циклу обновления для IntelliPhone» — смартфонов с поддержкой искусственного интеллекта. Банк сохраняет рекомендацию покупать акции ввиду потенциала роста чистой прибыли и роста выручки от предоставления услуг компании. Также аналитики из консалтинговой компании Evercore вернулись с конференции с «повышенной уверенностью» в стратегии Apple, отметив, что акцент на обновление устройств для использования возможностей искусственного интеллекта может запустить суперцикл обновлений iPhone. AMD подарит до двух игр покупателям видеокарт Radeon RX 7800 XT и RX 7700 XT

11.06.2024 [20:08],

Николай Хижняк

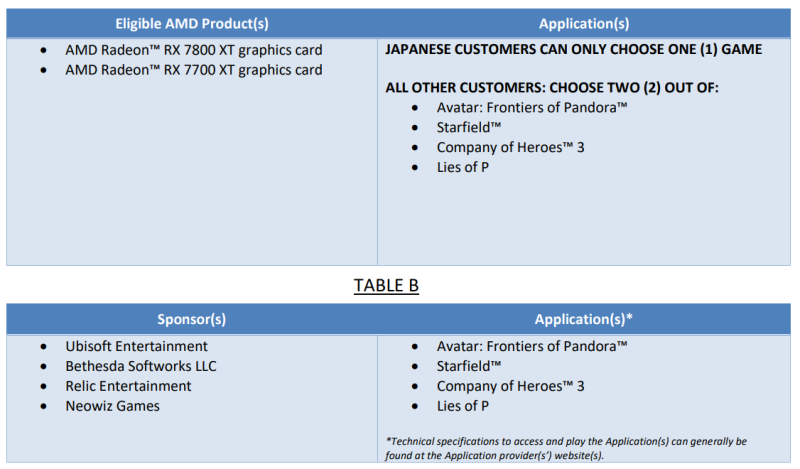

Компания AMD запустила новую акцию с бесплатной раздачей игр при покупке её видеокарт. В ней участвуют только видеокарты Radeon RX 7800 XT и Radeon RX 7700 XT. При их приобретении покупатели получат возможность выбрать до двух из четырёх предлагаемых игр в подарок.

Источник изображения: VideoCardz При покупке видеокарт Radeon RX 7800 XT и Radeon RX 7700 XT на выбор будут предлагаться игры Avatar: Frontiers of Pandora Standard Edition (Ubisoft Connect), Starfield Premium или Standard Edition (в Steam), Company of Heroes 3 и Lies of P (в Steam). Геймерам из Японии можно будет выбрать из списка только одну игру. Оценочная стоимость подарка составляет от $120 до $170 (в зависимости от выбранных игр). Также следует отметить, что выбравшим в качестве подарка игру Company of Heroes 3 необходимо иметь учётную запись на сайте компании-разработчика Relic.

Источник изображения: AMD Покупателям видеокарт, участвующих в акции, предлагается посетить сайт AMD Rewards для востребования кодов активации игр. Акция проводится с 11 июня по 20 июня. Активировать коды для игр можно будет до 17 августа. Важно уточнить, что жители Китайской Народной Республики, Беларуси, Бирмы, Кубы, Ирана, Северной Кореи, России, Сирии, Судана и Венесуэлы не могут участвовать в акции. С полными условиями акции AMD можно ознакомиться по этой ссылке. Акции Raspberry Pi дебютировали на Лондонской фондовой бирже — цена сразу подскочила на 31 %

11.06.2024 [15:12],

Алексей Разин

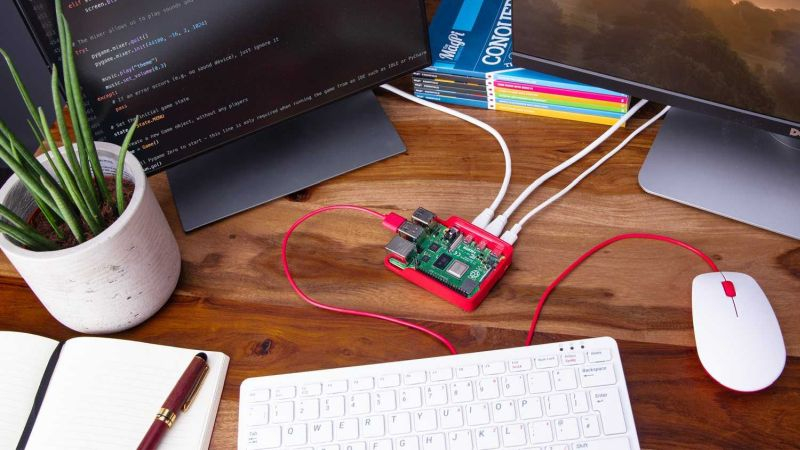

Первичное размещение акций разработчика одноплатных ПК Raspberry Pi на Лондонской фондовой бирже можно считать успешным хотя бы по критерию условной географической привязки, поскольку британский холдинг Arm в прошлом году отдал предпочтение американской фондовой площадке. Разместившись по цене 280 пенсов (около $3,5) за акцию, Raspberry Pi на предварительных торгах преодолела отметку в 390 пенсов ($4,9) за акцию.

Источник изображения: Raspberry Pi Пока торги акциями компании ограничены для большинства инвесторов, но некоторые из них уже могут участвовать в биржевой торговле. Полноценные торги будут запущены в пятницу, но вскоре после размещения курс акций Raspberry Pi уже вырос на 31 %. Компания рассчитывает привлечь через IPO до 166 млн фунтов стерлингов, что по текущему курсу соответствует $211,2 млн. Исходя из цены размещения, капитализация компании составила 541,6 млн фунтов стерлингов. Структура размещения подразумевала продажу 45,9 млн обыкновенных акций, принадлежащих мажоритарному акционеру Raspberry Pi Mid Co Limited, который является дочерней структурой Raspberry Pi Foundation. Кроме того, 2,13 млн обыкновенных акций были проданы прочими акционерами, а ещё 11,23 млн акций были выпущены в оборот впервые. При наличии достаточного спроса материнская структура компании сможет выпустить ещё 4,6 млн акций. В этом случае стоимостной эквивалент всех выпущенных в оборот акций составит 178,9 млн фунтов стерлингов. Основанная в 2012 году Raspberry Pi изначально ориентировалась на выпуске одноплатных компьютеров для энтузиастов, но к настоящему моменту 72 % продаж продукции этой компании приходится на сегмент промышленной автоматизации. В прошлом году Raspberry Pi удалось увеличить собственную выручку на 41 % до $265,8 млн. Акционерами этого стартапа являются Sony Semiconductor Solutions и британский холдинг Arm. Пусть и скромное по величине, это IPO сможет привлечь интерес к британской фондовой площадке со стороны других эмитентов технологического сектора. «Яблочный интеллект» не впечатлил инвесторов — акции Apple и партнёров упали после вчерашней презентации

11.06.2024 [12:19],

Алексей Разин

На протяжении первых 40 минут презентации Apple на открытии WWDC 2024 акции компании продолжали терять в цене, торговую сессию они в итоге завершили на отметке ниже начальной на 1,91 %. Инвесторов не впечатлили новости о тех планах Apple по внедрению искусственного интеллекта, которые стали достоянием общественности. Более того, котировки акций поставщиков Apple упали на торгах после WWDC 2024 гораздо серьёзнее.

Источник изображения: Apple Акции южнокорейской LG Innotek упали в цене на 9,5 %, максимально с сентября 2022 года, китайская Luxshare, являющаяся контрактным производителем электронных устройств Apple, столкнулась со снижением курса акций на 4,1 %. Выручка обеих компаний более чем на 70 % зависит от Apple, как уточняет Bloomberg. По оценкам аналитиков Meritz Securities, программные новинки Apple не смогли в достаточной мере впечатлить инвесторов, а объёмы продаж iPhone нового поколения вряд ли существенно превысят предшественников. Напомним, что Apple вчера помимо обновлений для свои ОС представила пакет инструментов на базе ИИ Apple Intelligence (который уже шутливо называют «яблочным интеллектом») и обновлённую Siri с ИИ-функциями, а также объявила об интеграции ChatGPT. Прежде чем просесть на 1,91 % по итогам вчерашней презентации, акции Apple успели вырасти с апрельских минимумов почти на 20 %, поскольку инвесторы получили на квартальной отчётной конференции положительные сигналы, а также затаили надежду на лучшее в свете готовившейся на тот момент конференции для разработчиков WWDC 2024. Впрочем, не все партнёры Apple столкнулись со снижением котировок акций. Если ценные бумаги Sharp подешевели на 2,9 %, то положительная статистика за май продолжает толкать акции TSMC вверх. Акции Nvidia стали доступнее — компания провела дробление в соотношении 10 к 1

10.06.2024 [19:58],

Сергей Сурабекянц

Акции Nvidia начали торговаться по новой цене после дробления 10 к 1. В результате цена одной акции уменьшилась в 10 раз и составила $120,88 вместо $1208,88. Рынок отреагировал временным падением курса акций Nvidia чуть менее чем на 1 %. В результате дробления владельцы обыкновенных акций Nvidia получили 10 ценных бумаг за каждую принадлежащую им акцию. Дробление делает владение акциями более доступным без размывания стоимости инвестиционных пакетов.

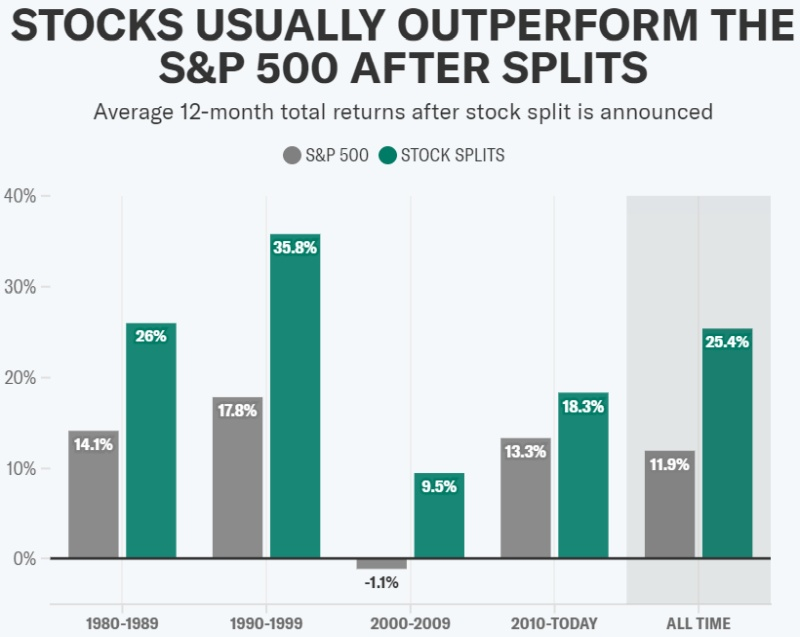

Источник изображения: Nvidia Эксперты поясняют, что дробление акций сделает Nvidia намного более доступной для многих розничных трейдеров, так как теперь «редко можно увидеть акции стоимостью более $1000 с подразумеваемой волатильностью 50 %». Дробление акций рассматривается инвесторами как признак стабильности и уверенности. Согласно анализу Bank of America, в среднем акции растут на 25 % в течение 12 месяцев после объявления о дроблении по сравнению со средней доходностью индекса S&P 500 за тот же период в 12 %.

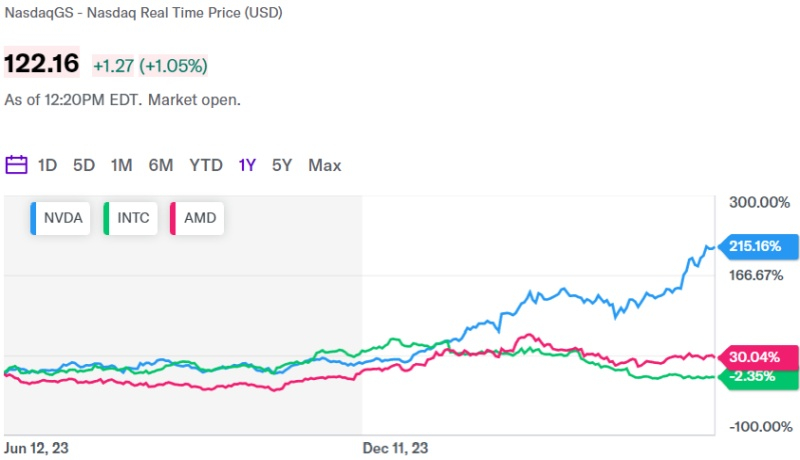

Источник изображений: finance.yahoo.com Nvidia произвела дробление акций после того, как общая рыночная стоимость компании в среду ненадолго превысила $3 трлн, что позволило ей стать второй по стоимости публичной американской компанией. Акции Nvidia взлетели благодаря буму ИИ, который начался после выхода ChatGPT от OpenAI в конце 2022 года. С тех пор такие компании, как Amazon, Google и Microsoft в огромных количествах закупают ИИ-ускорители Nvidia для создания своих собственных платформ генеративного ИИ. В первом квартале Nvidia сообщила о скорректированной прибыли на акцию в размере $6,12 при выручке в $26 млрд, что на 461 % и 262 % соответственно больше, чем за тот же период прошлого года. Доход компании от ЦОД в первом квартале увеличился на 427 % в годовом исчислении до $22,6 млрд, что составляет 86 % от общего дохода компании. Игровой сегмент Nvidia, который ранее был её ключевым бизнесом, получил доход в размере $2,6 млрд.  Nvidia продолжает разрабатывать новое оборудование для сферы ИИ. В 2025 году появится обновлённая версия ИИ-платформы Blackwell под названием Blackwell Ultra, в 2026 — совершенно новая платформа под названием Rubin, а в 2027 году компания планирует выпустить её усовершенствованную версию Rubin Ultra.  AMD и Intel анонсировали собственные ускорители искусственного интеллекта в качестве альтернативы продуктам Nvidia. Клиенты Nvidia также разрабатывают свои собственные чипы ИИ, чтобы снизить затраты. Тем не менее, Nvidia заявляет об уверенно растущем спросе на свою продукцию как со стороны технологических компаний, так и от правительственных организаций и исследовательских институтов. ASML стала второй самой дорогой компанией Европы — помогли ИИ-бум и успехи Nvidia

06.06.2024 [09:57],

Алексей Разин

Ажиотаж на фондовом рынке вокруг акций Nvidia в разной степени отображается на котировках ценных бумаг её партнёров, и если выпускающая для неё чипы TSMC наращивает капитализацию умеренными темпами, то снабжающая последнюю оборудованием ASML недавно вышла на второе место среди европейских публичных компаний, обойдя производителя роскошных аксессуаров и предметов одежды LVMH.

Источник изображения: ASML Подобная динамика за время существования ASML наблюдается впервые, как отмечает Bloomberg, хотя даже при нынешней капитализации в размере €377 млрд компания уступает Novo Nordisk A/S — датскому фармацевтическому гиганту. С другой стороны, конгломерат LVMH, который выпускает аксессуары под марками Louis Vuitton, Christian Dior, Loewe, Fendi, Celine, Kenzo, Berluti, Patou, Loro Piana, Emilio Pucci, Givenchy, Marc Jacobs, Rimowa, Moynat, Hublot, Chaumet, Bulgari и Tiffany & Co, в последнее время жаловался на снижение спроса на предметы роскоши, а потому вполне закономерно уступил ASML в капитализации примерно €641 млн. Росту курса акций ASML на 8,1 % вчера способствовала новость о том, что компания намерена до конца года наладить поставки новейших литографических систем с высоким значением числовой апертуры (High-NA EUV) для нужд всех трёх крупнейших производителей чипов: Intel, TSMC и Samsung. Стоимость каждого сканера такого класса достигает €350 млн, а потому в сочетании с высоким спросом на услуги по производству передовых чипов обеспечивает ASML перспективы стабильного увеличения выручки. Даже если TSMC не начнёт использовать оборудование ASML новейшего поколения в ближайшие два года, ей всё равно потребуется много продукции этого поставщика, поскольку в текущем году тайваньский производитель чипов намерен потратить на передовую литографию более $17 млрд. В эту сумму входят и расходы на строительство новых предприятий, и средства на закупку нового оборудования для них. Nvidia теперь стоит больше $3 трлн — компания обогнала по капитализации Apple

06.06.2024 [04:28],

Анжелла Марина

Акции Nvidia подскочили на 5 % до 1224,40 доллара по итогам вчерашних торгов. Таким образом, рыночная капитализация компании впервые в истории превысила отметку в 3 триллиона долларов. Рост курсовой стоимости акций произошел на фоне ажиотажного спроса со стороны инвесторов, в очередной раз желающих заполучить кусочек компании, которая находится в эпицентре бума технологий генеративного ИИ.

Источник изображения: Copilot Помимо этого, обогнав по капитализации Apple, Nvidia заняла второе место в списке крупнейших публичных компаний мира, уступая по этому показателю лишь Microsoft. Достижение Nvidia очередной раз демонстрирует впечатляющую динамику роста стоимости её акций. За последние пять лет они выросли более чем на 3224 %. В ближайшие дни компания также планирует провести дробление акций в соотношении 10 к 1. Ранее первой американской компанией, достигшей уровня капитализации в 3 триллиона долларов, стала Apple. Эта веха была достигнута в январе 2022 года. В январе 2024 года к ним присоединилась Microsoft. А Nvidia, основанная в 1993 году, преодолела рубеж в 2 триллиона долларов в феврале текущего года. Потребовалось чуть меньше трёх месяцев, чтобы добавить к этой сумме ещё один триллион, сообщает CNBC. В мае компания опубликовала финансовые результаты за первый квартал, которые продемонстрировали сохраняющийся бум спроса на дорогостоящие и мощные графические процессоры компании (GPU). При этом выручка Nvidia по итогам квартала составила 26 миллиардов долларов, что более чем в три раза превышает показатель годичной давности. Кроме того, компания превзошла ожидания Уолл-стрит по продажам и прибыли. В текущем квартале прогнозируется выручка на уровне 28 миллиардов долларов. Отмечается, что стремительный рост стоимости активов Nvidia в последние годы обусловлен потребностью технологической отрасли в графических процессорах, которые используются для разработки и развёртывания крупных моделей искусственного интеллекта. Такие компании, как Google, Microsoft, Meta✴, Amazon и OpenAI, тратят миллиарды долларов на покупку GPU Nvidia. Бум в сфере генеративного ИИ, вызванный, в частности, популярностью ChatGPT, лишь подстегнул этот спрос. И, судя по всему, в обозримом будущем инвесторы будут и дальше с энтузиазмом скупать акции одного из лидеров рынка чипов и технологий ИИ. Nvidia и пять техногигантов теперь контролируют 30 % фондового индекса S&P 500

31.05.2024 [04:47],

Алексей Разин

Степень влияния шести крупнейших компаний технологического сектора США на фондовый индекс S&P 500 выросла с 24 % в начале этого года до современных 30 %. В это число входят Microsoft, Apple, Nvidia, Alphabet, Amazon и Meta✴ Platforms, но именно рост курса акций Nvidia на 130 % с начала года оказал максимальное влияние на динамику индекса.

Источник изображения: Nvidia Как поясняет Bloomberg, только с момента публикации квартального отчёта Nvidia акции компании выросли в цене на 20 %, укрепив уверенность инвесторов в сохранении положительного тренда в сфере искусственного интеллекта, где она доминирует со своими ускорителями вычислений. С начала года капитализация Nvidia выросла на $1,6 трлн, теперь компания близка к тому, чтобы заменить Apple в статусе второй по величине компании на американском фондовом рынке. Крупные компании всегда доминировали в индексе S&P 500, но до сих пор степень концентрации капитала не была настолько высокой. На протяжении основной части последних трёх десятилетий шесть крупнейших компаний индекса формировали не более 20 %, и только в 2020 году они перевалили через этот рубеж. Кроме того, даже на пике так называемого «бума дот-комов» в 2000 году из шести крупнейших компаний индекса S&P 500 только три эмитента имели отношение к технологическому сектору: Microsoft, Cisco Systems и Intel. Тремя другими были General Electric, Exxon Mobil и Walmart. Степень влияния технологического сектора на фондовый рынок США возрастает ускоренными темпами из-за бума искусственного интеллекта. SpaceX не нуждается в дополнительном капитале — Маск опроверг слухи о грядущей продаже акций компании

24.05.2024 [17:59],

Владимир Фетисов

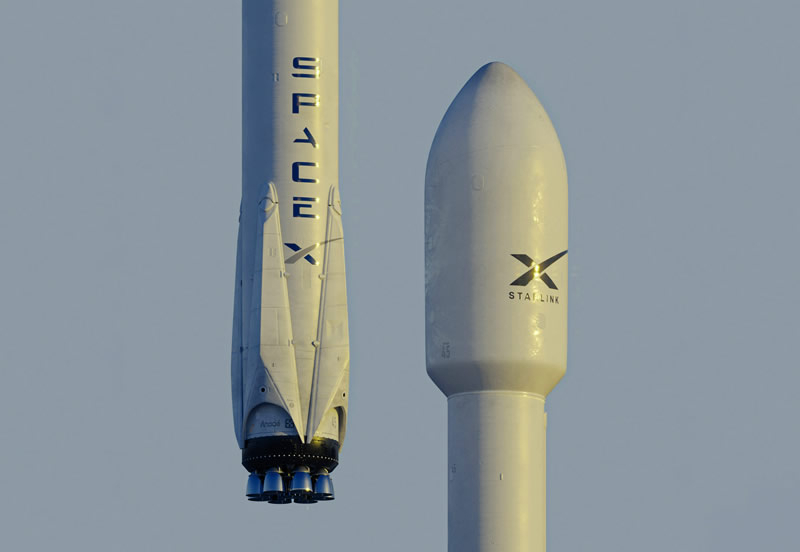

Ранее на этой неделе издание Bloomberg сообщило, что SpaceX инициировала проведение переговоров о продаже своих акций, исходя из оценки стоимости в $200 млрд. Теперь же гендиректор SpaceX Илон Маск (Elon Musk) опроверг эту информацию, заявив, что компания не нуждается в привлечении дополнительного капитала.

Источник изображения: ANIRUDH/Unsplash Ранее неназванный источник Bloomberg сообщил, что продажа ценных бумаг инвесторам сотрудниками и инвесторами SpaceX может произойти в июне. Точная стоимость акций перед продажей не была определена, но ожидалось, что приобрести их можно будет по цене от $108 до $110 за одну ценную бумагу. Отмечалось, что окончательные условия размещения акций ещё не определены и объём реализуемых ценных бумаг может быть изменён, в зависимости от интереса со стороны потенциальных покупателей. Теперь же Илон Маск опроверг эти сообщения. Миллиардер заявил, что аэрокосмическая компания не нуждается в привлечении дополнительных средств. В дополнение к этому Маск заявил, что SpaceX планирует провести обратный выкуп акций. От также напомнил, что SpaceX примерно раз в полгода даёт сотрудникам и инвесторам возможность продать ценные бумаги компании. Дженсен Хуанг лично снял сливки с ИИ-бума — его состояние достигло $91 млрд, хотя полтора года назад составляло $13,5 млрд

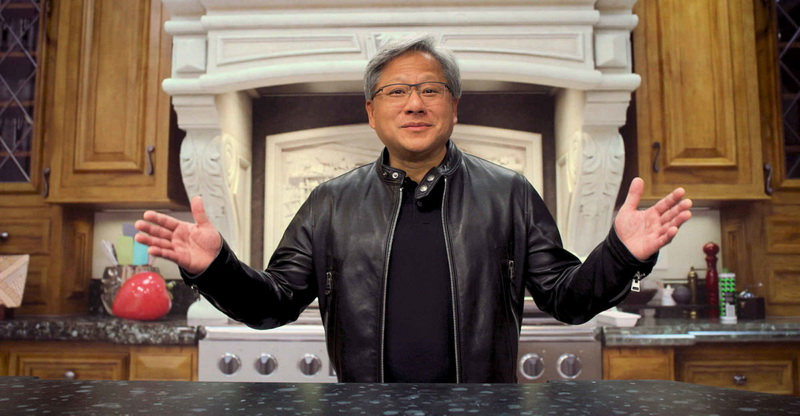

24.05.2024 [14:27],

Алексей Разин

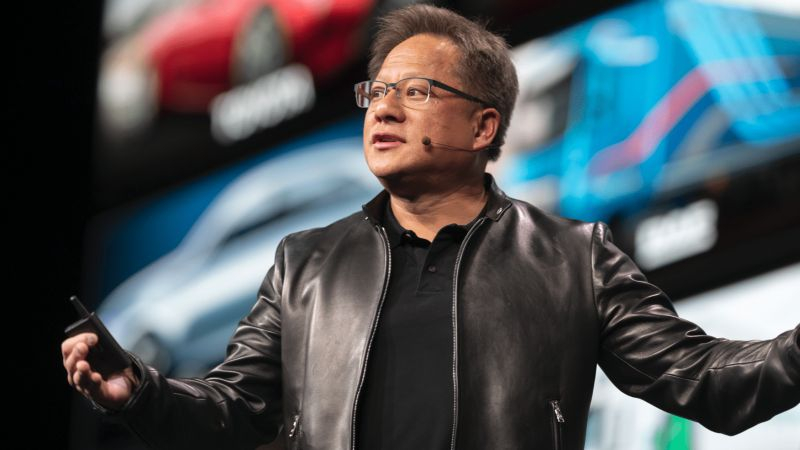

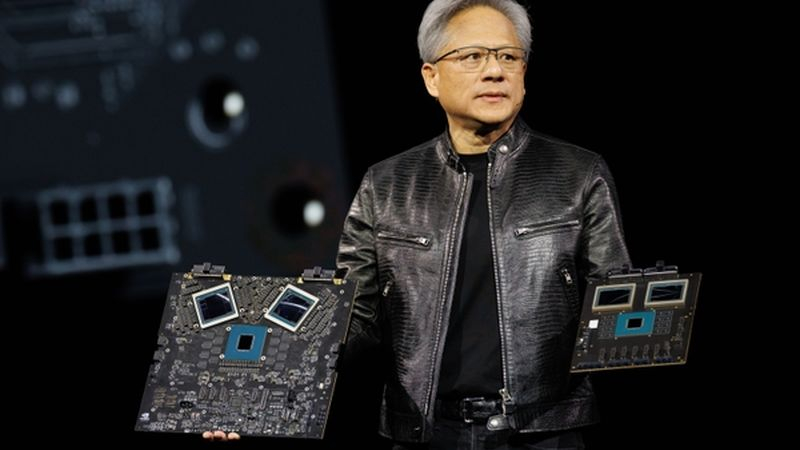

В списке богатейших людей мира по версии Forbes основатель и бессменный руководитель Nvidia Дженсен Хуанг (Jensen Huang) со вчерашнего дня выступает под номером 17. Рост курса акций Nvidia почти на 10 % вчера увеличил благосостояние Хуанга примерно на $8 млрд до впечатляющих $91 млрд. Менее полутора лет назад эта сумма не превышала $13,5 млрд.

Источник изображения: Nvidia Предсказуемо, что благодарить за такую динамику основатель Nvidia может активный рост котировок акций компании. Только с начала текущего года они выросли в цене на 115 %, подогреваемые интересом инвесторов к теме искусственного интеллекта. Компания в последние годы прочно обосновалась на рынке ускорителей вычислений, она контролирует более 90 % сегмента и получает около 90 % всей выручки именно на этом рынке. За пять предыдущих лет акции Nvidia подорожали на 2500 %, за десятилетие — на 21 500 %. Именно акции Nvidia формируют основную часть благосостояния Дженсена Хуанга. По подсчётам Forbes, он владеет примерно 3,5 акций этой компании. Это позволяет ему рассчитывать на получение в следующем месяце $8,7 млн в форме дивидендов, да и компенсационный пакет генерального директора по итогам прошлого года вырос на 60 % до $34,2 млн. В денежной форме Дженсен Хуанг за весь прошлый фискальный год получил не так много — $4 млн, но поскольку основную часть вознаграждения он получает акциями, даже при расчёте от рыночных цен при такой динамике курса он может неплохо зарабатывать на их росте. Для сравнения, в начале прошлого года благосостояние главы Nvidia оценивалось Forbes в $13,5 млрд, а в 2020 году и вовсе ограничивалось $4,7 млрд. Тёмная сторона OpenAI: руководство угрожало бывшим работникам потерей акций, если они будут критиковать компанию

24.05.2024 [13:24],

Павел Котов

Желающих покинуть компанию бывших сотрудников OpenAI вынуждали в кратчайшие сроки подписывать обязательство никогда не выступать с критикой организации, сообщило неделю назад издание Vox. В случае отказа сделать это бывшим сотрудникам грозила потеря акций OpenAI. В руководстве компании попытались откреститься от этой практики, но документы свидетельствуют об обратном. К настоящему моменту OpenAI, по её утверждению, всё-таки пересмотрела это правило.

Источник изображения: Mariia Shalabaieva / unsplash.com Публикация недельной давности вызвала среди действующих сотрудников OpenAI бурю эмоций. Как и многие другие стартапы Кремниевой долины, компания часто выплачивает значительную часть зарплаты в виде акционерного капитала — ранее её работники предполагали, что при передаче им акций в порядке трудового договора эти ценные бумаги становятся их собственностью и не подлежат изъятию, так же, как и выплаченная зарплата. На следующий день после выхода статьи гендиректор OpenAI Сэм Альтман (Sam Altman) опубликовал заявление, заверив, что не знал об этом положении вещей, и что в будущем он не допустит такой несправедливости. Директор по стратегии OpenAI Джейсон Квон (Jason Kwon) дополнительно опубликовал внутреннее сообщение, адресованное сотрудникам компании — по его словам, данное положение действовало с 2019 года, но руководству стало известно о нём около месяца назад, и всю ответственность за инцидент он взял на себя. Но существуют документы за подписями как Квона, так и самого Альтмана, опровергающие, что руководство OpenAI пребывало в неведении по данному вопросу. В частности, есть письмо за подписью Квона и вице-президента по кадрам Дианой Юн (Diane Yoon), которая и сама недавно покинула OpenAI, гласящее: «Если у вас есть какие-либо принадлежащие вам паи, <..> вы должны подписать соглашение об отказе от претензий в течение 60 дней, чтобы сохранить такие паи». Существует также жёсткое соглашение о неразглашении, подписанное только для «согласования» уже переданного бывшему сотруднику акционерного капитала операционным директором Брэдом Лайткэпом (Brad Lightcap).

Источник изображения: Levart_Photographer / unsplash.com Учредительные документы управляющей акциями OpenAI холдинговой компании содержат множество фрагментов с формулировками, согласно которым она имеет практически неограниченные полномочия по изъятию акций у бывших сотрудников или блокированию их продажи — это подтверждают документы, переданные Vox бывшими сотрудниками OpenAI. Эти учредительные документы были подписаны 10 апреля 2023 года лично Сэмом Альтманом — генеральным директором OpenAI. В ответ на запрос издания о том, могли ли эти положения попасть в учредительные документы без ведома Альтмана, и если да то, каким образом, в компании прямого ответа не дали. Но господин Квон заявил: «Мы сожалеем о страданиях, которые это причинило прекрасным людям, усердно работавшим на нас. Мы работаем над тем, чтобы исправить это как можно скорее. Мы будем стараться ещё сильнее, чтобы стать лучше». Бывшие сотрудники OpenAI предоставили Vox большой объём документов, в которых прослеживается закономерность — их действительно вынуждали подписывать крайне жёсткое соглашение о недискредитации и неразглашении под угрозой аннулирования их акционерного капитала. В двух случаях срок рассмотрения направленных OpenAI длинных и сложных документов об уходе истекал через семь дней, то есть у бывших сотрудников была неделя, чтобы решить, примут ли они навязываемые им правила игры или рискнут потерять миллионы долларов. Когда такие бывшие сотрудники просили дополнительное время для обращения за юридической помощью, их ждало серьёзное противодействие со стороны компании. «Общее соглашение о расторжении и освобождении от обязательств (General Release and Separation Agreement) требует вашей подписи в течение семи дней. Хотим убедиться, что вы понимаете: если вы не подпишете договор, это может повлиять на ваш капитал. Это действительно для всех, и мы просто делаем всё по регламенту», — предупредил по электронной почте представитель OpenAI бывшего сотрудника, который попросил две недели на изучение документа. Журналисты Vox обратились к экспертам в области трудового права с просьбой оценить законность и соответствие отраслевой практике таких положений — один из адвокатов охарактеризовал угрозу изъятия уже переданного капитала «вопиющей и необычной». Некий увольняющийся сотрудник решил поупорствовать, и в отношении него руководство OpenAI применило альтернативные «средства юридического возмездия». Этот сотрудник отказался подписать соглашение в первой редакции и обратился за помощью к юристу — тогда компания изменила тактику: она пригрозила не аннулировать его долю, а запретить её продажу. «Если у вас есть какие-либо паи, и вы не подписываете документов об увольнении, важно понимать, что, помимо прочего, вы не получите права участвовать в будущих тендерных предложениях и других мероприятиях по ликвидности, которые мы можем спонсировать или содействовать им как частная компания», — заявили в OpenAI. То есть в случае отказа подписывать соглашение бывший сотрудник мог лишиться возможность продать свой акционерный капитал.

Источник изображения: Mariia Shalabaieva / unsplash.com Это не пустая угроза на грани законности, предполагающая фактическое изъятие частной собственности у бывших сотрудников на усмотрение компании. Здесь в игру вступают особенности статуса OpenAI как частной компании. В публичной компании вроде Google акционерный капитал представляет собой просто ценные бумаги. Сотрудники получают зарплату частично в виде денежных средств и частично в виде акций Google, которые они могут держать или свободно продавать на фондовом рынке как любой акционер. В закрытых частных компаниях вроде OpenAI сотрудники так же получают зарплату частично в виде акций или чаще опционов за их покупку по низким ценам, но затем им приходится ожидать, когда появится возможность продать эти акции — и такая возможность может не появиться вообще. Крупные частные компании иногда объявляют «тендерные предложения», на которых действующие и бывшие сотрудники могут продать свой акционерный капитал. Их проводит и OpenAI, но их порядок держится в строжайшем секрете. Угрожая бывшему сотруднику лишением доступа к тендерным предложениям, компания фактически ставит миллионный капитал в зависимость от факта подписания сотрудником соглашения об уходе, при этом честно заявляя, что своей собственности он не лишается. Бывшие сотрудники OpenAI, с которыми удалось побеседовать Vox, выражали беспокойство, что компания могла давать любые публичные заявления, но в реальности её учредительные документы предусматривают множество рычагов воздействия на работников, и отказ от какого-либо одного варианта не вселяет надежды. В них, в частности, говорится, что «по единоличному и абсолютному усмотрению компании» пакет акций любого увольняемого сотрудника может быть сокращён до нуля. Существует и положение, в котором говорится, что компания оставляет за собой полное право определять, кому из сотрудников разрешается участвовать в тендерных предложениях для продажи своей доли. Первоначальное заявление Альтмана подверглось критике — есть мнение, что на практике он сделал недостаточно для того, чтобы исправить ситуацию для бывших сотрудников. Но компания направила в Vox заявление по электронной почте, заверив, что соответствующие положения документов прекратят действовать. «Как мы рассказали сегодня сотрудникам, мы вносим важные изменения в процесс увольнения. Мы не изымали и никогда не будем изымать принадлежащий [им] капитал, даже если люди не подписывали документов об увольнении. Мы исключим положения о недискредитации из наших стандартных документов при увольнении и освободим бывших сотрудников от действующих обязательств о недискредитации, если только положение о недискредитации не было взаимным. Мы передадим это сообщение бывшим сотрудникам. Сожалеем, что меняем эти формулировки только теперь; это не отражает наших ценностей или [образа] компании, которой мы хотим быть», — заявили в OpenAI. Акции Nvidia выросли сразу на 10 % на торгах после квартального отчёта

23.05.2024 [17:56],

Алексей Разин

Как уже отмечалось утром, публикация удачного квартального отчёта компанией Nvidia позволила курсу её акций подняться почти на 8 % после закрытия торгов в США. Начало новой торговой сессии позволило преодолеть и этот уровень, поскольку в первые минуты после начала торгов прирост курса акций стабильно превышал 9 %, а котировки колебались в районе $1037 за акцию.

Источник изображения: Nvidia Само собой, подобный прогресс ознаменовал собой обновление акциями компании очередного исторического максимума. Выступление руководства Nvidia на отчётном мероприятии позволило развеять одно из главных опасений инвесторов, которое недавно подкрепилось действиями Amazon. По мнению руководителя и основателя Nvidia Дженсена Хуанга (Jensen Huang), ускорители поколения Hopper будут ещё долго востребованы рынком в силу наличия отложенного спроса, а предложение по ним и по преемникам поколения Blackwell не сможет его удовлетворить как минимум до неопределённого периода следующего года. Вчерашние ставки опционов на рост курса акций Nvidia более 8 % сработали, увеличив тем самым капитализацию компании на $200 млрд. Как ещё до открытия торгов в четверг пояснили представители FactSet, при значении капитализации более $2,5 трлн компания Nvidia теперь стоит сопоставимо со всеми эмитентами Германии вместе взятыми. Акции партнёров и конкурентов Nvidia тоже пошли в рост ещё до открытия торгов в США, на пару процентов подросли в цене компании TSMC, AMD, Arm и Broadcom, а Super Micro Computer прибавила сразу 6,36 %. К концу первых 30 минут торговой сессии в четверг прирост котировок Nvidia колебался в диапазоне от 8 до 9 %, слегка остудив первоначальный энтузиазм, но сохранив положительную тенденцию относительно вчерашней цены закрытия. Nvidia раздробит акции по схеме «10 к 1» в июне

23.05.2024 [06:42],

Алексей Разин

Пусть пока акции Nvidia и преодолели рубеж в $1000 за штуку только по итогам дополнительной торговой сессии накануне, выручка компании и прогноз на текущий квартал сформировали благоприятные для дальнейшего роста условия. Кроме того, компания объявила о предстоящем дроблении акций по схеме «10 к 1», которое состоится 10 июня текущего года.

Источник изображения: Nvidia Если быть точнее, 7 июня будет последним днём торгов акциями Nvidia в их нынешнем количестве. После этого каждый зарегистрированный по состоянию на 6 июня текущего года владелец акций компании получит ещё по девять дополнительных акций на одну бумагу, а с 10 июня они будут участвовать в торгах по уменьшенному в десять раз номиналу. Другими словами, если к 7 июня курс акций закрепится на отметке $1000 за штуку, то с 10 июня он автоматически будет снижен до $100 за штуку, но количество находящихся в обороте акций вырастет в десять раз. Подобные меры регулярно предпринимаются эмитентами для повышения доступности своих акций розничным инвесторам, поскольку частным лицам проще выделить $100 на покупку одной акции, чем $1000. Впрочем, в последние годы актуальность таких шагов несколько снизилась, поскольку на фондовом рынке появились механизмы, позволяющие инвесторам приобретать дробные доли акций. Тем не менее, по традиции дробление акций компании привлекает к ним новых инвесторов с более скромными бюджетами. В прошлый раз Nvidia прибегала к дроблению акций в мае 2021 года, с тех пор курс её акций вырос более чем в шесть раз. Всего же за пять предыдущих лет акции Nvidia подорожали в 25 раз, расщепление напрашивалось само собой. Подготовилась Nvidia к дроблению акций и с точки зрения величины дивидендов. Она выросла с $0,04 до $0,1. Получается, что после дробления держатели акций будут получать по $0,01 дивидендов на каждую ценную бумагу Nvidia. Выплата дивидендов запланирована на 28 июня текущего года, они полагаются всем держателям акций компании, зарегистрированным по состоянию на 11 июня 2024 года. Энтузиазм инвесторов в отношении ИИ вызвал рост курса акций Apple

17.05.2024 [07:23],

Алексей Разин

Публикация неоднозначного по своему содержанию квартального отчёта Apple в начале мая способствовала дальнейшему росту акций компании, который начался в двадцатых числах апреля. В последующие дни оптимизма инвесторам добавило ожидание внедрения в экосистему Apple функций искусственного интеллекта, разработанных компаниями Google или OpenAI.

Источник изображения: Apple Напомним, что в текущем квартале руководство Apple рассчитывает на увеличение выручки буквально на пару процентов, и основной интригой для инвесторов остаётся намеченное на середину июня мероприятие WWDC 2024 для разработчиков, на котором будут обнародованы новые функциональные возможности фирменного ПО. Как ожидается, что Apple к тому времени объявит о сотрудничестве либо с OpenAI, либо с Google, поскольку их системы искусственного интеллекта могут быть интегрированы с голосовым ассистентом Siri или поисковыми алгоритмами фирменного браузера Safari соответственно. Демонстрация компанией OpenAI возможностей новой языковой модели GPT-4o на этой неделе только укрепила энтузиазм инвесторов в отношении предстоящей интеграции этой технологии в сервисы Apple. Google также продемонстрировала на этой неделе собственный прогресс в сфере ИИ, а потому инвесторы с нетерпением ждут свежих новостей о сотрудничестве с Apple. С начала года и до двадцатых чисел апреля курс акций успел снизиться почти на 14 %, но после публикации квартальной отчётности и на фоне новостей о вероятном сотрудничестве с OpenAI он успел вырасти на 12 %. Кроме того, инвесторов привлекли заявления руководства Apple о намерениях потратить рекордную сумму на выкуп акций компании. Впрочем, опрошенные Bloomberg бывшие аналитики Callesen Wealth Management подчёркивают, что пока сложно количественно оценить положительное влияние искусственного интеллекта на дальнейшую динамику выручки Apple. Новые технологии мало внедрить, их ещё нужно грамотно монетизировать. До конца февраля Dell выручит около $10 млрд на реализации серверов с ускорителями вычислений Nvidia

16.05.2024 [05:06],

Алексей Разин

Бум систем искусственного интеллекта выгоден не только самой Nvidia, которая остаётся основным поставщиком необходимых этому сегменту рынка ускорителей вычислений, но и её партнёрам. Специалисты Morgan Stanley считают, что Dell за текущий фискальный год, который завершается в феврале, выручит от реализации серверов с ускорителями Nvidia около $10 млрд.

Источник изображения: Dell По словам представителей Morgan Stanley, именно Dell окажется наиболее динамично развивающимся поставщиком серверного оборудования для систем искусственного интеллекта, во многом благодаря тесным связям с Nvidia. На фоне таких заявлений аналитиков курс акций Dell вырос на 11 % до рекордных значений, что одновременно стало самым сильным приростом с первого марта. Всего же с начала года акции Dell выросли в цене почти в два раза. Конкурирующая HP Enterprise за это же время смогла подрасти только на 6 %. Попутно с серверами, предназначенными для систем искусственного интеллекта, Dell сможет продавать и сопутствующие изделия типа систем хранения данных, поэтому от этой тенденции выиграет весь бизнес компании в целом. На следующей неделе Microsoft должна представить новые возможности своего клиентского программного обеспечения, и её откровения могут послужить новым стимулом к росту спроса на ПК, включая и продукцию Dell. По итогам общения с представителями корпоративных клиентов аналитики Morgan Stanley готовы утверждать, что спрос на ПК восстанавливается опережающими темпами, а контрактные производители ноутбуков начинают наращивать объёмы выпуска продукции быстрее, чем ожидалось. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |