|

Опрос

|

реклама

Быстрый переход

Акции Nvidia упали на 10 % по сравнению с недавним историческим максимумом

10.04.2024 [19:50],

Сергей Сурабекянц

Nvidia вступила на «территорию коррекции»: её акции упали на 10 % по сравнению с последним историческим максимумом в $950 за акцию. Во вторник торги закрылись на отметке $853,54, падение за сессию составило 2 %. Аналитики связывают снижение стоимости акций Nvidia c представленным накануне компанией Intel ИИ-ускорителем Gaudi 3, «сокращением» моделей ИИ и перенаправлением инвестиций крупных клиентов на разработку собственного оборудования для ИИ.

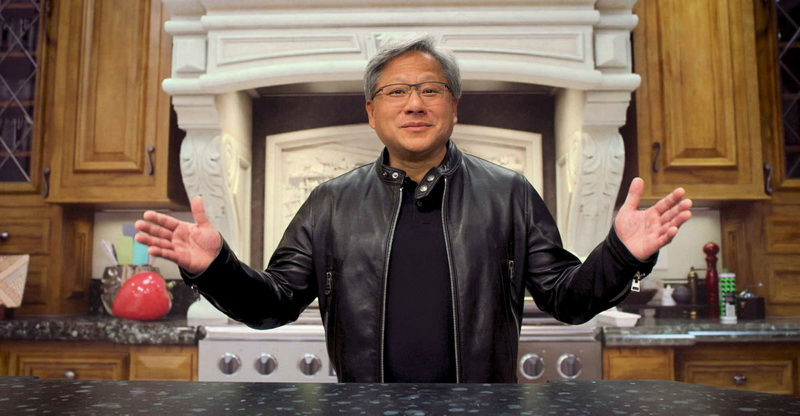

Источник изображения: Nvidia Nvidia за последние годы стала ключевым бенефициаром бума искусственного интеллекта благодаря ажиотажному спросу на её чипы, предназначенные для ресурсоёмких приложений ИИ. Ускорители компании являются ключевым компонентом множества центров обработки данных. Nvidia сообщила о росте в четвёртом квартале разводненной прибыли на акцию (non-GAAP) на 486 % благодаря беспрецедентной популярности генеративных моделей искусственного интеллекта. Однако последние две недели акции компании находятся под давлением. Падение курса ценных бумаг составило 10 % по сравнению с последним историческим максимумом, которого они достигли 25 марта. Сегодня акции Nvidia торговались с понижением на 0,7 % по состоянию на 9:45 утра по времени восточного побережья США (16:45 мск). Финансовые эксперты советуют инвесторам фиксировать прибыль, которая может составить более чем 200 % за последние 12 месяцев.

Источник изображения: cnbc.com Одной из возможных причин понижения курса акций Nvidia аналитики называют «сокращение» моделей искусственного интеллекта, включая альтернативы, такие как большая модель Mistral и система LLaMA от Meta✴. «Сочетание сокращения моделей, более устойчивого роста спроса, зрелых инвестиций в гиперскейлеры и растущего использования крупнейшими клиентами собственных чипов не сулит ничего хорошего для Nvidia в ближайшие годы», — полагают эксперты аналитической компании D.A. Davidson. Конкуренция в сфере ускорителей вычислений нарастает. Во вторник компания Intel представила свой новый чип для ускорения искусственного интеллекта под названием Gaudi 3. По утверждению компании, новый чип более чем в два раза энергоэффективнее, чем H100 — самый популярный из ныне выпускаемых ускорителей Nvidia, и может запускать модели искусственного интеллекта в 1,5 раза быстрее, чем H100. Хотя консенсус-оценки говорят о том, что спрос на графические процессоры Nvidia для технологий искусственного интеллекта в этом году будет высоким, в 2025 году ожидается замедление роста, а в 2026 году аналитики предрекают значительный спад для Nvidia, так как крупные покупатели чипов искусственного интеллекта, такие как Amazon и Microsoft, вероятно, направят большую часть своих инвестиций в собственное оборудование. Акции Intel упали на 8 % на фоне миллиардных убытков от производства чипов

04.04.2024 [07:02],

Алексей Разин

Вчера представители Intel признались, что производство чипов в прошлом году принесло компании $7 млрд операционных убытков, а в текущем году эта сумма может даже увеличиться, прежде чем к 2027 году на этом направлении будет достигнута операционная безубыточность. Данные откровения после завершения вчерашней торговой сессии привели к снижению курса акций Intel более чем на 8 %.

Источник изображения: Intel Хотя это было предсказуемо, обсуждающие данную информацию аналитики не столь категоричны в своих оценках ситуации. Эксперты Cantor Fitzgerald, например, похвалили Intel за переход на более открытую структуру финансовой отчётности, позволяющую оценить эффективность её производственного подразделения. По их словам, компании предстоит большая работа по выходу на безубыточность. Представители Stifel признали стратегические планы Intel воодушевляющими, но отметили, что в ближайшие годы акции прочих участников рынка систем искусственного интеллекта будут более привлекательными — тех же Nvidia или AMD, например. В ходе вчерашнего вебинара, посвящённого реформам Intel в структуре финансовой отчётности, финансовый директор Дэвид Зинснер (David Zinsner) пояснил, что переход на использование литографии со сверхжёстким ультрафиолетовым излучением (EUV) позволил компании снизить себестоимость изготовления чипа с 100 млн транзисторов в два раза по сравнению с традиционной литографией. Поскольку в дальнейшем Intel сосредоточится именно на EUV-литографии, это обеспечит ей заметное преимущество в себестоимости продукции с теми игроками контрактного рынка, которые с переходом на EUV по тем или иным причинам медлят. Зинснер также пояснил, что реформирование собственного производственного бизнеса Intel позволило повысить экономическую дисциплину разработчиков внутри компании. Они стали реже размещать срочные заказы на изготовление опытных партий чипов, чем ранее регулярно злоупотребляли, внося хаос в график работы производственных линий и повышая затраты. В прошлом году количество срочных заказов со стороны собственных разработчиков Intel удалось сократить на 95 %, а эффективность использования капитала на новых производственных линиях Intel выросла на 5–10 %. Штатные проектировщики Intel на 10 % реже стали заказывать в производство инженерные образцы новых чипов, а время тестирования образцов изделий нового поколения в клиентском сегменте сократилось на 75 %. Всё это должно способствовать снижению затрат по сравнению с прежней моделью финансирования. Генеральный директор Патрик Гелсингер (Patrick Gelsinger) добавил, что к 2030 году Intel собирается сохранить структуру работы с внутренними заказами, обеспечивающую соотношение «70:30» по сравнению с внешними. Другими словами, даже в конце десятилетия производственное подразделение Intel продолжит работать преимущественно на собственные нужды компании. Но вторым по величине выручки контрактным производителем чипов в мире Intel к 2030 году собирается стать именно с учётом суммы внешних заказов, как пояснил глава компании. Уже в прошлом году производственная деятельность Intel стала источником 35 % выручки компании, но на рынке контрактных услуг она занимала не более 1 %. В прошлом году капитальные затраты Intel по статье «незавершённое строительство» достигли $43,4 млрд против $36,7 млрд годом ранее. Tesla отчиталась о худшем квартале за три года — поставки электромобилей резко обвалились, а за ними упали и акции

02.04.2024 [17:38],

Сергей Сурабекянц

Сегодня в финансовом отчёте за первый квартал Tesla сообщила, что за это время было поставлено 386 810 автомобилей — на 20 % меньше, чем 484 507 электрокаров, отгруженных кварталом ранее. Впервые за три последних года квартальный результат оказался хуже по сравнению с аналогичным кварталом предыдущего года. Выпуск автомобилей также снизился по сравнению с прошлым годом. В результате акции компании в начале сегодняшних торгов упали более чем на 6 %.

Источник изображения: TheVerge Два месяца назад Tesla предупреждала о «заметном снижении» продаж в 2024 году по сравнению с 2023 годом, ставшим весьма успешным не в последнюю очередь за счёт постоянного снижения цен. В январе компания заявила, что находится «между двумя основными волнами роста», пытаясь увеличить производство футуристического пикапа Cybertruck. В разработке также находится более дешёвый электромобиль, хотя компания изменила свои планы, сообщив о разработке совершенно нового производственного процесса для снижения затрат. В конце квартала Tesla прилагала серьёзные усилия по стимуляции продаж, в частности предложив каждому покупателю месячную бесплатную пробную версию своего передового программного обеспечения Full Self-Driving для помощи водителю. В течение марта компания также не раз заявляла о грядущем с 1 апреля повышении цен. Предпринятые меры не смогли оказать существенного влияния на продажи, в результате чего Tesla завершила один из самых разочаровывающих за последние несколько лет первых кварталов. Компания связывает столь неутешительный результат с повреждением линий электропередач на своём заводе в Германии в результате действий экоактивистов, и с логистическим проблемами из-за пиратских нападений на корабли в Красном море. После дебюта электромобиля SU7 акции Xiaomi подскочили, а конкуренты зашевелились

02.04.2024 [11:41],

Алексей Разин

За первые сутки приёма заказов на электрический седан Xiaomi SU7 компания смогла получить почти 90 000 заявок, и это количество превзошло ожидания большинства аналитиков. Оптимизм инвесторов в отношении перспектив электромобильного бизнеса Xiaomi выразился в росте курса акций компании в Гонконге на 16 %, а китайские конкуренты продолжили борьбу за кошельки покупателей новыми мерами.

Источник изображения: Xiaomi По некоторым оценкам, как сообщает Bloomberg, в Китае Xiaomi SU7 имеет шансы стать столь же популярным электромобилем, как и Tesla Model 3. Представители Goldman Sachs ожидали, что в текущем году новинке удастся собрать 100 000 заказов, а эксперты Citigroup ограничились диапазоном от 55 до 70 тысяч машин, проданных в первый год присутствия SU7 на рынке. По меньшей мере, если основная часть принятых Xiaomi заказов трансформируется в реальные покупки, у компании есть шанс перекрыть второй прогноз, а с учётом продолжающегося приёма заказов — и первый тоже. Напомним, что предприятие BAIC в Пекине, которое собирает SU7, способно ежегодно выпускать по 200 000 электромобилей, но весь вопрос заключается в том, как быстро будет масштабироваться производство. Уже сейчас заказываемый электромобиль Xiaomi SU7 предлагается ожидать на протяжении пяти или шести месяцев в среднем. По прогнозам аналитиков, в этом году рынок электромобилей и гибридов в Китае вырастет только на 20 % вместо прошлогодних 36 %, а уж с наблюдавшимися в 2022 году 96 % прироста нынешние показатели тягаться не смогут. Интересно, что акции крупнейшего в мире производителя электромобилей — компании BYD, на торгах в Гонконге выросли в цене на 2,9 %. Этот производитель надеется по итогам текущего года увеличить объёмы выпуска машин на 20 %. Ведущими китайскими производителями премиальных электромобилей принято считать Li Auto (Lixiang), NIO и XPeng, хотя первая основную часть своих транспортных средств оснащает силовыми установками, работающими по принципу последовательного гибрида. В марте компании удалось передать клиентам 28 984 машины, на 43,1 % больше, чем в феврале. За первый квартал Li Auto отгрузила 80 400 машин, что примерно на 20 % меньше запланированного изначально объёма. NIO последовательно увеличила объёмы поставок легковых машин на 45,9 % до 11 866 штук, но в целом за квартал до запланированных 31 или 33 тысяч электромобилей дотянуть не смогла буквально несколько сотен экземпляров. Не склонная к предоставлению скидок на свои электромобили NIO на этой неделе решила стимулировать переход покупателей от машин с ДВС на электромобили этой марки денежной компенсацией в размере почти $1400 на человека. XPeng в марте почти удвоила объёмы поставок электромобилей до 9026 штук. По итогам первого квартала компании удалось реализовать 21 821 машину, примерно в соответствии с нижней границей собственного прогноза. Впрочем, среди троих ведущих производителей электромобилей и гибридов в Китае у XPeng оказался самый низкий результат поставок за первый квартал. Компания была вынуждена снизить на 10 % стоимость своего самого популярного электромобиля — кроссовера G6, который вышел на рынок только осенью. BYD, которая охватывает широчайший ассортимент электромобилей с точки зрения ценового позиционирования, в марте продала 302 459 электромобилей и гибридов, последовательно увеличив объём на 147,3 %. Впрочем, до декабрьского рекорда в 341 043 машины BYD в марте было очень далеко. Компания в прошлом квартале снизила цены на свои электромобили на величину от 5 до 20 %. По сути, мартовская статистика продаж электромобилей в Китае могла бы принести облечение участникам местного рынка, но дебют Xiaomi SU7 создаст дополнительные проблемы, поскольку новичок сегмента способен похвастаться наличием многочисленной лояльной аудитории и развитой фирменной экосистемой. Капитализация SK hynix перевалила за $100 млрд за счёт интереса к теме искусственного интеллекта

01.04.2024 [06:45],

Алексей Разин

Главным бенефициаром бума искусственного интеллекта среди публичных компаний полупроводникового сектора принято считать Nvidia, поскольку за предыдущие двенадцать месяцев курс её акций вырос почти в три с половиной раза. Как выясняется, сотрудничающая с ней SK hynix от этой тенденции тоже выиграла, поскольку недавно её капитализация впервые превысила $100 млрд.

Источник изображения: SK hynix На этом уровне, как отмечает Bloomberg, данный производитель памяти становится второй по величине капитализации компанией в Южной Корее после Samsung Electronics. Последняя всё равно его опережает с большим запасом при величине капитализации более $360 млрд, но динамика роста курса акций Samsung за предыдущие двенадцать месяцев была куда более скромной — около 31 %. Внимание инвесторов к акциям SK hynix объясняется тем, что компания до сих пор контролирует около 90 % поставок памяти типа HBM3 и HBM3E для нужд Nvidia, которая является лидером рынка ускорителей вычислений для систем искусственного интеллекта. По некоторым данным, продукция Samsung этого класса уже прошла сертификацию Nvidia, и в этом году начнёт использоваться в ускорителях Nvidia, но существенно потеснить продукцию SK hynix в этой сфере более крупному конкуренту удастся не так скоро. Tesla потеряла $230 млрд рыночной стоимости за квартал, а предпосылок для роста не наблюдается

29.03.2024 [19:09],

Сергей Сурабекянц

За первые три месяца 2024 года акции Tesla упали на 29 %, что стало худшим квартальным результатом с конца 2022 года и третьим сильнейшим падением с момента выхода компании на биржу в 2010 году. Также это самый большой провал в индексе S&P 500. Похоже, что Уолл-стрит теряет веру в электромобильный бизнес Илона Маска (Elon Musk). Скоро Tesla представит финансовый отчёт, но инвесторы настроены пессимистично, несмотря на снижение цен и другие стимулы для покупателей.

Источник изображения: Pixabay В первом квартале 2024 года аналитики прогнозировали продажи Tesla на уровне 457 000 автомобилей, что на 8 % превысило бы результат аналогичного периода прошлого года в 422 875 машин. В предстоящем отчёте эксперты ожидают гораздо худших показателей, обосновывая своё мнение четырьмя основными объективными причинами:

Не секрет, что многие новые модели китайских электромобилей стоят дешевле, чем конкурирующие Tesla Model Y и Model 3. К концу 2023 года BYD сместила Tesla с позиции ведущего мирового производителя электромобилей. В первом квартале этого года компания продолжила широкомасштабное наступление, выпустив Qin Plus EV стоимостью $15 200, за которым последовал небольшой электрический хэтчбек BYD Seagull со стартовой ценой ниже $10 000. Xiaomi вступила в игру со своим первым полностью электрическим автомобилем SU7, который стоит $30 408, что примерно на $4000 меньше, чем Tesla Model 3 в базовой комплектации. По данным Китайской ассоциации легковых автомобилей, в январе Tesla продала 71 447 автомобилей китайского производства, в том числе 39 881 в Китае, что стало снижением по сравнению с декабрём. В феврале продажи автомобилей Tesla китайского производства снизились до 60 365 штук. В ответ Tesla снизила цены, но это не помогло оживить спрос. На фоне падения продаж Tesla сократила производство на своём заводе в Шанхае, сократив рабочую неделю с шести с половиной дней до пяти.

Источник изображения: Tesla Эксперты рассматривают трудности Tesla в Китае как предвестник тяжёлого квартала, если не всего года. Аналитики Deutsche Bank на этой неделе понизили целевую цену акций Tesla, сославшись на более слабые, чем ожидалось, продажи в Китае и недавний план компании по сокращению производства в регионе. Ожидается, что в своём отчёте Tesla сообщит о поставках 414 000 автомобилей за первый квартал 2024 года, а рост продаж автомобилей Tesla за 2024 год составит не более 5–7 процентов. Tesla, как и многие другие автопроизводители, в январе приостановила производство в Европе из-за нехватки компонентов после пиратских нападений в Красном море. Атаки хуситов продолжают нарушать работу одного из самых оживлённых мировых логистических коридоров. В марте в Германии активизировались экологи. Протестуя против планов Tesla по расширению территории завода по производству автомобилей и аккумуляторов в Бранденбурге, протестующие подожгли электрическую инфраструктуру возле завода Tesla. Хотя пожар не распространился на завод, он надолго лишил предприятие необходимых для бесперебойной работы конвейера электрических мощностей, что привело к временной приостановке производства. Маск охарактеризовал эти протесты как «чрезвычайно глупые».

Источник изображения: ИИ-генерация Кандинский 3.0/3DNews В Северной Европе специалисты по обслуживанию Tesla и другие работники объявили забастовку в поддержку шведского профсоюза IF Metall. С октября 2023 года профсоюзная группа оказывает давление на Tesla, требуя подписания коллективного договора с работниками. IF Metall утверждает, что девять из десяти рабочих являются членами профсоюзов в Швеции, однако Tesla отказывается идти на переговоры, что оказывает негативное влияние на имидж компании. Cybertruck, поставки которого начались в декабре 2023 года всё ещё находится в самом своей «карьеры», причём его целевая аудитория весьма ограничена. Маск ранее опрометчиво заявил, что Tesla «вырыла себе могилу» с помощью этого футуристического пикапа. Он также признал, что Cybertruck не окажет существенного значения на финансовые показатели Tesla в 2024 году и выразил надежду, что вклад пикапа в продажи компании станет существенным в 2025 году.

Источник изображения: Tesla Tesla наращивает производство своей обновлённой Model 3. Потребители полагают, что «визуально внешние изменения незаметны» и называют спорным дизайнерское решение Tesla отказаться от подрулевых переключателей в пользу сенсорных элементов управления. В разработке у Tesla находится совершенно новая платформа более доступного электромобиля, который фанаты марки называют Model 2, но появления его в шоу-румах придётся ждать ещё несколько лет. В создании автономных транспортных средств Tesla также не добилась революционных изменений, которые обещал Маск, начиная с 2015 года. По его словам, к 2018 году автомобили Tesla должны были достигнуть «полной автономии». На сегодняшний день компания так и не создала роботакси, автономное транспортное средство или технологию, которая могла бы превратить её автомобили в автоматизированные транспортные средства «3-го уровня». Даже самый продвинутый вариант автопилота Tesla требует, чтобы за рулём находился человек-водитель.

Источник изображения: Tesla Маск рассчитывает на лояльность клиентов и акционеров Tesla, одновременно шокируя и оскорбляя своими высказываниями самые разные социальные группы. На встрече с Дональдом Трампом он призывал к «красной волне» на предстоящих выборах в США. Он высказывает крайне правую позицию в социальной сети X, где у него 178,8 млн подписчиков. Он выступает против инициатив корпоративного многообразия, является противником иммиграции и даже огульно обвинил приезжих из Гаити в каннибализме. Ирония ситуации в том, что политическая идеология Маска противоречит убеждениям людей, которые с наибольшей вероятностью будут покупать его продукцию, ведь согласно исследованию Pew Research и Gallup, проведённому в прошлом году, сторонники электромобилей склонны придерживаться левых взглядов.

Источник изображения: X В феврале Маск заявил, что будет добиваться переноса места регистрации Tesla в Техас из Делавэра после того, как суд в Делавэре аннулировал полученный им в 2019 году компенсационный пакет в размере $56 млрд. Маск также вступил в конфронтацию с советом директоров, добиваясь большего контроля за компанией. «Мне сложно превращать Tesla в лидера в области искусственного интеллекта и робототехники, не имея примерно 25 % контроля над голосованием», — заявил он в январе. Один из инвесторов Tesla назвал это требование «равносильным шантажу». В совокупности всё это и стало причиной потери более $230 млрд рыночной капитализации Tesla за первый квартал 2024 года. После резкого взлёта акции Reddit упали на 25 %

29.03.2024 [15:00],

Владимир Мироненко

Акции компании Reddit, владеющей одноимённой социальной сетью, на этой неделе резко упали в цене в течение двух дней — в среду и четверг, завершив торги снижением на 25 %. Сейчас они дешевле, чем в первый день торгов Reddit на прошлой неделе на Нью-Йоркской фондовой бирже, сообщил ресурс CNBC.

Источник изображения: Maxim Hopman/unsplash.com В день старта IPO на прошлой неделе акции Reddit резко пошли вверх, но это длилось недолго. На этой неделе в среду они начали падение, и к закрытию торгов упали примерно на 11 % до $57,75. В тот день Hedgeye Risk Management, занимающаяся инвестиционными исследованиями и финансовыми онлайн-медиа, назвала акции Reddit «сильно переоценёнными», добавив, что компания находится у неё на «короткой скамейке». А в четверг акции Reddit закрылись на уровне $49,32, что ниже цены закрытия в первый день торгов Reddit на бирже. В прошлый четверг они закрылись на уровне $50,44. Сегодня — Страстная пятница у католиков, в это день фондовые рынки в США не работают. Акции Reddit начали неделю ростом, взлетев в понедельник на 30 %. Затем во вторник её акции выросли ещё на 8,8 % и закрылись на уровне $65,11 несмотря на то, что New Street Research присвоила компании нейтральный рейтинг. Ранее на этой неделе Reddit сообщила в корпоративном отчёте о продаже гендиректором Стивом Хаффманом (Steve Huffman) 500 000 акций. Бен Сильверман (Ben Silverman), вице-президент по исследованиям Verity, в интервью CNBC назвал этот шаг ожидаемым, отметив, что проданные акции представляют собой лишь «часть его активов». «Всегда есть некоторый разрыв, потому что цель сделать компанию публичной двоякая, — сказал Сильверман. — Это не просто создание ликвидности для самой компании, чтобы она могла расширяться и расти. В таких ситуациях это часто позволяет инсайдерам обналичивать деньги для получения ликвидности, и это то, что руководители должны учитывать». Между тем New Street Research сообщила в заметке для инвесторов, что не будет менять целевую цену в $54 за акцию и ожидает «волатильности после первого финансового отчёта» компании. Акции Reddit подорожали на 48 % в день дебюта на бирже

22.03.2024 [16:00],

Владимир Фетисов

На этой неделе компания Reddit, являющаяся владельцем одноимённой социальной сети, провела первичное размещение акций (IPO) на Нью-Йоркской фондовой бирже по цене $34 за одну ценную бумагу. Первый день торгов оказался удачным для компании, поскольку к закрытию биржи цена акций Reddit выросла на 48 % до $50,44 за штуку.

Источник изображения: Brett Jordan / unsplash.com По мнению экспертов, интерес инвесторов к IPO многообещающих, но убыточных компаний, снижается. Reddit, которая не получала годовой прибыли с момента запуска в 2005 году, привлекла инвесторов, позиционируя свою платформу как инструмент для обучения больших языковых моделей. Так, в прошлом месяце Reddit подписала с Google соглашение на сумму около $60 млн в год, в рамках которого IT-гигант сможет обучать свои ИИ-алгоритмы на контенте платформы Reddit. Хотя Reddit по-прежнему получает большую часть дохода от рекламы, компания заявляет о возможности роста за счёт алгоритмов искусственного интеллекта. «По сути, мы растущая компания. Достижение нашей миссии означает, что мы хотим расширять число пользователей и сообщество», — заявила Джен Вонг (Jen Wong), операционный директор Reddit. Во время торгов на Нью-Йоркской бирже акции Reddit начали торговаться с отметки в $47 за одну ценную бумагу. К концу торгов их стоимость увеличилась до $50,44 за штуку. После IPO рыночная стоимость Reddit составила $6,4 млрд, тогда как в 2021 году компания оценивалась в $10 млрд. Акционеры продали 22 млн акций Reddit, за счёт чего суммарно было привлечено $748 млн. Судебные иски против Apple сократили капитализацию компании на $113 млрд

22.03.2024 [07:01],

Алексей Разин

Компании Apple в последнее время пришлось столкнуться с пристальным вниманием со стороны регуляторов по обе стороны Атлантического океана, судебные иски грозят ей многомиллиардными штрафами и нервируют инвесторов, поэтому котировки акций Apple вчера упали на 4,1 %, сократив капитализацию компании на $113 млрд. Всего с начала года акции Apple упали в цене на 11 %.

Источник изображения: Apple Успев побывать самой дорогой компанией мира с капитализацией более $3 трлн, в январе Apple уступила первое место корпорации Microsoft. Инвесторы теперь опасаются, что Apple может не только выплатить крупные штрафы по судебным искам, но и утратить часть рыночных позиций в результате мер, которые ей придётся предпринять по указанию судебных органов и регулирующих инстанций как в США, так и в Европе. Напомним, что в США компанию обвиняют в злоупотреблении своим монопольным положением на рынке смартфонов и блокировке доступа сторонних компаний к её аппаратным и программным решениям. В Европе предметом расследования стала ценовая политика Apple в отношении разработчиков программного обеспечения, желающих получить доступ к фирменному магазину приложений. Как поясняют эксперты в области права, при таком количестве юридических претензий к практике ведения бизнеса Apple компания неизбежно будет терять репутацию в глазах инвесторов даже в том случае, если сможет опровергнуть все обвинения в свой адрес. Претензии Министерства юстиции США концентрируются на пяти сферах деятельности Apple: так называемых суперприложениях, платформах для потоковой трансляции игр, приложениях для обмена сообщениями, умных часах и цифровых кошельках. В Европе принятый не так давно Закон о цифровых рынках (DMA) предусматривает оборотные штрафы в размере до 10 % от годовой выручки компании на мировом рынке за нарушение данного закона. В случае рецидива величина штрафа увеличивается до 20 %, и сейчас компетентные органы как раз ведут расследование против Apple и Google на предмет выявления злоупотреблений в сфере антимонопольного законодательства ЕС. Итоги этих расследований будут подведены в течение 12 месяцев, так что теперь инвесторы находятся в не самом спокойном расположении духа в отношении акций Apple и Google (Alphabet). Курс акций TSMC с октябрьских минимумов вырос на 110 %, но аналитиков не смущают риски

15.03.2024 [08:16],

Алексей Разин

Инвестиционный бум в сегменте искусственного интеллекта подогревает спрос и на акции тайваньской TSMC, хотя эта компания формально зарабатывает на нём гораздо меньше, чем та же Nvidia. И всё же, с октябрьских минимумов акции TSMC выросли более чем на 110 %, с точки зрения технического анализа рынок начинает демонстрировать признаки перекупленности, но большинство инвесторов это не пугает.

Источник изображения: TSMC В прошлом году сегмент искусственного интеллекта формировал не более 6 % выручки TSMC, как поясняет Bloomberg, но к 2027 году руководство компании рассчитывает приблизить эту долю к 20 %. Аналитики Cathay Securities Investment Trust вообще считают, что для любой компании, чья выручка зависит от сегмента искусственного интеллекта более чем на 10 %, соотношение курсовой стоимости акций к удельному доходу в районе 30 не является чем-то экстраординарным. У TSMC этот показатель пока не превышает 16, соответствуя медианному значению за предыдущие пять лет и являясь самым низким среди крупнейших публичных компаний мира, связанных с производством полупроводниковых компонентов. В отношении акций TSMC, как подчёркивают аналитики, пока рано говорить о возникновении «пузыря». Из 36 опрошенных Bloomberg аналитиков 35 рекомендуют акции TSMC к покупке, один предлагает держать их в инвестиционном портфеле при наличии, никто не рекомендует от них избавляться. Эксперты Morningstar Inc. ожидают, что от нынешнего уровня акции TSMC на тайваньском фондовом рыке могут вырасти в цене более чем на 20 % до 950 тайваньских долларов за штуку. При этом сохраняются и факторы риска в отношении бизнеса TSMC. Во-первых, бум систем искусственного интеллекта не может длиться вечно, поскольку тратить десятки миллиардов долларов в год на закупку серверного оборудования на длительном периоде не может ни одна компания. Во-вторых, обострение взаимоотношений Китая и США вынуждает клиентов TSMC беспокоиться по поводу сохранения возможности закупок продукции в будущем, поэтому некоторые из них сейчас могут приобретать компоненты впрок в тех случаях, когда это уместно. В-третьих, выручка TSMC более чем на 20 % зависит от заказов Apple, а у неё в сегменте смартфонов дела идут не очень хорошо, если судить по динамике продаж iPhone на китайском рынке. При этом не совсем понятно, как скоро Apple сможет «оседлать» тренд использования технологий искусственного интеллекта в своей продукции, подняв тем самым спрос на свои новые изделия. Бывший производитель смартфонов Meizu намерен выйти на биржу с капитализацией выше $2 млрд

13.03.2024 [17:56],

Алексей Разин

В прошлом месяце выпускавшая смартфоны под маркой Meizu китайская компания DreamSmart Group решила отказаться от прошлой специализации и сосредоточиться на сфере искусственного интеллекта. На этой неделе стало известно о её намерениях в ходе готовящегося публичного размещения акций оценить капитализацию своего бизнеса более чем в $2 млрд.

Источник изображения: Meizu Минимальная планка капитализации, на которую рассчитывает DreamSmart Group, по данным Bloomberg, составляет $2,1 млрд, а максимальная достигает $2,7 млрд. К подготовке к IPO уже привлечены консультанты из China International Capital Group и Huatai Securities Co. Первичное размещение акций производителя смартфонов Meizu должно состояться в этом году. Параметры этого размещения пока не определены окончательно, а потому могут измениться ближе к моменту IPO. Свою историю марка Meizu ведёт уже на протяжении двух десятилетий, на рынке непосредственно смартфонов её продукция в последние годы стала уступать позиции изделиям Xiaomi, Oppo и Huawei. В 2022 году инвестировать в компанию решился основатель автоконцерна Geely Ли Шуфу (Li Shufu). В последнее время этот разработчик мобильных устройств сосредоточился на теме искусственного интеллекта. С учётом интереса инвесторов к этому направлению деятельности, особо затягивать с IPO китайской компании не следует. Reddit намерена привлечь $750 млн в крупнейшем IPO года и предложит своим пользователям стать биржевыми спекулянтами

11.03.2024 [13:40],

Дмитрий Федоров

Reddit планирует привлечь до $748 млн в ходе одного из крупнейших первичных публичных размещений акций (IPO) текущего года. По информации источников, знакомых с ситуацией, планируется продажа 22 млн акций по цене от $31 до $34 за штуку, что предполагает оценку компании приблизительно в $6,5 млрд.

Источник изображения: Brett Jordan / unsplash.com Исторический путь компании к выходу на биржу длился более двух лет, начиная с подачи заявления в 2021 году — времени, когда IPO на американских биржах достигали рекордных объёмов в $339 млрд. В том же году Reddit была оценена в $10 млрд, а в последующем Bloomberg сообщал о потенциальной оценке компании в $15 млрд в случае её выхода на биржу. Важной особенностью предстоящего IPO является решение Reddit выделить около 1,76 млн акций для покупки пользователями и модераторами, создавшими аккаунты до 1 января. Вероятнее всего эти акции будут проданы по цене размещения. Но что важнее, для этих акций не будет устанавливаться локап-период, в течение которого нельзя продавать ценные бумаги, что позволит владельцам акций продать их в первый день торгов. Таким образом пользователи смогут спекулировать данными акциями на бирже. Следует отметить, что активное участие сообщества Reddit и его модераторов в IPO может служить как риском, так и преимуществом для компании. Например, тысячи участников форума WallStreetBets, насчитывающего около 15 млн пользователей, проголосовали за пост о продаже акций Reddit, как только они начнут торговаться. Объяснения причин продажи звучали самые разные: от недостаточной прибыльности компании до опасений по поводу её конкурентоспособности. По данным февральского отчёта, в IV квартале 2023 года Reddit посещали в среднем 73,1 млн уникальных посетителей в день. Компания отчиталась о чистом убытке в $91 млн при выручке $804 млн в 2023 году, по сравнению с чистым убытком около $159 млн при выручке $667 млн годом ранее. Крупнейшим акционером Reddit является Advance Magazine Publishers, часть издательской империи семьи Ньюхаус, владеющей Conde Nast, которая приобрела Reddit в 2006 году и выделила его в отдельную компанию в 2011 году. Среди других значимых акционеров числятся операционный директор Дженнифер Вонг (Jennifer Wong), а также FMR LLC и организации, связанные с руководителем OpenAI Сэмом Альтманом (Sam Altman), Tencent Holdings, Vy Capital, Quiet Capital и Tacit Capital. Планируется, что акции Reddit будут торговаться на Нью-Йоркской фондовой бирже (NYSE) под тикером RDDT. IPO проводится под руководством Morgan Stanley, Goldman Sachs Group, JPMorgan Chase & Co. и Bank of America Corp. В своём обращении в рамках заявки на IPO сооснователь и генеральный директор Reddit Стивен Хаффман (Steven Huffman) отметил большие возможности для роста компании, включая рекламу и лицензирование данных для тренировки моделей искусственного интеллекта. В январе компания заключила соглашения о лицензировании данных на общую сумму $203 млн с сроком действия от двух до трёх лет, ожидая минимальный доход в $66,4 млн от этих соглашений уже в текущем году. Таким образом, IPO Reddit не только выделяется на фоне текущего рынка публичных размещений акций, но и подчёркивает стратегическое видение компании на будущее, где взаимодействие с пользовательским сообществом и инновационные подходы к монетизации и использованию данных играют ключевую роль. Рост курса акций позволил TSMC вернуться в десятку самых дорогих компаний мира

11.03.2024 [06:45],

Алексей Разин

На прошлой неделе акции TSMC демонстрировали положительную динамику и приблизили капитализацию компании к $600 млрд, а незначительное снижение котировок на этой неделе не помешало этому показателю достичь $634 млрд и вернуть данному контрактному производителю чипов место в десятке самых дорогих компаний мира, обойдя Broadcom.

Источник изображения: TSMC Как отмечает Bloomberg, за прошлую неделю акции TSMC на тайваньской фондовой площадке выросли в цене на 14 % до рекордного уровня, и это позволило ей впервые с 2020 года вернуться в число десяти крупнейших компаний мира по величине капитализации. Представители Morgan Stanley и JPMorgan Chase & Co. ожидают дальнейшего роста котировок акций TSMC на фоне бума систем искусственного интеллекта. По мнению первых, экспансия предприятий TSMC за пределы Тайваня в известной степени снижает риски геополитического характера. Спрос на услуги компании по выпуску чипов для ускорителей вычислений помог компенсировать снижение выручки от выпуска чипов для смартфонов Apple, за два первых месяца текущего года TSMC смогла увеличить свою выручку на 9,4 %. Аналитики Morgan Stanley и JPMorgan поднимают прогноз по курсовой стоимости акций TSMC на 10 % от предыдущих уровней. На американском фондовом рынке опционы на депозитарные расписки TSMC тоже демонстрируют уверенность инвесторов в дальнейшем укреплении курса акций компании. Чистая прибыль NVIDIA способна расти рекордными темпами, увеличившись на $60 млрд всего за три года

10.03.2024 [08:31],

Алексей Разин

Анализ динамики курса акций NVIDIA в привязке к одной только выручке не даёт инвесторам полной картины развития бизнеса компании, поэтому ресурс Nikkei Asian Review решила обратить их внимание на другую особенность. В условиях бума искусственного интеллекта чистая прибыль NVIDIA растёт рекордными для отрасли темпами, обходя Apple и Microsoft на важных для этих компаний интервалах. Всего за три года чистая прибыль NVIDIA способна вырасти на $60 млрд.

Источник изображения: NVIDIA По крайней мере, сейчас аналитики сходятся во мнении, что в текущем фискальном году чистая прибыль NVIDIA достигнет $64,3 млрд, увеличившись за три предыдущих года сразу на $60 млрд. Это с запасом перекрывает темпы роста прибыли, которые Apple и Microsoft демонстрировали в самые успешные периоды своего развития. В частности, Apple потребовалось восемь лет, чтобы увеличить чистую прибыль с $3,5 до $53,3 млрд после вывода на рынок iPhone первого поколения в 2007 календарном году. Microsoft свой облачный бизнес развивала более высокими темпами, но ей всё равно потребовались четыре года, чтобы увеличить чистую прибыль на $56 млрд. Поставки ускорителей вычислений являются для NVIDIA весь доходным бизнесом. По некоторым оценкам, норма чистой прибыли компании превышает 50 %. При этом на текущих уровнях акции NVIDIA ещё не демонстрируют соотношения цены и прогнозируемого удельного дохода, которое характерно для откровенно спекулятивных активов. Поскольку инвесторы рассчитывают на сохранение высокого темпа роста доходов NVIDIA, для акций компании это соотношение сейчас не превышает 36. В начале века, когда формировался так называемый «пузырь dot-com», акции Cisco обладали соотношением P/E на уровне почти 100, у акций Microsoft оно превышало 60. В конце 2020 года для акций Tesla данное соотношение вообще достигало 200, поскольку инвесторы слепо верили в способность компании стать лидером мирового рынка электромобилей. Как известно, в конце прошлого года Tesla уступила этот титул китайской компании BYD. Впрочем, эксперты предостерегают, что и акции NVIDIA могут сформировать «пузырь», поскольку некоторые необходимые для этого условия уже выполняются. Во-первых, компания начала получать 90 % своей выручки на одном направлении деятельности, коим стал искусственный интеллект. Во-вторых, уверенность инвесторов в способности искусственного интеллекта изменить мир становится слишком ярко выраженной, что не оставляет места для альтернативных стратегий. В-третьих, на фондовом рынке появляется достаточное количество мелких неопытных инвесторов, которые склонны подвергаться панике и обрушивать котировки в случае наступления значимых для эмитента неблагоприятных событий. NVIDIA готовится обойти по рыночной стоимости Apple, столкнувшуюся с замедлением продаж iPhone

09.03.2024 [17:16],

Владимир Мироненко

Компания NVIDIA близка к тому, чтобы опередить по рыночной стоимости Apple и занять второе место в рейтинге самых крупных по рыночной капитализации компаний в мире, уступая лишь Microsoft. В настоящее время стоимость активов NVIDIA находится в районе $2,38 трлн, отставая от Apple примерно на $230 млрд и от занимающей первую позицию Microsoft примерно на $645 млрд.

Источник изображения: LauraTara/Pixabay Благодаря буму на рынке ИИ рыночная стоимость NVIDIA всего за 9 месяцев выросла с $1 трлн до более чем $2 трлн, обогнав на пути к вершинам рейтинга Amazon, Alphabet и Saudi Aramco. Неустанный рост акций NVIDIA, занимающей 80 % рынка высокопроизводительных ИИ-чипов, обеспечил ей более 5 % удельного веса в фондовом индексе S&P 500. В последние недели NVIDIA также заместила Tesla в качестве обладателя наиболее торгуемых акций Уолл-стрит. В то же время Apple, уступившая в январе первенство по рыночной стоимости Microsoft, сейчас борется с замедлением продаж iPhone, её акции упали в марте до минимума с начала года и могут снижаться в цене и дальше. Поэтому у NVIDIA есть все шансы её опередить в ближайшее время. Вместе с тем появились признаки того, что акции NVIDIA приближаются к пику. Согласно данным LSEG, аналитики Уолл-стрит предполагают, что в течение следующих 12 месяцев медианная целевая цена акций NVIDIA составит $850, что ниже четверговой цены на момент закрытия торгов в размере $926. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |