|

Опрос

|

реклама

Быстрый переход

Lenovo отчиталась о подскочивших продажах серверов, но прибыль рухнула на 64 %

22.05.2025 [09:50],

Алексей Разин

Китайская компания Lenovo остаётся крупнейшим в мире производителем готовых ПК, в первом квартале, по данным IDC, ей удалось увеличить поставки продукции почти на 11 % и увеличить отрыв от конкурентов. Собственная статистика гласит, что выручка Lenovo подросла на 23 % до $17 млрд, а вот чистая прибыль просела на 64 % до $90 млн.

Источник изображения: Lenovo Как отмечает Reuters, аналитики рассчитывали на получение компанией прибыли в размере $225,8 млн, поэтому фактический результат стал для них разочарованием. Впрочем, столь заметное снижение прибыли Lenovo было обусловлено не столько усилением конкуренции и стагнацией рынка ПК, сколько переоценкой финансовых инструментов, которые компания использовала в своей деятельности. С точки зрения динамики выручки аналитики рассчитывали только на $15,6 млрд, поэтому итоговая сумма $16,98 млрд стала для них приятным сюрпризом. Без учёта корректировки стоимости активов чистая прибыль компании выросла на 25 % до $278 млн. В календаре Lenovo в конце марта завершился фискальный год, и в целом за период она смогла увеличить выручку на 21 % до $69 млрд, а её чистая прибыль выросла на 37 % до $1,4 млрд. Отвечающее за серверное направление подразделение инфраструктурных решений Lenovo сообщило по итогам первого квартала об увеличении выручки на 64 % в годовом сравнении, по итогам фискального года она выросла на 63 % до $14.5 млрд. Подразделение уже второй квартал подряд достигает прибыльности. В сфере решений и услуг выручка Lenovo выросла на 18 %, а норма операционной прибыли достигла рекордных 22,7 %. По итогам всего фискального года профильная выручка увеличилась на 13 % до $8,5 млрд. На направлении умных устройств выручка Lenovo в целом по итогам фискального года выросла на 13 % до $50,5 млрд, норма операционной прибыли была близка к историческим максимумам на уровне 7 %. С точки зрения доли рынка в сегменте ПК компания по итогам квартала смогла увеличить отрыв от ближайшего конкурента с 2,6 до 3,6 процентных пункта, а также добилась лучших в отрасли показателей доходности. Свой годовой план по объёмам поставок ПК с функцией локального ускорения ИИ компания также перевыполнила. Компания не стала публиковать отдельной статистики по выручке на рынке ПК, объединив данные со смартфонами и прочими устройствами. По всей видимости, это было сделано с целью формирования более благоприятного впечатления об итогах сложного для рынка ПК периода. На направлении смартфонов выручка достигла максимальной величины с момента покупки Motorola Mobility, она увеличилась на 27 % в годовом сравнении. Помимо сильных позиций на рынке обеих Америк, смартфоны принадлежащих Lenovo марок неплохо выступили в Азиатско-Тихоокеанском регионе и рынках стран Европы, Ближнего Востока и Африки. По темпам роста выручки в сегменте смартфонов Lenovo на 12 процентных пунктов опередила рынок в целом, и по величине выручки компания теперь занимает четвёртое место на всех рынках за пределами Китая. Объёмы продаж планшетов по итогам прошлого фискального года Lenovo увеличила на двузначное количество процентов. Huawei захватила 12 % мирового рынка процессоров для дорогих смартфонов

16.05.2025 [14:30],

Алексей Разин

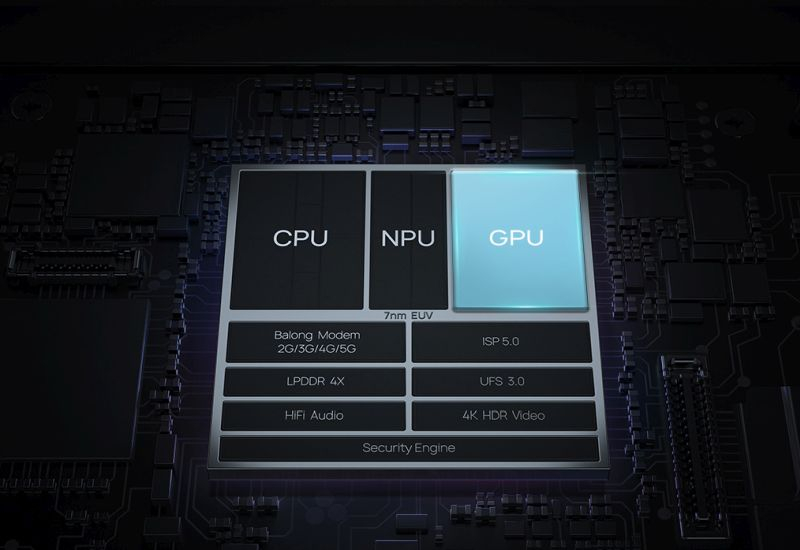

По данным Counterpoint Research, в прошлом году подразделение HiSilicon китайского гиганта Huawei Technologies, специализирующееся на разработке процессоров, удвоило собственную выручку и заняло 12 % мирового рынка процессоров для премиальных смартфонов под управлением Google Android и других систем, отличных от Apple iOS.

Источник изображения: Huawei Technologies В 2023 году этот показатель не превышал 8 %, а потому по итогам прошлого года он увеличился в полтора раза. Доминирует на этом рынке американская Qualcomm, которая занимает 59 % сегмента по итогам прошлого года. На долю конкурирующей Samsung Electronics пришлось только 13 % рынка процессоров для премиальных смартфонов под управлением Android. Удвоению выручки HiSilicon в прошлом году способствовала высокая популярность смартфонов Pura 70 и Mate 70 марки Huawei на внутреннем рынке Китая. По итогам всего текущего года, как ожидают эксперты Counterpoint Research, подразделению компании Huawei удастся удержать третье место на рынке процессоров для смартфонов, работающих не под управлением iOS. Пользующаяся на китайском рынке популярностью Xiaomi также собирается вывести на рынок собственный мобильный процессор Xring O1, который будет представлен до конца текущего месяца. HiSilicon с 2019 года приходится работать в условиях ужесточающихся санкций со стороны США. Подразделение Huawei лишилось доступа к конвейеру тайваньской TSMC, с тех пор ему приходится полагаться на технологические возможности китайского контрактного производителя чипов SMIC, который тоже попал под санкции за помощь Huawei. Санкции не только ограничивают объёмы производства процессоров HiSilicon, но и сдерживают темпы разработки новых моделей. Конкурент в лице тайваньской MediaTek тоже постепенно заявляет о своих амбициях в сегменте премиальных смартфонов благодаря расширению сотрудничества с теми же Xiaomi, Oppo и Vivo. В прошлом году MediaTek контролировала 11 % мирового рынка процессоров для премиальных смартфонов, выручка компании в этом сегменте выросла на 88 % по сравнению с 2023 годом. Несмотря на замедление, YouTube в четыре раза обошёл VK по размещению рекламы у блогеров в России

14.05.2025 [09:47],

Владимир Фетисов

Принадлежащий Google видеосервис YouTube по итогам прошлого года стал лидером среди контентных платформ по объёму бюджетов рекламодателей на инфлюенс-маркетинг (реклама у блогеров). Ассоциация коммуникационных агентств России на основе данных исследовательских компаний WholsBlogger и Yoloco подсчитала, что доля этой платформы составила 47,9 % (27,6 млрд рублей в денежном исчислении).

Источник изображения: Szabo Viktor / Unsplash Вторую и третью строчки рейтинга примерно с одинаковыми показателями заняли принадлежащая американской Meta✴ Platforms соцсеть Instagram✴ и мессенджер Telegram, на долю которых приходится 20 % (11,6 млрд рублей) и 19,8 % (11,5 млрд рублей) соответственно. На четвёртом месте VK с долей 11,2 % (6,5 млрд рублей) от всего объёма бюджетов на инфлюенс-маркетинг. Замыкают рейтинг американская стриминговая платформа Twitch и российский видеохостинг Rutube с долями 0,6 % (400 млн рублей) и 0,5 % (300 млн рублей) соответственно. Совокупный бюджет в этом сегменте за весь 2024 год оценивается в 58 млрд рублей. Отмечается, что из-за замедления скорости работы YouTube в России аудитория платформы продолжает сокращаться. По состоянию на апрель 2025 года в сравнении с тем же месяцем прошлого года сервис опустился с четвёртой на седьмую строчку рейтинга самых популярных среди россиян интернет-ресурсов. Среднемесячная аудитория YouTube среди жителей РФ старше 12 лет в апреле составила 79,4 млн человек. Значительную долю пользователей потерял Instagram✴ после блокировки соцсети на территории России с марта 2022 года. В этом году Госдума также приняла закон о запрете размещения рекламы в Instagram✴, который вступит в силу 1 сентября. На этом фоне существенного роста пользовательской аудитории добились «ВКонтакте», Telegram и Rutube. Соцсеть «ВКонтакте» по итогам апреля 2025 года поднялась на вторую строчку рейтинга с месячной аудиторией в 93,8 млн человек. Telegram замыкает тройку с результатом 90,5 млн человек. По данным холдинга «Газпром-медиа», который является владельцем Rutube, средняя месячная аудитория видеохостинга выросла на 65 % до 78,3 млн человек. С такой оценкой в целом согласны в Ассоциации блогеров и агентств. Однако там считают, что объём сегмента в 2024 году был меньше и составил 44 млрд рублей. В ассоциации также отметили, что исследователи недооценили расходы рекламодателей на интеграции в Twitch. Эксперты соглашаются, что именно YouTube в прошлом году аккумулировал основную часть бюджетов на инфлюенс-рекламу в России, поскольку с точки зрения маркетинга полноценных альтернатив видеохостингу в стране нет. Мировые поставки планшетов подскочили благодаря пандемии — в лидерах роста Xiaomi, Lenovo и Apple

13.05.2025 [16:20],

Павел Котов

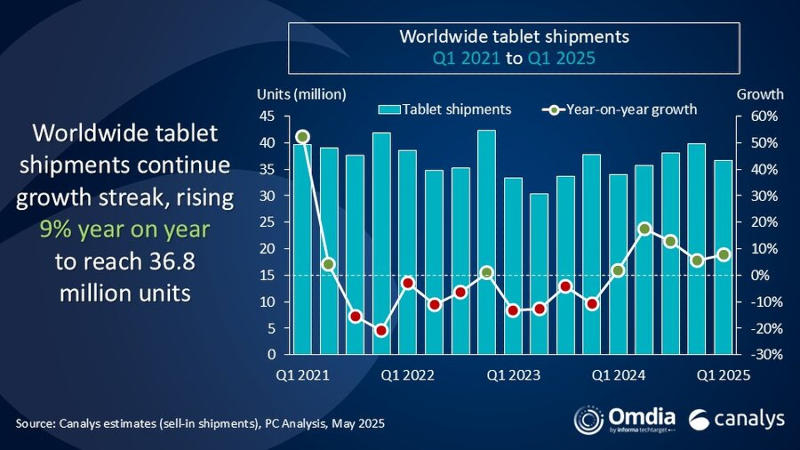

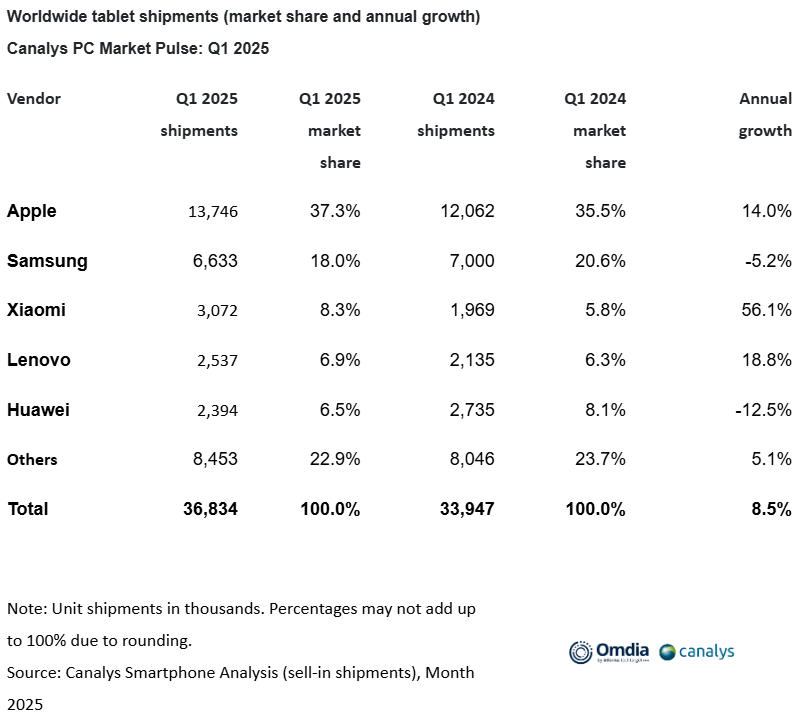

По итогам первого квартала 2025 года мировые поставки планшетных компьютеров выросли на 8,5 % год к году и достигли 36,8 млн единиц, подсчитали аналитики Canalys. Рост наблюдался во всех регионах и был связан с циклами обновления устройств в потребительском и образовательном секторах.

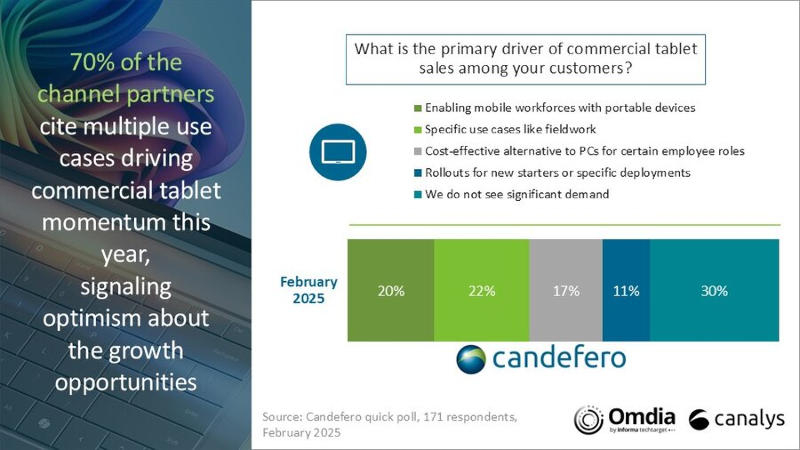

Источник изображений: canalys.com В США в январе наблюдался скачок поставок планшетов из-за неопределённости, вызванной подготовкой пошлин администрацией президента Трампа, а февраль по сравнению с предыдущим месяцем показал двузначную негативную динамику, когда рынок несколько успокоился. На рядового американского потребителя новости о пошлинах не оказали большого влияния, и спрос здесь обусловила потребность обновить устройства, приобретённые в эпоху пандемии, — их жизненный цикл от четырёх до пяти лет подходит к концу. Впрочем, срок службы планшетов увеличивается, приоритет самих планшетов как продукта уменьшается, поэтому спрос на них будет расти медленнее ожидаемого; показатели сохраняются только в премиальном сегменте, указывают аналитики Canalys.  В Китае потребительский спрос спровоцировали новогодние праздники и госсубсидии на розничные товары отечественного производства. На китайском рынке Apple сумела удержать лидирующую позицию на рынке планшетных компьютеров, но ей всё больше угрожают местные игроки: Huawei и Xiaomi сыграли на широком ассортименте и богатой экосистеме, в пользу Honor выступили оптимальное соотношение цены и качества — эти бренды успешно выступили и на мировом рынке. Более 50 % поставщиков планшетов в секторе B2B ожидают роста бизнеса в 2025 году по сравнению с предыдущим. Эти устройства представляются всё более практичными на рабочих местах: 20 % участников опроса Canalys выразили готовность закупать планшеты для сотрудников; 17 % увидели в них замену ПК для некоторых работников; 30 % поставщиков, однако, значительного спроса не заметили — к тому же некоторые сотрудники приносят на работу личные устройства.  Apple по итогам первого квартала сохранила лидерство на мировом рынке планшетов, отгрузив 13,7 млн iPad или на 14 % больше, чем за аналогичный период прошлого года. Samsung заняла второе место с отгрузкой 6,6 млн единиц, и это падение на 5,2 %. Xiaomi впервые обошла Lenovo за счёт высоких показателей продаж в Китае: рост на 56 % до 3,1 млн отгруженных единиц. Lenovo, четвёртая в мире, отметилась ростом поставок на 19 % до 2,5 млн планшетов. Пятёрку лидеров замкнула Huawei с долей рынка 6,5 % и 2,4 млн отгрузок по всему миру. Тарифы Трампа способствовали росту апрельской выручки TSMC на 48 %

09.05.2025 [12:01],

Алексей Разин

Крупнейший контрактный производитель чипов — тайваньская компания TSMC, в апреле имела возможность в полной мере прочувствовать влияние таможенных тарифов Трампа на полупроводниковую отрасль. Итоги прошлого месяца гласят, что срочные заказы клиентов подняли выручку компании на 48 % в годовом сравнении до $11,6 млрд.

Источник изображения: ASML Если сопоставить эту динамику с ожиданием роста выручки TSMC на 38 % по итогам всего второго квартала, то складывается впечатление, что клиенты компании действительно ускорили закупки компонентов в ожидании роста таможенных пошлин. В ближайшее время проблемой для TSMC может стать укрепление тайваньской национальной валюты, поскольку основную выручку она получает в долларах США. Каждый процентный пункт укрепления нового тайваньского доллара приводит к снижению нормы операционной прибыли TSMC на 0,4 процентных пункта. На днях стало известно, что власти США также хотят пересмотреть условия экспортных ограничений на поставку ускорителей вычислений за пределы страны, которые были сформулированы ещё при президенте Байдене и должны вступить в силу с 15 мая. Каким образом они будут пересмотрены, пока не уточняется, но если это позволит клиентам TSMC типа той же Nvidia сохранить высокие объёмы поставок ускорителей ИИ в большинство стран мира, на выручке самой TSMC данные изменения должны сказаться благоприятным образом. Продажи Tesla в апреле резко упали как в Китае, так и в Европе

09.05.2025 [07:29],

Владимир Мироненко

Компания Tesla столкнулась с серьёзным кризисом, о чём свидетельствует официальная статистика продаж её электромобилей в Китае и Европе — двух крупнейших автомобильных рынках мира. Реализация электромобилей Tesla в апреле резко упала на обоих рынках, в то время как конкурирующие производители демонстрируют рост продаж. Не спас ситуацию и старт поставок рестайлингового варианта Model Y (Juniper).

Источник изображения: Tesla Согласно данным Китайской ассоциации производителей легковых автомобилей (CPCA), Tesla в прошлом месяце продала в Китае 58 459 электромобилей (включая экспорт из Китая за рубеж), что на 5,96 % меньше, чем в предыдущем году, и на 25,84 % меньше, чем в марте. С начала года по апрель включительно общие продажи Tesla China упали на 18,31 % в годовом исчислении до 231 213 электромобилей. При этом местные автопроизводители демонстрируют значительный рост продаж. Nio поставила 23 900 автомобилей в апреле, что на 53 % больше год к году, и почти на 59 % больше, чем в марте. За всю свою историю лишь в декабре прошлого года Nio поставила больше — 31 138 электромобилей. Xpeng сообщила о поставке 35 045 электромобилей (рост год к году на 273 %), что стало её вторым лучшим показателем по продажам за месяц за всю историю. Li Auto поставила на рынок 33 939 гибридов и электромобилей (рост год к году на 32 %). Поставки Xiaomi EV в апреле составили более чем 28 тыс. электромобилей. В Европе продажи Tesla в апреле 2025 года рухнули почти на всех основных рынках. В частности, зафиксирован спад более чем на 50 % по сравнению с прошлым годом во Франции, Нидерландах, Швеции, Дании и Великобритании. В Германии — крупнейшем автомобильном рынке Европы — продажи компании сократились на 46 %, несмотря на общий рост реализации электромобилей. В Великобритании, втором по величине автомобильном рынке Европы, где регистрация электромобилей на аккумуляторных батареях (BEV) в апреле выросла на 8,1 %, продажи Tesla упали на 62 %, составив всего 512 электромобилей из более чем 24 тыс. проданных в этой категории. Лишь Италия и Норвегия показали в минувшем месяце рост продаж продукции Tesla. Аналитик Гордон Джонсон (Gordon Johnson) из GLJ Research отметил, что у американского автопроизводителя наблюдаются «большие проблемы» со спросом. В связи с этим цена акций Tesla, которые в настоящее время торгуются по более высокой стоимости по сравнению с ценными бумагами других автопроизводителей, находится под серьезной угрозой из-за ухудшения фундаментальных показателей, в частности падения продаж электромобилей, на которые приходится 86 % её выручки. По словам аналитика, если Tesla не сможет быстро восстановить свой автомобильный бизнес, цена её акций может резко упасть. Arm отчиталась о рекордной выручке, но инвесторов разочаровал прогноз — акции рухнули на 10 %

08.05.2025 [09:54],

Алексей Разин

Британский разработчик процессорных архитектур Arm отчитался о результатах очередного фискального квартала, сообщив о росте выручки на 34 % до $1,24 млрд. Эта величина не только впервые превысила рубеж в $1 млрд, но и превзошла ожидания аналитиков. Тем не менее, инвесторов разочаровал прогноз Arm по выручке на текущий квартал.

Источник изображения: Intel Так, руководство Arm сообщило, что в текущем квартале компания выручит от $1 до $1,1 млрд, а последняя сумма как раз упоминалась в прогнозном консенсусе отраслевых аналитиков. Более того, Arm отказалась давать прогноз по итогам фискального года, и подобная неопределённость также испугала инвесторов. Акции Arm после публикации отчётности в ходе дополнительной торговой сессии снижались в цене на величину более 10 % в моменте. Чистая прибыль компании сократилась на 6 % до $210 млн. Прогноз по удельной прибыли на одну акцию в текущем квартале, расположившийся в диапазоне от 30 до 38 центов, также оказался ниже ожиданий аналитиков. Генеральный директор Рене Хаас (Rene Haas) консервативность собственного прогноза по выручке объяснил конъюнктурными факторами. Компания сейчас заключает лицензионные соглашения с несколькими клиентами, и пока они не подписаны, она не готова закладывать соответствующие суммы по контрактам в свой прогноз по квартальной выручке. Зато он отметил, что клиенты активно инвестируют в разработку чипов, особенно в сфере искусственного интеллекта, и эта тенденция идёт на пользу бизнесу Arm. Непосредственно лицензионные соглашения принесли Arm в прошедшем квартале $634 млн выручки, а отчисления типа роялти обеспечили $607 млн выручки, увеличившись в годовом сравнении на 18 %. Позиции Arm в сегменте центров обработки данных стремительно укрепляются, как отметил глава компании. Таможенные тарифы прямого воздействия на финансовые показатели Arm не оказывают, поскольку она предоставляет услуги, а не поставляет физические продукты. Тем не менее, они могут повлиять на спрос на конечную продукцию, использующую её интеллектуальную собственность — те же смартфоны, например. AMD сообщила о росте выручки на 36 % и призналась, что экспортные ограничения обойдутся ей в $1,5 млрд

07.05.2025 [07:12],

Алексей Разин

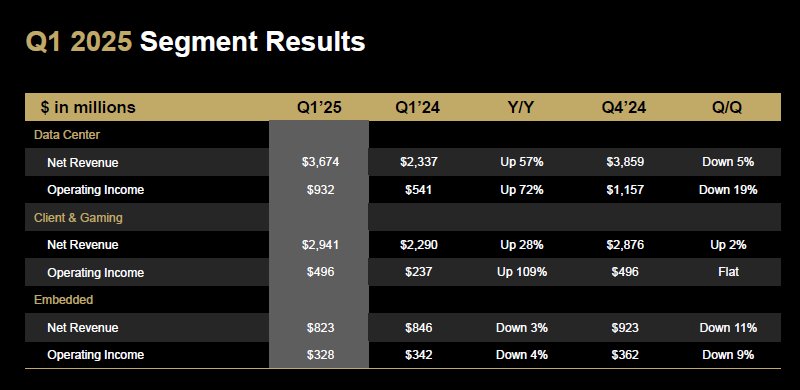

Компания Nvidia уже оценила свои потери от введения запрета на поставку ускорителей H20 в Китай в $5,5 млрд по итогам только одного квартала. AMD со своим квартальным отчётом выступила на этой неделе, руководство оценило соответствующие потери в $1,5 млрд по итогам года. В целом же первый квартал для AMD был удачным, выручка увеличилась на 36 % до $7,4 млрд.

Источник изображения: AMD По словам финансового директора AMD Джин Ху (Jean Hu), подобная динамика роста выручки говорит об успешном масштабировании бизнеса компании. Генеральный директор Лиза Су (Lisa Su) подчеркнула, что подобный успех стал возможным благодаря дифференцированному продуктовому портфелю и исполнительской дисциплине, и в текущем году финансовые показатели AMD ожидает серьёзный рост. Норма прибыли AMD в годовом сравнении увеличилась с 47 до 50 %, операционная прибыль взлетела сразу в 22 раза до $806 млн, хотя операционные расходы и увеличились на 16 % до $2,93 млрд. Норма операционной прибыли выросла с 1 до 11 %. Чистая прибыль по методике GAAP увеличилась в пять с лишним раз до $709 млн. В своей презентации для инвесторов AMD подобную динамику объясняет ростом выручки от реализации процессоров EPYC и Ryzen, а также ускорителей Instinct. Совокупная выручка AMD по итогам первого квартала оказалась выше ожидаемой аналитиками.

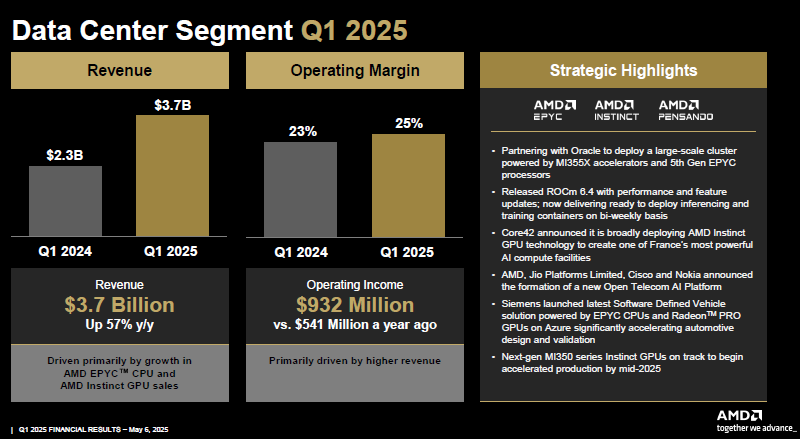

Источник изображения: AMD Динамика выручки в сегменте центров обработки данных заслуживает особого внимания, поскольку на этом направлении она увеличилась на 57 % до $3,7 млрд. Фактически, именно в серверном сегменте компания получила половину всей своей выручки в первом квартале. Операционная прибыль в данном сегменте выросла на 73 % до $932 млн, а норма операционной прибыли увеличилась с 23 до 25 %. К середине текущего года AMD обещает приступить к наращиванию массового выпуска ускорителей вычислений Instinct MI350.

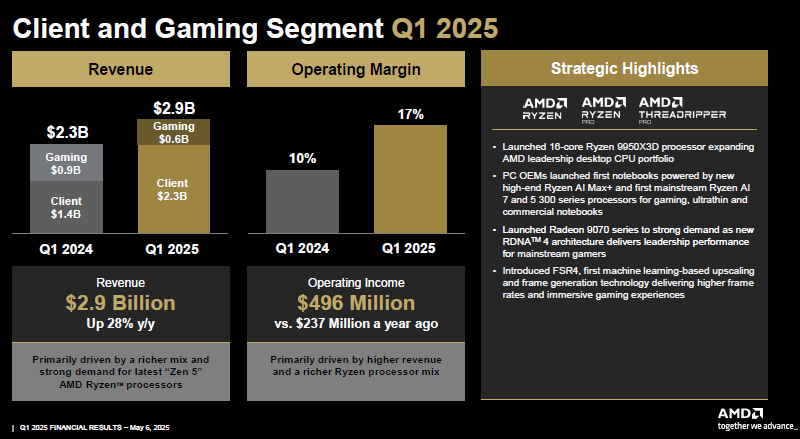

Источник изображения: AMD Сегмент клиентских и игровых продуктов в отчётности AMD теперь упоминается общим итогом, но некоторое разделение позволяет понять, что собственно в игровом сегменте выручка компании в годовом сравнении сократилась в полтора раза до $600 млн из-за снижения спроса на устаревающие игровые консоли. Зато высокий спрос на процессоры Ryzen с архитектурой Zen 5 позволил поднять выручку в клиентском сегменте на 64 % до $2,3 млрд. Соответственно, игровое и клиентское направления в совокупности нарастили выручку на 28 % до $2,9 млрд по сравнению с аналогичным периодом прошлого года. Операционная прибыль выросла более чем в два раза до $496 млн, норма операционной прибыли увеличилась с 10 до 17 %. На сегмент встраиваемых решений пришлись $823 млн выручки, которая формально в годовом сравнении снизилась на 3 %. Операционная прибыль на данном направлении сократилась с $342 до $328 млн.

Источник изображения: AMD Первый квартал AMD завершила с $7,3 млрд денежных средств и высоколиквидных активов, что на 42 % выше итогов предыдущего квартала. Стоимость складских запасов увеличилась на 12 % до $6,4 млрд, а долговые обязательства выросли почти в два с половиной раза до $4,2 млрд. Компания потратила в периоде $749 млн на выкуп собственных акций. В текущем квартале AMD рассчитывает выручить от $7,1 до $7,7 млрд, но из-за экспортных ограничений на китайском направлении может потерять не менее $800 млн. Соответственно, из-за этого её норма прибыли во втором квартале опустится до 43 %. По итогам года в целом потери из-за новых экспортных ограничений США руководство AMD оценивает в $1,5 млрд. С апреля компания лишилась возможности поставлять в Китай ускорители Instinct MI308X, которые были созданы с учётом предыдущих экспортных ограничений США. В текущем квартале выручка AMD в сегменте ЦОД сократится минимум на $700 млн из-за прекращения поставок Instinct MI308X в Китай. Тем не менее, Лиза Су выразила уверенность, что выводимые на рынок новые продукты AMD позволят компании увеличить выручку во втором полугодии. Фондовый рынок на данные заявления реагировал разнонаправленным движением курса акций AMD. Сперва они выросли в цене на 7 %, но после снизились из-за появления информации о величине ущерба от американских экспортных ограничений. Отчасти эти потери удалось отыграть после заявлений Лизы Су о способности спроса на компоненты для систем ИИ перевесить неопределённость, вызываемую экспортными ограничениями и таможенными тарифами. В целом, если опираться на прогнозы сторонних аналитиков по величине выручки AMD на текущий год, новые экспортные ограничения США будут стоить компании примерно 5 % соответствующей суммы. Лиза Су считает, что в сегменте ЦОД выручка компании по итогам года в целом вырастет на значительное двузначное количество процентов. По её словам, в первом квартале повышенной активности клиентов, вызванной скорым введением повышенных пошлин в США, не наблюдалось. Производитель чипов SMIC в прошлом году потратил на исследования больше любой другой китайской компании

06.05.2025 [09:45],

Алексей Разин

Китайская промышленность в условиях усиления американских санкций вынуждена тратить на собственное развитие больше денег. Это подтверждается и прошлогодней статистикой, по данным которой крупнейшие китайские компании из числа публичных сообща потратили на исследования и разработки $13 млрд или около десятой части своей выручки.

Источник изображения: SMIC В среднем каждая публичная китайская компания в прошлом году направила на цели НИОКР около $59 млн. Лидером по расходам этого типа оказалась SMIC, остающаяся крупнейшим контрактным производителем чипов, которая на соответствующие нужды направила по итогам прошлого года почти $765 млн. Второй участник приводимого китайскими СМИ рейтинга тоже имеет отношение к полупроводниковой отрасли — компания Naura Tech производит оборудование для выпуска чипов, и на исследования и разработки она в прошлом году потратила $508 млн. «Коллеги по цеху» следовали за ними плотным порядком: Wingtech ($410 млн), Hygon Information ($403 млн) и Will Semiconductor ($363 млн) заняли с третьего по пятое места соответственно. Ведущий стартап Китая по разработке ускорителей вычислений для систем ИИ, компания Cambricon Technologies, в прошлом году свои затраты на разработку увеличила на 8,8 % до $166 млн. При этом рост выручки компании в первом квартале текущего года ограничился 4,23 % до $154 млн. Она также отличилась высоким соотношением расходов на НИОКР и выручки, данная пропорция достигла 91,3 %. Из 221 компании, попавшей в рейтинг, 168 увеличили свои расходы на исследования и разработки по сравнению с 2023 годом. Производитель оборудования для выпуска чипов Skyverse Technology отличился увеличением расходов на исследования на 118,17 %, став единственной компанией в Китае, более чем удвоившей профильные затраты. По соотношению расходов на НИОКР и выручки лидером среди китайских компаний в прошлом году стала Cloudwalk Technology, которая подняла его до 118,72 %. По сути, компания потратила на исследования больше, чем смогла выручить по итогам прошлого года. Новая статья: Компьютер месяца — май 2025 года

05.05.2025 [00:05],

3DNews Team

Данные берутся из публикации Компьютер месяца — май 2025 года Samsung вернула лидерство на мировом рынке смартфонов — Apple упала на второе место, а Xiaomi укрепилась на третьем

30.04.2025 [16:11],

Николай Хижняк

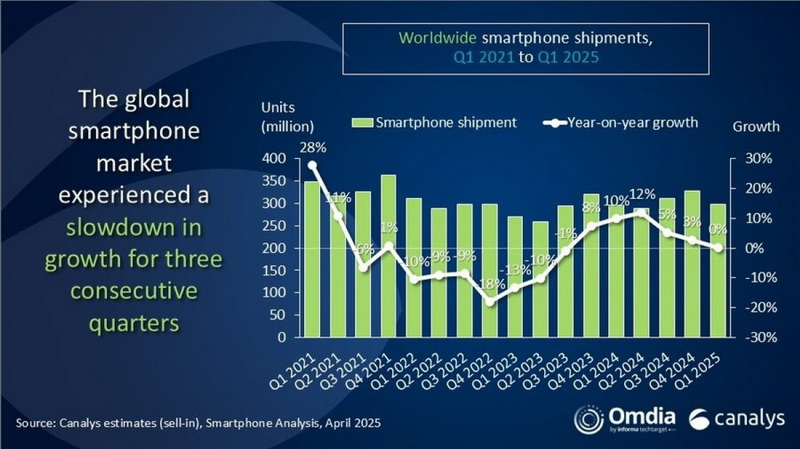

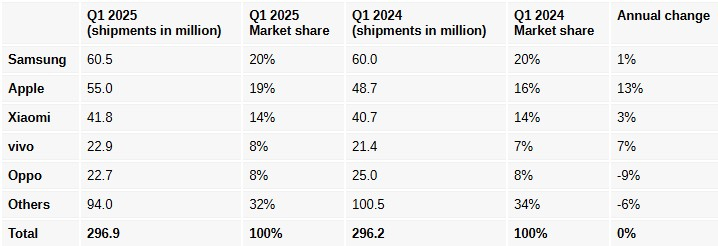

Компания Canalys опубликовала свежий отчёт о мировых поставках смартфонов. Согласно этим данным, в первом квартале 2025 года на рынок было поставлено 296,9 млн устройств, что всего на 0,2 % больше, чем за аналогичный период прошлого года. В Китае и США поставки выросли, но упали в Индии, Европе и на Ближнем Востоке.

Источник изображения: Canalys Спад в Индии, Латинской Америке и на Ближнем Востоке указывает на насыщение рынка. Если в четвёртом квартале 2024 года в этих регионах наблюдался рост продаж, то в первом квартале этого года потребители неохотно покупали новые устройства. В Европе поставщики столкнулись с высоким уровнем запасов флагманских моделей с конца прошлого года и перебоями в поставках продукции среднего и нижнего ценовых диапазонов из-за предстоящей директивы по экодизайну. В Африке «активность розницы» и «проактивные меры по расширению рынка» со стороны производителей смартфонов способствовали росту продаж. Такие компании, как Vivo и Honor, отметили двузначный рост на своих зарубежных рынках. При этом Honor в целом показала исторический максимум по объёмам поставок за пределами Китая, отмечают аналитики. Apple увеличила поставки своих смартфонов на рынок США перед введением новых импортных тарифов, чтобы попытаться избежать дополнительных затрат. Хотя большинство смартфонов iPhone по-прежнему производится в Китае, компания к концу квартала нарастила производство моделей iPhone 15 и 16 в Индии, а также увеличила выпуск модели iPhone 16 Pro. Что касается распределения рынка, то Samsung в первом квартале 2025 года сохранила лидерство — её доля составила 20 % (60,5 млн смартфонов). За ней следует Apple с долей 19 % (55 млн устройств), в основном благодаря накоплению запасов в марте. Xiaomi осталась на третьем месте с долей 14 % (41,8 млн смартфонов), а Vivo и Oppo замкнули пятёрку лидеров — на них пришлось 22,9 и 22,7 млн поставленных устройств соответственно.  Canalys отмечает, что основные бренды сохраняют «оптимизм» в отношении восстановления рынка во втором квартале. Снижение уровня складских запасов и запуск новых продуктов должны повысить эффективность продаж, однако конкуренция в среднем ценовом сегменте (устройства стоимостью от $200 до $400) будет становиться всё более жёсткой. Аналитики также считают, что эскалация напряжённости в мировой торговле может побудить страны к локализации производства смартфонов, что потребует дополнительных инвестиций и снижения издержек. Китай стал вторым по величине рынком полупроводниковых материалов, сместив Южную Корею

29.04.2025 [10:00],

Алексей Разин

Отраслевая ассоциация SEMI подвела итоги прошлого года с точки зрения динамики продаж полупроводниковых материалов в различных регионах планеты, и если Тайвань по традиции удержал первое место с приличными 7,2 % роста выручки, то на втором месте оказался Китай с приростом на 5,3 % до рекордных $13,5 млрд. Южная Корея удостоилась только третьего места.

Источник изображения: Intel Тайвань, как отмечается в отчёте SEMI, удерживает лидирующие позиции по обороту полупроводниковых материалов уже 15 лет подряд, остров по итогам прошлого года продемонстрировал выручку в размере $20,1 млрд и увеличил её на 7,2 % относительно 2023 года. Оборот мирового рынка полупроводниковых материалов при этом по итогам прошлого года вырос на 3,8 % до $67,5 млрд. Легко определить, что на долю Китая приходится 20 % мирового оборота, а Тайвань занимает почти 30 %.

Источник изображения: SEMI Южная Корея на третьем месте продемонстрировала рост выручки всего на 0,8 % до $10,5 млрд. Япония занимает пятое место с $6,5 млрд выручки и снижением на 3,2 % относительно результатов 2023 года, а Северная Америка продемонстрировала на шестом месте умеренный рост на 0,2 % до $5,5 млрд. Седьмое место досталось Европе с ростом на 1,6 % до $4,4 млрд выручки, все остальные регионы и страны сообща обеспечили около $7 млрд выручки от реализации полупроводниковых материалов, но темпы её роста оказались самыми высокими — 7,5 %. По сегментам рынка динамика была следующей: материалы для изготовления кремниевых пластин увеличили выручку на 3,3 % до $42,9 млрд, материалы для упаковки чипов прибавили 4,7 % до $24,6 млрд. Спрос на кремний сократился в денежном выражении на 71 %, поскольку производители до сих пор расходую накопленные ранее запасы, особенно в сегменте зрелой литографии. Китай рассчитывает, что к 2035 году на внутреннем авторынке будут доминировать электромобили

27.04.2025 [07:36],

Алексей Разин

Являясь крупнейшим рынком электромобилей довольно продолжительное время, КНР пока довольствуется долей такого вида транспорта в первичном сегменте авторынка в целом не более 27,61 %, но к 2035 году рассчитывает довести этот показатель до более чем 50 %. Подобные ориентиры задаются китайскими властями впервые.

Источник изображения: BYD Пока Европа и США на волне «электромобильного энтузиазма», которая в последние годы немного схлынула, ставили перед собой амбициозные задачи по переходу на электротранспорт, КНР подобную миграцию осуществляла без особых административных ориентиров. Только на уходящей неделе власти Китая обнародовали соответствующую программу, которая предусматривает переход к доминированию электромобилей на первичном легковом рынке страны по итогам 2035 года. Подчеркнём, что речь идёт именно об аккумуляторных машинах, а не гибридах, которые нередко в таком контексте упоминались ранее. Особое внимание китайские власти будут уделять развитию зарядной и информационной инфраструктуры, которая сделает эксплуатацию электромобилей удобной и выгодной. В частности, будет создаваться сеть виртуальных электростанций. То есть, тяговые батареи электромобилей могут использоваться в часы простоя при подключении к зарядным станциям для перераспределения электроэнергии. По итогам прошлого года в Китае было продано 10 895 252 электромобиля и гибрида с возможностью подключения к сети, что соответствует приросту на 40,55 % относительно 2023 года. На гибриды и электромобили пришлось 47,6 % всех продаж пассажирского транспорта в Китае, но «чистокровные» электромобили заняли только 27,61 % первичного легкового авторынка. Продажи электромобилей выросли в прошлом году на 22,82 %, именно данный вид транспортных средств занял 58 % сегмента машин с возможностью подзарядки от сети. В прошлом году рынок подзаряжаемых гибридов развивался в Китае быстрее, чем сегмент электромобилей, продажи выросли на 76,69 % до 4 582 831 штуки, на долю таких машин пришлось 42 % сегмента гибридов и электромобилей. Впрочем, уже в первом квартале текущего года именно батарейные машины увеличили продажи на 45,28 % до 1,49 млн штук, тогда как подзаряжаемые гибриды прибавили только 25,32 % до 929 тыс. шт. Профессор РАН спрогнозировал появление в скором времени ИИ-аватаров людей

26.04.2025 [00:33],

Андрей Крупин

Стремительное развитие генеративных систем, использующих технологии машинного обучения и искусственного интеллекта на базе нейронных сетей, в скором времени приведёт к появлению ИИ-аватаров — цифровых двойников человека, которые смогут стать его «вторым я» в случае смерти. Такой прогноз озвучил Константин Воронцов, доктор физико-математических наук, профессор Российской академии наук в эфире программы «Вопрос науки» на телеканале «Россия 24».

Источник изображения: телеканал «Россия 24» / smotrim.ru «Я возьму на себя смелость сделать прогноз о том, что мы движемся в сторону персональных ИИ-помощников. То есть будут большие языковые модели, которые строятся по каждому человеку. И они очень сильно будут помогать людям в любой интеллектуальной деятельности, потому что они будут поминутным дневником всего того, что человек пишет, говорит, слышит и так далее», — уверен г-н Воронцов. По его словам, такой ИИ-ассистент фактически будет являться слепком личности, который за годы взаимодействия с человеком впитает в себя его профессиональные, коммуникационные и прочие навыки и по сути будет полноценным членом человеческого общества. «И вот если человек неожиданно умирает, то что делать с этим помощником, который представляет собой цифровой слепок личности?» — задаётся вопросом эксперт. «А он способен и дальше приносить пользу обществу, — продолжает Константин Воронцов. — Как следствие, мы начинаем уже говорить о совместной цивилизации людей и аватаров, цифровых личностей тех, кто прекратил своё существование. Иными словами, мы можем говорить о том, что, прожив бок о бок с человеком и помогая ему во всей его информационной деятельности, такой помощник становится чем-то вроде очеловеченного искусственного интеллекта. И это не фабричный электронный разум, который обучен по всему интернету, это — ИИ, который прожил жизнь человека. Таким образом мы приходим к очень интересному человеко-машинному обществу». «Почему мне нравится эта идея? Она сначала пугала, а теперь стала мне нравиться. Потому что на этом пути мы можем заложить в человеко-машинную цивилизацию наши человеческие ценности и сделать этот процесс более контролируемым. Нам просто нужно отслеживать каждый шаг этого процесса, думать с упреждением наперёд. Если мы прогнозируем появление каких-то технологий, то нам сразу необходимо думать о морально-этических, юридических аспектах и о том, как не потерять управление такой умной системой», — поделился своим видением ближайшего будущего профессор РАН. YouTube выручила $8,9 млрд и отпраздновала 20-летие, объявив о новом рекорде загрузок видео

25.04.2025 [08:00],

Анжелла Марина

Выручка видеохостинга YouTube от рекламы выросла на 10 %, достигнув $8,9 млрд, что помогло холдинговой компании Alphabet превзойти ожидания Уолл-стрит по выручке за первый квартал. Технологический гигант сообщил о совокупной выручке в $90,2 млрд — это на 12 % больше, чем за аналогичный период прошлого года.

Источник изображения: Hamed Taha / Unsplash YouTube продолжает укреплять свои позиции как одна из ведущих рекламных платформ мира, при этом сервис YouTube TV вошёл в число крупнейших платных ТВ-операторов США, так как пользователи всё чаще смотрят контент на больших экранах, а не на смартфонах, сообщает издание Deadline. В официальном заявлении Alphabet отметила «устойчивую динамику» во всех сегментах бизнеса. Помимо YouTube, двузначный рост продемонстрировали Google Search, облачные сервисы и подписки, включая Google One. Генеральный директор Сундар Пичаи (Sundar Pichai) заявил, что общее число подписок на сервисы компании достигло 270 миллионов. Однако успехи Alphabet омрачены судебными проблемами. Ранее в этом месяце федеральный суд США признал, что рекламный бизнес Google нарушает антимонопольное законодательство. Меры, которые последуют за решением, могут привести к разделению компании, в том числе к выделению браузера Chrome в отдельную структуру. Эксперты отмечают, что, несмотря на вызовы, Alphabet демонстрирует стабильный рост. Рекламные доходы остаются основным драйвером, а развитие YouTube TV и платных сервисов обеспечивает дополнительные источники прибыли. В ближайшее время ключевым вопросом для инвесторов станет решение антимонопольного суда и его последствия для структуры компании. После публикации квартального отчёта акции Alphabet выросли на 5 % в ходе внебиржевых торгов благодаря сильным результатам компании, что стало ещё одним подтверждением устойчивости бизнеса, несмотря на растущую конкуренцию и изменения на медиарынке. При этом аналитики повышают целевые уровни в ожидании дальнейшего роста доходов от рекламы и облачных технологий. На этом фоне YouTube празднует 20-летие, объявив о новом рекорде — за всё время на платформу было загружено 20 млрд видео. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |