|

Опрос

|

реклама

Быстрый переход

Крупнейшая сделка в истории Google: компания поглотит разработчика облачных систем безопасности Wiz за $32 млрд

18.03.2025 [17:01],

Павел Котов

Компания Google объявила о поглощении стартапа Wiz, специализирующегося на решениях в области облачной безопасности. Сумма сделки составит $32 млрд — она будет выплачена в денежных средствах. Сделка станет крупнейшей за всю историю Google.

Источник изображения: wiz.io Wiz останется независимой платформой, которая сможет работать со всеми поставщиками облачных услуг, а не только с Google Cloud. Новый владелец расширит штат подразделения и, возможно, приобретёт несколько других компаний, над чем Wiz и сама работала весь последний год. По неофициальным данным, годовой регулярный доход Wiz в настоящее время составляет $700 млн. Сделка будет напоминать поглощение профессиональной соцсети LinkedIn корпорацией Microsoft: стартап сохранит значительную автономию, но со временем может интегрировать больше сервисов Google. До настоящего момента крупнейшим приобретением Google была покупка Motorola Mobility в 2011 году за $12,5 млрд. В прошлом году Google выдвинула Wiz предложение о поглощении за $23 млрд, но переговоры сорвались: возникли сомнения в отношении соответствия сделки антимонопольному законодательству, разногласия в отношении автономии Wiz и, возможно, даже цены, если верить неофициальной информации. Незадолго перед переговорами стартап привлёк $1 млрд при оценке $12 млрд. Вскоре после срыва сделки компания привлекла дополнительные инвестиции при оценке уже в $16 млрд; ходили слухи, что готовился ещё один раунд финансирования при более высокой оценке. Google заинтересована в поглощении Wiz, чтобы усилить позиции своего облачного подразделения, которое продолжает уступать конкурентам в лице AWS и Microsoft Azure, а также в области решений по безопасности — здесь у Google уже есть ряд продуктов, но ни один из них не обладает масштабом Wiz. Бизнес стартапа стремительно растёт: в минувшем году его прибыль превысила $500 млн, и есть вероятность, что в этом году она удвоится и достигнет $1 млрд. В прошлом году, когда переговоры с Google завершились безрезультатно, генеральный директор Wiz Ассаф Раппапорт (Assaf Rappaport) не исключил, что сделка может состояться в будущем. Он также отметил, что именно его компания отказалась от предложения, назвав это «самым сложным решением в истории», но в то же время «правильным выбором». У AMD обнаружилась способность распоряжаться судьбой Intel

19.02.2025 [18:51],

Павел Котов

Intel сейчас переживает не лучшие времена, и всё чаще ходят разговоры о возможном поглощении легендарной компании. Считается, что этот сценарий маловероятен, но времена настали непредсказуемые. Если вынести за скобки такие аспекты как деньги, стратегия и одобрение от регулирующих органов, остаются ещё несколько препятствий. Главное из них — лицензия Intel на архитектуру x86.

Источник изображения: amd.com Когда Intel и AMD разрешили свой многолетний спор по поводу x86, они заключили перекрёстное лицензионное соглашение, в котором есть положение о смене собственника. Если одна из компаний войдёт в процедуру поглощения, у второй есть право отменить лицензию, тем самым заблокировав сделку. На момент подписания, видимо, считалось, что угроза поглощения может нависнуть над AMD, но положение о смене собственника действует в обе стороны, и времена поменялись. Наиболее вероятным покупателем Intel представляется Broadcom. Если процесс запустится, у AMD будет несколько вариантов. Отправной позицией «красных», вероятно, станет отказ и блокировка сделки. Broadcom — грозный конкурент, и в новом качестве угрозой для AMD будет даже не сама Broadcom, а обновлённая Intel под руководством нового владельца. Но и на грани упадка Intel также представляет для AMD серьёзную проблему: две компании тесно связаны архитектурой x86, которую необходимо поддерживать. А значит, сторонам придётся договариваться.

Источник изображения: broadcom.com За одобрение сделки AMD может потребовать компенсацию, причём для Broadcom явно существует определённая сумма, превышение которой сделает поглощение Intel непривлекательным. Речь, вероятно, может идти о нескольких миллиардах долларов. Но есть и вещи, которые для AMD окажутся важнее денег. Компания может попросить у Broadcom содействия в борьбе с Nvidia, и допускаются несколько сценариев, при которых обе стороны выиграют от партнёрских отношений. Broadcom может усилить инвестиции в Ultra Ethernet и другие сетевые решения AMD или разработать сетевой стек, способный интегрироваться только с ускорителями искусственного интеллекта AMD Mi300. «Красные» могут потребовать от Broadcom предоставить своим многочисленным клиентам по проектам ASIC для ИИ стимул адаптировать совместимые с AMD сетевые интерфейсы. Ещё один вариант — попросить Broadcom направить часть бизнеса в сторону ZT Systems, которая теперь принадлежит AMD. После закрытия сделки AMD намеревается продать производственную часть ZT, но значительный портфель заказов от Broadcom лишним не будет. Также можно потребовать сохранить самостоятельность Altera — прямого конкурента Xilinx, которая входит в AMD, — и даже больше: взять с Broadcom обязательство активнее использовать технологии Xilinx в будущих продуктах и референсных проектах. Broadcom способна решить все эти вопросы с минимальными издержками, но для AMD они могут оказаться крайне ценными в стратегическом плане. Все эти предположения носят исключительно гипотетический характер, но они демонстрируют, что возможному покупателю Intel придётся преодолевать серьёзные препятствия. Практически не существует игроков, способных предложить AMD стратегические компенсации, сопоставимые по ценности, — большинство ограничится лишь денежными средствами. Вероятность поглощения Intel остаётся небольшой, но если это произойдёт, сделка окажет значительное влияние на всю технологическую отрасль. Совет директоров OpenAI так и не получил официального предложения о покупке от Илона Маска

12.02.2025 [13:52],

Павел Котов

Совет директоров OpenAI пока не получил официального предложения о покупке компании от консорциума под руководством Илона Маска (Elon Musk), сообщает Reuters. При этом адвокат бизнесмена заявил, что такой документ был направлен внештатному юрисконсульту OpenAI.

Источник изображения: Dima Solomin / unsplash.com Маск опубликовал предложение о покупке некоммерческой организации, контролирующей разработчика ChatGPT — компанию OpenAI — за $97,4 млрд. Спустя день после этого события стороны предполагаемой сделки не пришли к единому мнению о том, что именно произошло с официальным предложением. Совет директоров OpenAI не получал официального предложения от группы Маска, утверждает осведомлённый источник Reuters; всё это усугубляет путаницу, связанную с попыткой получить контроль над самой известной в мире компанией в области искусственного интеллекта. Юрист Маска Марк Тоберофф (Marc Toberoff) сообщил Reuters, что в минувший понедельник направил предложение по электронной почте внештатному юрисконсульту OpenAI в фирме Wachtell, Lipton, Rosen & Katz — представители фирмы ситуацию не прокомментировали. К электронному сообщению, утверждает господин Тоберофф, приложен документ — «подробное четырёхстраничное письмо о намерениях», подписанное Маском и другими инвесторами, и адресован этот документ совету директоров OpenAI. Контролирующая OpenAI некоммерческая организация не продаётся, заявил накануне агентству Reuters её гендиректор Сэм Альтман (Sam Altman). Своим подчинённым он направил внутреннее письмо, в котором сообщил, что хотя совет директоров официально не рассматривал предложение, он намеревался его отклонить, исходя из интересов миссии OpenAI. Маск был учредителем OpenAI как некоммерческой организации в 2015 году вместе с Альтманом, но ушёл до взлёта компании из-за разногласий по поводу её направления развития и источников финансирования. В 2023 году он запустил конкурирующий стартап в области ИИ xAI. Сейчас OpenAI намеревается провести реорганизацию, стать коммерческой компанией и привлечь $40 млрд инвестиций — это поможет ей обеспечить капитал, необходимый для разработки передовых моделей ИИ; на данном этапе необходимо установить цену некоммерческой организации, которая контролирует коммерческое подразделение. Генпрокурор Делавэра, где зарегистрирована OpenAI, Кэтлин Дженнингс (Kathleen Jennings) пообещала изучить схему реорганизации компании и убедиться, что она «придерживается своих непосредственных благотворительных целей к общественной выгоде, а не выгоде коммерческих или частных интересов директоров или партнёров OpenAI». Предложение Маска, утверждают юристы, усложняет процесс справедливой оценки OpenAI особенно в отношении некоммерческих активов в сложном процессе корпоративной реорганизации, то есть установки цены, которую придётся заплатить в обмен на вывод компании из-под контроля некоммерческой структуры. Google купила бизнес HTC по разработке устройств расширенной реальности за $250 млн

23.01.2025 [10:59],

Павел Котов

Компания Google достигла соглашения с HTC о покупке у тайваньской компании за $250 млн подразделения по разработке устройств расширенной реальности (XR) — этот термин совмещает в себе технологии дополненной и виртуальной реальности. Ранее американская компания анонсировала предназначенную для этих устройств ОС Android XR.

Источник изображения: vive.com В рамках сделки на работу в Google перейдёт часть инженеров подразделения HTC VIVE, американская компания также получит неисключительное право на использование интеллектуальной собственности HTC. Тайваньская же сторона сохранит права на использование и дальнейшую разработку решений в этой области. Это уже вторая крупная сделка между производителями: в 2017 году Google за $1,1 млрд приобрела у HTC подразделение по производству смартфонов. Покупка нового актива ускорит разработку программной платформы Android XR для VR-гарнитур и очков дополненной реальности, рассказали в Google. Это направление становится всё более востребованным: сейчас лидерами на рынке устройств XR являются Apple и Meta✴. Тем временем Google и HTC намереваются изучить дополнительные возможности сотрудничества, сообщили в компаниях. «Яндекс» поглотил сервис проката пауэрбанков «Бери заряд!»

27.12.2024 [16:54],

Павел Котов

Компания «Яндекс» поглотила сервис аренды зарядных устройств «Бери заряд!». Сведения о том, что российский интернет-гигант ведёт переговоры об этой сделке, поступили ещё в сентябре.

Источник изображения: yandex.ru В новом статусе «Бери заряд!» станет частью самостоятельного направления деятельности «Яндекса» наряду с другими службами аренды — автомобилей, электросамокатов и велосипедов. Руководителем направления назначен действующий операционный директор подразделения «Яндекс Go» Артём Молчанов. Работники «Бери заряд!» продолжат развивать сервис под его началом. Бренд «Яндекс Go» предложит услугу по аренде пауэрбанков в I квартале 2025 года. Участники сделки не раскрыли её стоимости, но по состоянию на сентябрь опрошенные «Коммерсантом» эксперты говорили о диапазоне от 1,7 млрд до 3,3 млрд руб. По итогам 2023 года «Бери заряд!» нарастила доход в 2,6 раза до 1,86 млрд руб. Чистая прибыль выросла в 6,5 раза и составила 170 млн руб. при рентабельности около 9 %. Главы AMD и Broadcom заявили, что не заинтересованы в покупке Intel

24.12.2024 [09:58],

Алексей Разин

После отставки генерального директора Intel Патрика Гелсингера (Patrick Gelsinger) в начале этого месяца слухи приписывают различные сценарии спасения компании, среди них периодически упоминаются варианты с продажей бизнеса конкурентам. Представители Broadcom и AMD успели заявить, что не заинтересованы в покупке Intel.

Источник изображения: AMD По крайней мере, генеральный директор Broadcom Хок Тан (Hock Tan), который пару крупных сделок в бытность руководителем этого разработчика полупроводниковых компонентов уже провернул, в интервью Financial Times, на которое ссылается TrendForce, заявил об отсутствии предложений по покупке Intel со стороны самой этой компании. При этом он подчеркнул, что любые сделки по поглощению компаний Broadcom будет рассматривать на условиях, которые реализуемы на практике. Сама Broadcom сейчас сосредоточена на развитии своего бизнеса в сфере компонентов для систем искусственного интеллекта, это отнимает у неё много сил и ресурсов, и пока отвлекаться на поглощения она не намерена. В послужном списке Broadcom имеются две успешные сделки крупного масштаба: в 2015 году сама компания перешла под контроль Avago Technologies за $37 млрд, а в конце 2023 года она приобрела VMware за $89 млрд. В 2017 году Broadcom пыталась купить Qualcomm, но сделку тогда заблокировал Дональд Трамп (Donald Trump), являвшийся президентом США в тот период. В первой половине этого месяца генеральный директор AMD Лиза Су (Lisa Su) во время интервью изданию Time также коснулась темы возможного объединения с Intel. К тому времени Патрик Гелсингер уже был отправлен на пенсию, но Лиза Су не стала перечислять его возможных преемников, одновременно выразив «огромное уважение к нему, как к коллеге» и подчеркнув, что работа на его посту была тяжёлой. Когда Лизу Су спросили, не подталкивают ли власти США компанию AMD к объединению с Intel, она ответила отрицательно. Евросоюз дал добро на поглощение Nvidia израильского стартапа Run:ai

20.12.2024 [18:56],

Сергей Сурабекянц

Nvidia получила безусловное одобрение Евросоюза на покупку израильского стартапа Run:ai, который разрабатывает платформу для оркестрации нагрузок искусственного интеллекта. Еврокомиссия заявила, что поглощение не представляет угрозы конкуренции в Европе, несмотря на позицию Nvidia как «ведущего производителя ключевого оборудования для приложений ИИ, используемых в ЕС и за его пределами» и расследование Министерства юстиции США.  «Наше исследование рынка подтвердило, что другие варианты программного обеспечения, совместимые с оборудованием Nvidia, останутся доступными на рынке», — заявила глава антимонопольного управления ЕС Тереза Рибера (Teresa Ribera). Компания Run:ai, основанная в 2018 году Омри Геллером (Omri Geller) и Роненом Даром (Ronen Dar), тесно сотрудничает с Nvidia с 2020 года. Условия сделки официально не раскрываются, но израильская газета Calcalist оценила её стоимость в $700 млн. Последней крупной сделкой Nvidia в Израиле было приобретение в 2020 году Mellanox Technologies за $7 млрд. Проверка наблюдательного органа ЕС была инициирована итальянским антимонопольным регулятором в соответствии с особыми полномочиями, которые позволяют Брюсселю расследовать слияния, включая технологические сделки, которые не соответствуют требуемым пороговым значениям выручки для проверок ЕС. Эти полномочия были ограничены Судом ЕС после недавней блокировки поглощения Illumina поставщика услуг по диагностике рака Grail за $7 млрд. По мнению суда, наблюдательный орган ЕС по слияниям поощрял национальных регуляторов запрашивать проверку сделок, которые не превышали пороговые значения продаж для расследований ЕС. Теперь такие проверки возможны лишь если национальные контролирующие органы уже открывали собственное расследование. В Intel хотели поглотить Nvidia за $20 млрд в 2005 году — сегодня она стоит более $3 трлн

25.10.2024 [18:09],

Павел Котов

В 2005 году тогдашний глава Intel Пол Отеллини (Paul Otellini) обратился к совету директоров компании с неожиданным предложением — поглотить Nvidia за $20 млрд. Об этом недавно узнала газета New York Times. Сегодня стоимость Nvidia составляет более $3 трлн, а Intel — менее $100 млрд.

Источник изображения: Rubaitul Azad / unsplash.com Некоторые члены руководства Intel допускали, что разработки Nvidia в перспективе могут сыграть важную роль в центрах обработки данных, и с современным бумом технологий искусственного интеллекта это свершившийся факт, но совет директоров выступил против идеи о поглощении «зелёных». Оно стало бы самым дорогим приобретением Intel, и в компании опасались по поводу интеграции нового приобретения. Вместо этого совет директоров Intel поддержал проект собственной графической архитектуры Larabee, которым руководил Пэт Гелсингер (Pat Gelsinger), нынешний гендиректор компании. В архитектуре использовались технологии Intel x86, то есть графический процессор имел черты центрального. В итоге Intel закрыла проект, хотя позже и вернулась к графическому направлению с актуальными сегодня проектами Xe и Arc. В области ИИ Intel всё-таки провела несколько поглощений: в 2016 году это были Nervana Systems и Movidius, а в 2019 году — Habana Labs. Но ни одна из них не сравнится с тем, где сегодня оказалась Nvidia с её капитализацией на $3 трлн. Как недорогая альтернатива её ускорителям сегодня позиционируются Intel Gaudi 3, но есть мнение, что свой шанс в области ИИ компания упустила. На массовом рынке уделом Intel остаются компоненты NPU для собственных центральных процессоров. У компании был и другой шанс заранее занять место в области ИИ — в 2017 и 2018 годах она могла купить долю в OpenAI, когда это был маленький некоммерческий стартап. Но тогдашний гендиректор Боб Свон (Bob Swan) отверг сделку, заявив, что модели ИИ выйдут на широкий рынок ещё нескоро. Qualcomm всё ещё хочет купить Intel и вынашивает хитрый план

16.10.2024 [09:51],

Алексей Разин

Принято считать, что первый подход к приобретению активов Intel американская компания Qualcomm сделала ещё в прошлом месяце, причём обратилась сразу к регуляторам в США и КНР. Теперь агентство Bloomberg сообщает, что вторую попытку обсудить сделку с Intel компания Qualcomm будет готова предпринять уже после президентских выборов в США и вступления в должность нового главы государства в январе. К тому же, за это время Intel может подешеветь ещё сильнее.

Источник изображения: Qualcomm Определённая логика в таких намерениях есть, поскольку новый президент США неизбежно изменит состав правительства, и представители регулирующих органов могут иначе оценить вероятную сделку Qualcomm по покупке Intel. Строго говоря, от американских антимонопольщиков Qualcomm неприятностей не ожидает, а вот позиция Китая в случае согласования сделки может иметь решающее значение. Такое согласование потребуется, поскольку обе компании занимают существенную долю процессорного рынка в Китае. Позиция новой администрации президента США в отношениях с Китаем также может повлиять на исход рассмотрения сделки со стороны китайских регуляторов. Как отмечает Bloomberg, представители Qualcomm свой запрос к антимонопольным органам КНР отправили ещё в сентябре, но те воздержались от предварительной оценки возможной сделки, предпочитая дождаться от компаний реальных шагов по сближению. Выборы президента США состоятся в начале следующего месяца, но инаугурация намечена только на январь, поэтому тему переговоров с Intel потенциальный покупатель бизнеса наверняка поставит на паузу до начала следующего года. Для Qualcomm это ожидание может обернуться дополнительной выгодой, ведь если отчёт Intel за третий квартал продемонстрирует убытки в размере более $1 млрд, как ожидается, то капитализация этого производителя процессоров наверняка сократится, а это сделает потенциальное поглощение менее затратным. Прочие пути спасения Intel уже неоднократно упоминались средствами массовой информации. Компания попытается привлечь средства от институциональных инвесторов типа Apollo Global Management, найти покупателя на часть активов бывшей Altera или вывести её на IPO по примеру Mobileye, которая тоже остаётся дочерней компанией Intel. Qualcomm хочет сначала «дружественно» поглотить Intel, а потом распродать её по частям

21.09.2024 [20:10],

Алексей Разин

Потенциальная «сделка века», по сценарию которой Qualcomm купит Intel целиком, является слишком важным информационным поводом, чтобы не возвращаться к нему несколько раз. Агентство Bloomberg по своим каналам добыло новые подробности вероятной сделки, подчеркнув, что поглощение будет дружественным и не вызовет беспокойства американских регуляторов, но часть активов Intel компания Qualcomm потом намерена распродать.

Источник изображения: Intel Как отмечает источник, Qualcomm обратилась к Intel с предложением о дружественном поглощении несколько дней назад. Основной сценарий подразумевал покупку всей компании Intel целиком, но при наличии такой возможности Qualcomm не возражает против покупки отдельных активов Intel или их продажи после сделки. Как сообщается, представители Qualcomm консультировались с американскими регуляторами и убеждены, что сделка между двумя американскими компаниями не вызвала бы у властей серьёзной озабоченности. Самое интересное, что источникам Bloomberg удалось разузнать, как относится к подобной сделке генеральный директор Intel Патрик Гелсингер (Patrick Gelsinger), который почти четыре года назад занялся серьёзной реструктуризацией бизнеса процессорного гиганта. С одной стороны, Гелсингер уверен в способности Intel выйти из кризиса, опираясь на предложенный им совету директоров план, при этом оставаясь независимой компанией. С другой стороны, как отмечается, Гелсингер готов рассмотреть альтернативы, если они принесут компании реальную пользу. Обе компании советуются с различными консультантами по этим вопросам. За последние 12 месяцев курс акций Intel снизился на 37 %, уменьшив капитализацию компании до $93 млрд. За это время акции Qualcomm подорожали более чем на 50 % и увеличили капитализацию данной компании до $188 млрд. Если компании договорятся о слиянии, то это будет одна из крупнейших сделок в истории фондового рынка. Выручка Intel по итогам текущего года не превысит $52 млрд, как гласят прогнозы, и это лишь 70 % её выручки в 2021 году. На динамику курса акций Intel на текущей неделе повлияли новые подробности о плане выхода из кризиса. Компания собирается сильнее обособить своё производственное подразделение, чтобы не только привлечь клиентов на контрактный выпуск чипов из числа конкурентов, но и открыть возможность привлечения сторонних инвестиций в этот бизнес. Было объявлено о долгосрочной сделке с облачным подразделением Amazon, которая подразумевает выпуск компонентов на мощностях Intel по передовой технологии 18A. Кроме того, Intel провела оптимизацию своей организационной структуры, сосредоточив ресурсы на двух направлениях, связанных с разработкой и выпуском компонентов для ПК и серверного сегмента соответственно. Дочерняя компания Altera не будет продана целиком, как считалось, её Intel продолжить готовить к IPO. Дочернюю компанию Mobileye материнская Intel также продавать полностью не будет, но она уже вышла на американский фондовый рынок. Строительство предприятий в Германии и Польше Intel отложит на два года, а построенное предприятие в Малайзии не будет спешить вводить в строй. Акции Intel выросли на фоне сообщения о её возможном поглощении Qualcomm

21.09.2024 [14:34],

Дмитрий Федоров

Акции Intel выросли на 3,4 % после сообщения о её возможном поглощении компанией Qualcomm, что может стать крупнейшей сделкой в истории полупроводниковой отрасли. Однако, несмотря на краткосрочный рост, акции Intel остаются в минусе на 56 % с начала года. Это демонстрирует серьёзные проблемы, с которыми продолжает сталкиваться компания, в том числе потерю технологического лидерства и падение продаж.

Источник изображений: Intel Intel переживает трудные времена. Компания столкнулась с падением продаж и растущими убытками, которые усугубляются утратой технологического преимущества. Рыночная капитализация Intel снизилась до $93,5 млрд, что составляет примерно половину стоимости Qualcomm. В попытке исправить ситуацию Intel анонсировала ряд стратегических изменений, включая многомиллиардную сделку с Amazon по разработке ИИ-чипа и план по преобразованию подразделения контрактного производства чипов в отдельную дочернюю компанию. Qualcomm является мировым лидером в разработке процессоров для смартфонов. Компания активно стремится расширить своё присутствие в других сегментах рынка, включая чипы для персональных компьютеров (ПК) — традиционной вотчины Intel. В отличие от Intel, Qualcomm не имеет собственных производственных мощностей, полагаясь на аутсорсинг производства у таких партнёров, как TSMC, которая также производит чипы для конкурентов Intel — Nvidia и AMD.  Потенциальное приобретение Intel могло бы предоставить Qualcomm доступ к производственным мощностям в США и контроль над ведущим брендом на рынке ПК и серверов. Однако эксперты полагают, что такая сделка автоматически не решит проблем Intel, ведь у Qualcomm отсутствует опыт управления производством и экспертиза в науке, лежащей в основе передовых производственных технологий, где TSMC превосходит конкурентов. Реакция рынка на новость была неоднозначной. Акции Qualcomm упали на 2,9 %, что отражает опасения инвесторов относительно рисков и сложностей, связанных с потенциальной сделкой такого масштаба. Эта ситуация напоминает о событиях более чем шестилетней давности, когда Qualcomm сама стала объектом попытки поглощения со стороны Broadcom. Тогда сделка была заблокирована президентом Дональдом Трампом (Donald Trump) из соображений национальной безопасности. Canva купила ИИ-генератор изображений Leonardo.ai — это позволит лучше противостоять Adobe

30.07.2024 [17:43],

Павел Котов

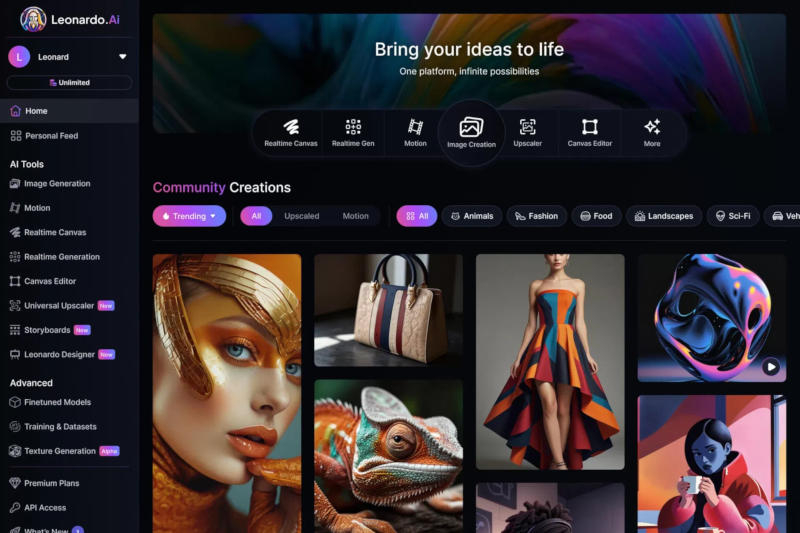

Австралийская компания Canva объявила о втором за этот год крупном поглощении — теперь компания приобрела запустивший генератор изображений стартап Leonardo.ai. Новый актив поможет компании в конкуренции с Adobe — лидером рынка ПО для творчества.

Источник изображения: leonardo.ai Сделка, на закрытие которой ушло около месяца, поможет Canva интегрировать в свои продукты модели генерации изображений и видео. Это было самое быстрое поглощение для компании, сообщил её соучредитель Кэмерон Адамс (Cameron Adams) агентству Bloomberg. В марте стало известно, что компания купила популярный у владельцев компьютеров Apple программный пакет Affinity — тогда сделка оценивалась в несколько сотен миллионов британских фунтов. Сумма сделки по поглощению Leonardo.ai не разглашается. В этом году Canva привлекала инвестиции при оценке в $26 млрд — это один из быстрорастущих разработчиков ПО для представителей творческих профессий, способный стать конкурентом лидеру рынка в лице Adobe. В Leonardo.ai числятся 120 сотрудников — компания разработала систему, которая позволяет создавать и генерировать изображения по текстовым запросам онлайн. Стартап был основан в 2022 году — в прошлом году он привлёк $31 млн от компании Blackbird Ventures, которая значится инвестором и самой Canva. За последние полтора года платформой Leonardo.ai воспользовались для создания более миллиарда изображений. Сервисы Leonardo.ai пополнят набор ИИ-инструментов Canva, который, как надеются в компании, переманит некоторых крупных клиентов Adobe и ускорит рост доходов. Canva, основанная около десяти лет назад Адамсом, Клиффом Обрехтом (Cliff Obrecht) и Мелани Перкинс (Melanie Perkins), выросла в потенциального конкурента Adobe — компании, которая уже много лет доминирует в области ПО для специалистов в области графики. Недавно Adobe добавила в свои продукты ИИ, но из-за сорвавшейся в декабре сделки на $20 млрд по поглощению Figma её акции в этом году упали более чем на 10 %. Инвесторы рассматривают Canva как кандидата на выход на биржу, но конкретные планы на этот счёт пока не обсуждались. Недавно компания продала акции на сумму $2,5 млрд. К настоящему моменту Canva объявила о поглощении восьми компаний, включая Affinity, стартап в области визуального ИИ Kaleido.ai, а также фотобанки Pexels и Pixabay. «Росатом» может купить разработчика микроэлектроники «Модуль»

28.05.2024 [11:48],

Павел Котов

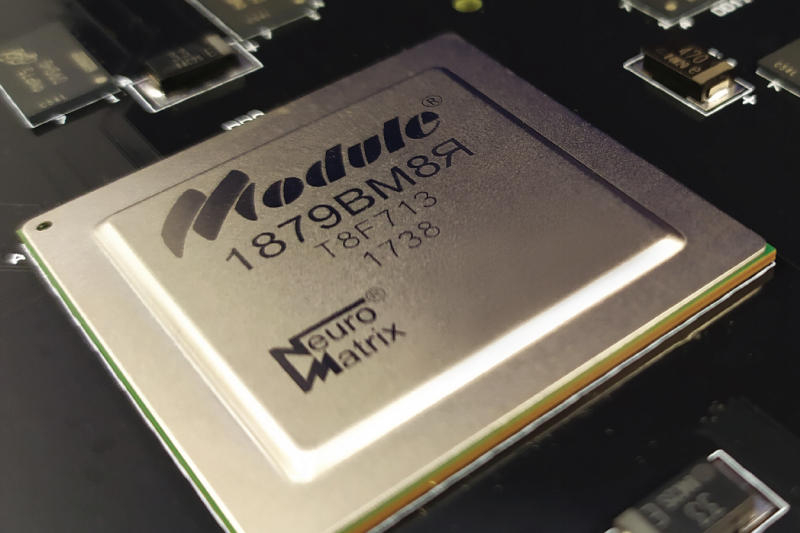

Госкорпорация «Росатом» ведёт переговоры о поглощении научно-технического центра «Модуль» — российского разработчика микросхем, производителя и испытателя радиоэлектронной аппаратуры (РЭА), создателя нейропроцессоров, навигационного оборудования и прочей микроэлектроники. Об этом сообщают «Ведомости» со ссылкой на собственные источники.

Источник изображения: module.ru Госкорпорация действительно «интересуется активами в разработке микроэлектроники», подтвердил директор по IТ «Росатома» Евгений Абакумов, но от дальнейших комментариев отказался. Комментариев не предоставили ни в пресс-службе госкорпорации, ни в НТЦ «Модуль». Отечественные разработчики микроэлектроники интересуют входящее в «Росатом» НПО «Критические информационные системы» (НПО КИС) — госкорпорация намеревается собрать «полный цикл производства продукции, включая собственный дизайн-центр микроэлектроники», считают опрошенные «Ведомостями» эксперты. НТЦ «Модуль» заинтересовал подразделение «Росатома» «своим опытом, коллективом, школой разработки» — таких предприятий в России немного. В НПО КИС действует департамент слияний и поглощений. В декабре 2023 года «Росатом» купил 50 % разработчика электроники Kraftway — сделку оценили в 3,5–5 млрд руб.; а в январе 2024 года было завершено поглощение МЦСТ, разработчика процессоров «Эльбрус» — эта сделка была безденежной. Информация о владельцах и финансовые показатели АО НТЦ «Модуль» скрыты, а её гендиректором значится Андрей Адамов — он же совладелец ООО «НТЦ «Модуль-инновации». Обе компании значатся в санкционном списке США. После начала украинских событий зарубежные партнёры НТЦ «Модуль» перестали поставлять компании кристаллы — базовый материал для производства микросхем. В результате у производителя могли накопиться долги перед заказчиками, и он будет выкуплен «Росатомом» по низкой цене, считает источник «Ведомостей». С учётом долговой нагрузки бизнес НТЦ «Модуль» может стоить около 100 млн руб., считает другой собеседник издания. Последние открытые сведения о деятельности компании были опубликованы в 2018 году — тогда её выручка увеличилась на 24 % до 2,4 млрд руб., а прибыль составила 179 млн руб. Лишившись доступа к контрактным производителям, НТЦ «Модуль» потерял значительную часть стоимости, но сохранил ценные кадры — это эксперты в проектировании интегральных микросхем, вычислительных модулей, систем управления бортовой аппаратуры, а также специалисты в области нейросетей, высокоточной навигации, распознавания и анализа видеоизображений. В феврале 2022 года центр разрабатывал три нейропроцессора (ИИ-ускорителя) для электронных гаджетов, встраиваемых систем и северных решений. Первые инженерные образцы чипов по технологии 5 нм должны были появиться в 2024 году. Их целевой аудиторией были крупные корпорации и владельцы объектов критической информационной инфраструктуры. «Росатому» могли поставить задачу разработать доверенную платформу ИИ, считает эксперт «Ведомостей», и у НТЦ «Модуль» есть для этого необходимые компетенции. Stability AI погрязла в долгах и теперь ищет себе покупателя

16.05.2024 [13:31],

Павел Котов

Британский стартап Stability AI, специализирующийся на технологиях искусственного интеллекта, за последние недели провёл переговоры как минимум с одним потенциальным покупателем компании. Stability AI решилась на кардинальную меру из-за нехватки денежных средств, передаёт The Information со ссылкой на одного из участников переговоров.

Источник изображения: stability.ai По итогам I квартала 2024 года объём доходов Stability AI составил менее $5 млн, а чистый убыток достиг $30 млн. Кроме того, к настоящему моменту компания задолжала более $100 млн по неоплаченным счетам поставщикам облачных услуг и другим партнёрам. Stability AI пока не предоставила комментариев по поводу сведений о возможной продаже. Переговоры о переходе к новому владельцу начались через месяц после того, как компания объявила об увольнении части сотрудников в рамках процесса реструктуризации — он, в свою очередь, был запущен вслед за уходом основателя Stability AI Эмада Мостака (Emad Mostaque) с поста генерального директора. В октябре прошлого года компания докладывала, что у неё около 200 сотрудников. За время своего существования она выпустила модели ИИ, способные генерировать изображения, музыку и видео по текстовым описаниям. Спутниковый провайдер SES согласился поглотить Intelsat и спровоцировал падение своих акций

30.04.2024 [18:09],

Павел Котов

Спутниковый оператор SES согласился купить Intelsat Holdings за €2,8 млрд. В результате сделки образуется крупный европейский игрок в сфере спутниковой связи, но она вызвала обеспокоенность инвесторов по поводу долговой нагрузки Intelsat, в результате чего акции покупателя рухнули до рекордно низкого значения.

Источник изображения: ses.com Европейские спутниковые операторы стремятся консолидироваться, чтобы эффективнее конкурировать с такими проектами как SpaceX Starlink и Amazon Project Kuiper. Аналитики приветствовали желание SES расширить масштабы деятельности, но также выразили опасения, что сделка не сможет существенно сократить разрыв с американскими конкурентами, зато обременит SES долгами — в результате торгующиеся на Парижской бирже акции компании упали на 12 % до €4,36, и это исторический минимум. Процесс начался ещё накануне, когда СМИ сообщили, что компании возобновили переговоры о слиянии — вчера ценные бумаги SES потеряли около 20 %. Новая компания будет управлять группировкой из более чем 100 спутников на геостационарной орбите и 26 аппаратов на низкой околоземной орбите. Для сравнения, в распоряжении Starlink сейчас около 5800 спутников. Сделка, единогласно одобренная советами директоров двух компаний, должна закрыться во второй половине 2025 года — она будет финансироваться за счёт денежных средств и новых долговых обязательств, включая гибридные облигации. В 2022 году SES и Intelsat пережили процедуру банкротства — компании вели переговоры о слиянии и раньше, но в середине 2023 года они завершились безрезультатно. Отвечая на вопрос, что изменилось с тех пор, гендиректор SES Адель Аль-Салех (Adel Al-Saleh) заявил, что слияние с позиции регулятора более оправдано, чем поглощение; ещё одним фактором стал выход Intelsat из банкротства. Штаб-квартира новой компании будет располагаться в Люксембурге, но она сохранит и значительное присутствие в США. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |