|

Опрос

|

реклама

Быстрый переход

Акции Nvidia подешевели на 8,5 %, опустив капитализацию компании ниже $3 трлн

28.02.2025 [08:41],

Алексей Разин

Реакция фондового рынка на публикацию квартальной и годовой отчётности вызвала снижение капитализации Nvidia на $273 млрд, в результате чего этот эмитент покинул список компаний с величиной капитализации более $3 трлн, оставив в нём только Apple. Котировки акций многих крупных компаний технологического сектора также снизились.

Источник изображения: Nvidia Удержать акции Nvidia на предыдущих отметках не смогли ни более высокая выручка по сравнению с ожиданиями рынка, ни заверения главы компании в сохранении «удивительно» высокого спроса на ускорители вычислений семейства Blackwell и устранением проблем с их массовым производством. В текущем квартале компания рассчитывает увеличить выручку на 65 % от силы, а это существенно меньше прироста аналогичного периода прошлого года. Рост выручки замедляется, и это стало главной причиной разочарования инвесторов. Кроме того, норма прибыли Nvidia сейчас снижается под давлением высоких затрат на вывод на рынок продуктов нового поколения. Всего с начала года акции Nvidia потеряли в цене около 10 %, поскольку на их курс влияли озабоченность последствиями санкций против Китая, тарифной политикой США и успехами DeepSeek в создании производительных языковых моделей на ограниченном наборе аппаратных ресурсов. В любом случае, даже на текущих уровнях капитализация Nvidia в пять раз превышает значения двухлетней давности. Коррекция не ограничилась американским фондовым рынком, агентство Bloomberg отметило, что котировки акций 25 японских компаний полупроводникового сектора снизились в среднем на 4,5 %. Акции южнокорейских SK hynix и Samsung Electronics подешевели на 4,8 и 2,3 % соответственно. При этом в США индекс Nasdaq-100 сего через шесть дней после достижения нового исторического максимума просел на 7,5 % после публикации отчётности Nvidia. Более чем на 5 % за день он не падал с сентября 2020 года. Интеграция ИИ DeepSeek в мессенджер WeChat спровоцировала рост акций Tencent и падение стоимости Baidu

17.02.2025 [18:47],

Сергей Сурабекянц

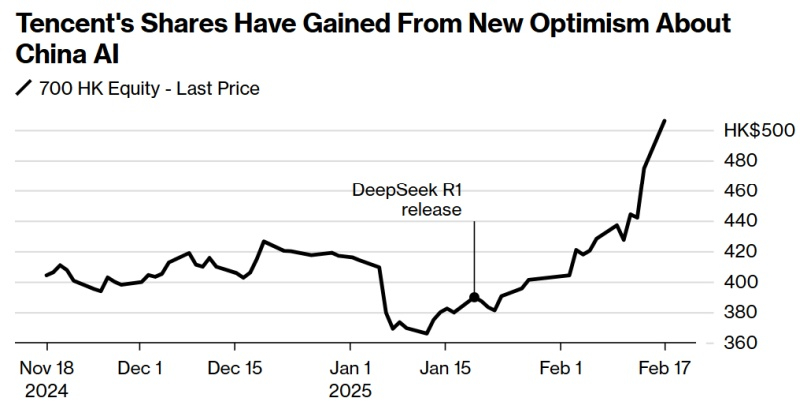

Китайский технологический гигант Tencent интегрировал ИИ-модель DeepSeek в свой мессенджер WeChat, тем самым пополнив ряды других китайских государственных органов и поставщиков услуг, также интегрировавших этот ИИ. Данный шаг помог инвесторам повысить уверенность в перспективах Tencent, особенно после нескольких успешных игровых релизов, в результате чего акции компании выросли более чем на 70 % за последний год.

Источник изображения: unsplash.com Акции конкурента Tencent — компании Baidu, которая также встроила DeepSeek в свою поисковую систему, наоборот, упали на 8,8 % во второй половине дня отчасти из-за фиксации прибыли перед завтрашним отчётом о доходах. Рост акций Tencent вызван ажиотажем инвесторов вокруг китайских технологических компаний, вызванным сегодняшней встречей президента Китая Си Цзиньпина (Xi Jinping) с основателем гиганта интернет-коммерции Alibaba Джеком Ма (Jack Ma). Эта демонстрация поддержки частного сектора со стороны официального Китая наложилась на всплеск акций в Гонконге, вызванный растущими возможностями в области ИИ.

Источник изображения: Bloomberg «Широкое внедрение ИИ может увеличить EPS (прибыль на акцию — прим. ред.) Китая на 2,5 % в год в течение следующего десятилетия, — полагают аналитики Goldman Sachs. — Как бы многообещающе ИИ ни был для траектории роста Китая, мы считаем, что для решения глубоко укоренившихся макроэкономических проблем и обеспечения устойчивого прироста капитала по-прежнему необходимы мощные политические стимулы». Выпуск рассуждающей модели DeepSeek R1 20 января оказал шокирующее действие на мировые фондовые рынки, снизив стоимость самых передовых ИИ-компаний США на более чем триллион долларов. Одновременно это привело к росту акций китайских компании в размере 1,3 триллиона долларов, поскольку инвесторы поспешили «поменять лошадей на переправе». Dell и Palantir добавили в фондовый индекс S&P 500 — их акции взлетели на 7 %

07.09.2024 [18:50],

Владимир Мироненко

Акции Dell и Palantir выросли примерно на 7 % в ходе расширенных торгов в пятницу после объявления об их добавлении в фондовый индекс S&P 500. Как сообщила компания S&P Dow Jones Indices, разработчик ПО Palantir займёт в S&P 500 место American Airlines, а Dell заменит сайт электронной коммерции Etsy.

Источник изображения: Tyler Prahm/unsplash.com Фондовый индекс S&P 500 включает 503 акции 500 публичных компаний, имеющих наибольшую капитализацию среди торгуемых на фондовых биржах США. Зачастую акции компаний, добавленных в индекс, растут после объявления об этом, поскольку управляющие фондами, отслеживающие индекс, стремятся регулярно обновлять свои портфели с учётом изменений в S&P 500. Для производителя вычислительной техники Dell это означает возвращение в индекс, в перечне которого компания была с 1996 по 2013 год, после чего основатель Майкл Делл (Michael Dell) и частная инвестиционная компания Silver Lake перевели её в частную собственность. Затем, в 2018 году Dell снова получила статус публичной компании. Конкурент Dell на рынке серверов для рабочих нагрузок ИИ, компания Supermicro была добавлена в S&P 500 в начале этого года после того, как её рыночная капитализация превысила $50 млрд. С тех пор рыночная стоимость Supermicro упала вдвое. После более 15 лет деятельности в качестве венчурного стартапа, Palantir вышла на Нью-Йоркскую фондовую биржу в 2020 году, а в IV квартале 2022 года компания начала публиковать прибыль. Во II квартале чистая прибыль Palantir составила $135,6 млн, что значительно выше $27,9 млн прибыли годом ранее. По словам S&P Global, добавление в индекс Dell и Palantir лучше отражает акции американских компаний с высокой рыночной капитализацией. Медианная рыночная капитализация компаний в индексе составляет около $33,5 млрд. Рыночная капитализация Palantir составляет более $67 млрд, а Dell сейчас оценивается более чем в $72 млрд. IT-гиганты потеряли $1 трлн капитализации в понедельник

06.08.2024 [00:03],

Николай Хижняк

Американские IT-гиганты совокупно потеряли около $1 трлн рыночной стоимости в первые минуты открытия торгов на биржах в понедельник, сообщает издание CNBC. Вчерашний день эксперты называют одним из худших на бирже за почти 40 лет.

Источник изображения: unsplash.com С открытием торгов компания Nvidia потеряла более $300 млрд своей рыночной стоимости, хотя затем быстро восстановила около половины потерь. Акции производителя чипов упали на 7 % после открытия торгов. Рыночная стоимость компаний Apple и Amazon на открытии торгов резко просела на $224 млрд и $109 млрд соответственно. Совокупные потери Meta✴, Microsoft, Alphabet и Tesla и семи самых дорогих технологических компаний составили около $995 млрд в первые минуты торгов. По мере продвижения торгов акции компаний немного восстановились. В итоге высокотехнологичный индекс Nasdaq упал в первые минуты после открытия биржи на 5,8 %, а индекс S&P 500, объединяющий крупнейшие компании, — на 3,9 %. Досталось и криптовалютам. С воскресенья биткоин успел подешеветь на 18 % — с $60 000 до $49 000, но затем откатился к $54 000. В красной зоне находится и весь рынок альткоинов. Крупнейший мировой банк JPMorgan оценивает вероятность рецессии американской экономики в 50 %. До начала торгов в США котировки акций успели серьёзно упасть в Токио, на Тайване и в Стамбуле. Например, японский индекс Nikkei 225 в понедельник рухнул на 12 %. CNBC называет сегодняшнюю ситуацию на рынках худшим днём с момента «Чёрного понедельника» 1987 года, когда произошло самое большое падение Промышленного индекса Доу Джонса за всю его историю. Одним из основных поводов для такого поведения фондовых рынков всего мира стали изменившиеся прогнозы по уровню безработицы в США. Ожидается, что рост составит 4,3 %, что отразится на экономике Соединенных Штатов. Распродажу акций подстегнули опасения рецессии в США, решение фонда Уоррена Баффета о продаже половины своей доли в Apple и обрушение фондового рынка Японии. Эксперты считают, что опасность для рынков также представляют завышенные ожидания от технологий искусственного интеллекта. Согласно недавнему анализу Goldman Sachs, компании тратят слишком много денег на технологии искусственного интеллекта, пользы от которого на данный момент немного. В обращении к своим клиентам Elliott Management, один из крупнейших хедж-фондов в мире, заявил, что компания Nvidia, являющаяся доминирующим игроком на рынке поставок ИИ-оборудования, находится в «пузыре», а ажиотаж вокруг ИИ «переоценён». Ещё недавно рыночная стоимость Nvidia превышала $3 трлн, что делало её самой дорогой компанией в мире. Однако сейчас её рыночная капитализация составляет менее 2,5 триллиона долларов. Nvidia теперь стоит почти как Apple — $2,8 трлн

29.05.2024 [01:13],

Анжелла Марина

Несмотря на надежды инвесторов на скорое смягчение политики Федрезерва США, рост доходности облигаций США вызвал распродажу на Уолл-стрит. И пока большинство фондовых индексов США завершили сессию падением, технологический индекс Nasdaq оказался в лидерах роста. Во многом это заслуга компании Nvidia.

Источник изображения: Tech Daily/Unsplash Фондовые индексы США продемонстрировали разнонаправленную динамику во вторник на фоне опасений инвесторов по поводу роста доходности гособлигаций США. Промышленный индекс Dow Jones потерял 296 пунктов или 0,8 %, тогда как индекс S&P 500 снизился на 0,4 %. В то же время технологический индекс Nasdaq Composite вырос на 0,4 %, установив новый исторический максимум выше отметки 17 000 пунктов по итогам торгов. Росту Nasdaq способствовал скачок акций Nvidia более чем на 7 %. К закрытию торгов во вторник акции главного бенефициара ИИ-бума достигли цены в $1140. Капитализация разработчика графических процессоров и ускорителей вычислений достигли рекордного уровня — $2,8 трлн. Nvidia стала третей самой дорогой компанией в США после Microsoft и Apple, причём от последней чипмейкера отделяют каких-то $100 млрд. Как сообщает агентство CNBC, настроения инвесторов ухудшились из-за повышения доходности 10-летних гособлигаций США выше ключевого уровня 4,5 % после аукциона казначейских бумаг, который прошёл при слабом спросе. Доходность 10-летних облигация выросла почти на 7 базисных пунктов. Индекс Dow Jones находился под давлением на фоне падения бумаг Merck и других фармацевтических компаний. В то же время более 350 акций из индекса S&P 500 также демонстрировали снижение. Сектора здравоохранения, промышленности, финансов и товаров повседневного спроса этого индекса завершили торги падением более чем на 1 %. Кроме того, глава Федеральной резервной системы Миннеаполиса Нил Кашкари (Neel Kashkari) заявил, что хотел бы увидеть данные по большему периоду времени, указывающему на замедление инфляции, прежде чем снижать процентные ставки. Он также не исключил дальнейшего повышения ставок в случае нового всплеска инфляции. Отмечается, что динамика рынков во вторник наблюдалась на фоне сильного роста основных индексов в мае после публикации данных об ослаблении инфляционного давления в США. Это укрепило надежды инвесторов на более раннее, чем ожидалось, снижение ставок ФРС. За месяц индекс Dow Jones вырос примерно на 2,5 %, S&P 500 — более чем на 4 %, а Nasdaq — на 8 %. Основное внимание участников рынка в конце недели будет приковано к отчёту о личных доходах и расходах населения США за апрель, который включает в себя данные об инфляции по индексу PCE. Эти данные будут опубликованы в пятницу и позволят оценить дальнейшую траекторию монетарной политики ФРС на предстоящих заседаниях. Капитализация Apple превысила $3 трлн и приблизилась к общей стоимости фондовых активов Франции

18.12.2023 [05:16],

Дмитрий Федоров

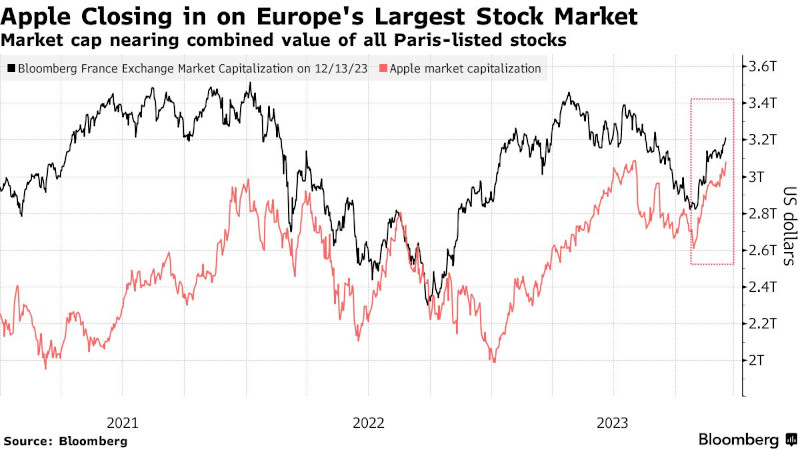

Рост стоимости Apple, самой дорогой публичной компании в мире, продолжает удивлять мировое финансовое сообщество. После того, как в среду её акции закрылись на рекордно высоком уровне, рыночная капитализация производителя iPhone приблизилась к общей рыночной стоимости всего фондового рынка Франции — одного из крупнейших в Европейском Союзе (ЕС).

Источник изображения: matcuz / Pixabay Совокупная рыночная стоимость компаний в Париже, согласно индексу Bloomberg, достигла $3,2 трлн на момент закрытия торгов в среду, в то время как рыночная капитализация Apple составила целых $3,1 трлн. Это ставит Apple на место крупнейшей компании, уступающей место лишь шести крупнейшим фондовым рынкам мира. Это не первый раз, когда компания из Купертино, штат Калифорния, превзошла по стоимости компании, зарегистрированные в Париже. Во второй половине прошлого года эти два финансовых тяжеловеса неоднократно менялись местами на фоне общего снижения рынка, вызванного повышением процентных ставок центральными банками в борьбе с инфляцией.

Индекс, составленный Bloomberg, демонстрирующий сравнение между рыночной капитализацией Apple и фондовым рынком Франции (источник изображения: Bloomberg) Французский фондовый рынок сам по себе достиг рекордных высот на этой неделе, благодаря успеху компаний сегмента роскоши, таких как владелец Louis Vuitton — LVMH и производитель сумок Birkin — Hermes International SCA. После того как акции компаний сегмента роскоши испытали спад в середине лета, они вновь начали расти в последние недели на фоне снижения инфляции и предположений о достижении пика процентных ставок, при этом признаков рецессии в США не наблюдалось. В США эта экономическая динамика возродила интерес к акциям технологических компаний и в особенности к крупнейшим из них. Apple, например, увеличила свою стоимость более чем на 50 % в 2023 году, добавив к своей рыночной капитализации около $1 трлн. Этот рост стал переломным в тенденции октября текущего года, когда акции компании находились под давлением из-за опасений по поводу роста выручки и продаж продукции Apple в Китае. Аналитики Уолл-стрит ожидают, что в 2024 году рост выручки Apple ускорится, благодаря восстановлению спроса на смартфоны, ноутбуки и компьютеры. Эти прогнозы, собранные Bloomberg, основаны на средних оценках аналитиков и отражают оптимизм рынка в отношении будущего развития компании на фоне меняющихся технологических трендов. Биткоин подешевел до самого низкого уровня с середины июня и продолжает падать

17.08.2023 [19:26],

Сергей Сурабекянц

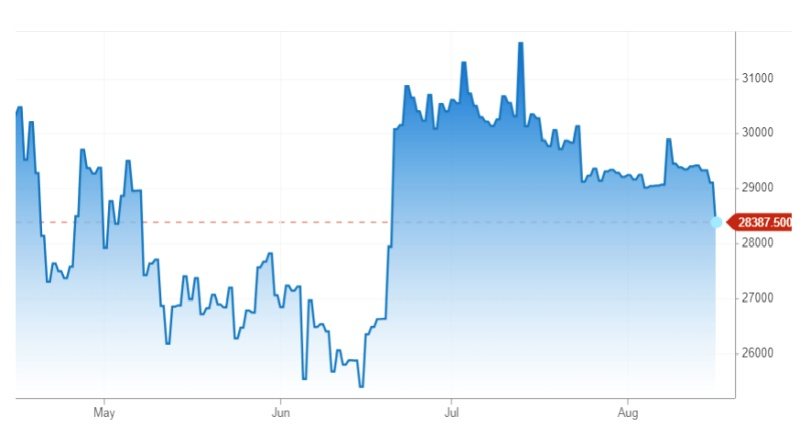

Биткоин упал ниже $28 тыс., все остальные криптовалюты также оказались под давлением из-за возобновившихся опасений инвесторов по поводу состояния экономики США. Падение началось после опубликования протоколов июльского заседания ФРС США, в которых высказаны опасения чиновников по поводу роста инфляции, что может привести к дальнейшему повышению ставок.

Источник изображения: Pixabay На июльском заседании центрального банка ФРС подняла базовую процентную ставку до самого высокого уровня за более чем 22 года. Теперь рынки надеются на то, что центральный банк больше не будет менять процентные ставки в этом году. В ответ фондовый рынок падает второй день подряд, а доходность 10-летних казначейских облигаций США достигла самого высокого уровня закрытия с 2008 года. По данным Coin Metrics, корреляция Биткоина с акциями находится на самом низком уровне за последние два года, хотя в 2022 году она достигала рекордно высокого уровня в ответ на кампанию ФРС по повышению ставок для сдерживания инфляции. «Хотя инфляция сама по себе может быть аргументом в пользу роста криптоактивов, вместе с инфляцией появляются и другие аспекты, такие как снижение аппетита к риску со стороны инвесторов, опасающихся рецессии, и избегание биткоина, как более рискованного актива», — пояснила ситуацию главный инвестиционный директор Defiance ETFs Сильвия Яблонски (Sylvia Jablonski).

Источник изображения: CNBC По утверждению экспертов, на этой неделе 90-дневная волатильность биткоина и Ethereum упала до многолетних минимумов на уровне 35 % и 37 % соответственно. Они также уверены, что возвращение биткоина к $30 000 в конце июня «произошло на небольшом объёме, поэтому ралли не имело большой силы». Ожидаемый дебют биржевого фонда биткоин-ETF в США, одного из крупнейших положительных катализаторов для криптовалют, откладывается, что также снизило интерес инвесторов к криптоактивам. На момент публикации новости курс биткоина составляет $27 800. Несколько ведущих криптоактивов по рыночной капитализации, в том числе монеты BNB от Binance, XRP от Ripple, а также Solana и Polygon, в четверг упали более чем на 1 %. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |