|

Опрос

|

реклама

Быстрый переход

Китайский рынок смартфонов сократился на 3 %, а Vivo вернула себе лидерство

18.10.2025 [18:26],

Павел Котов

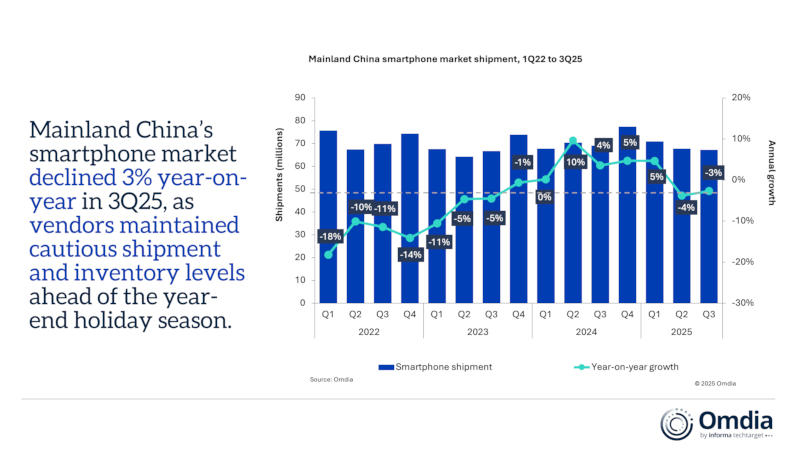

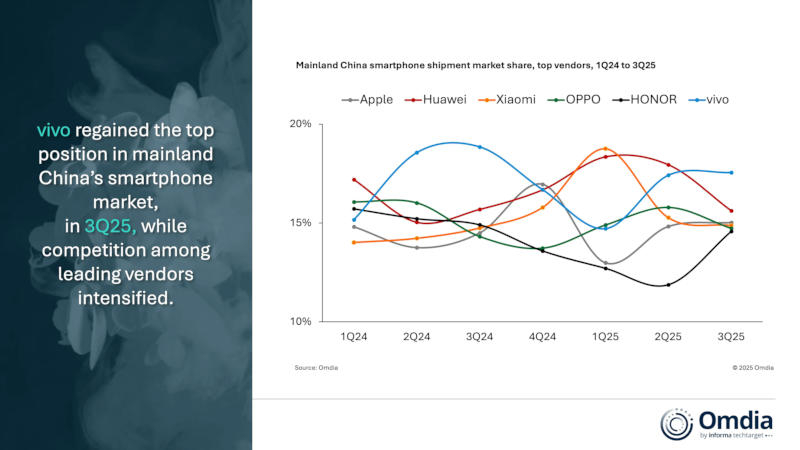

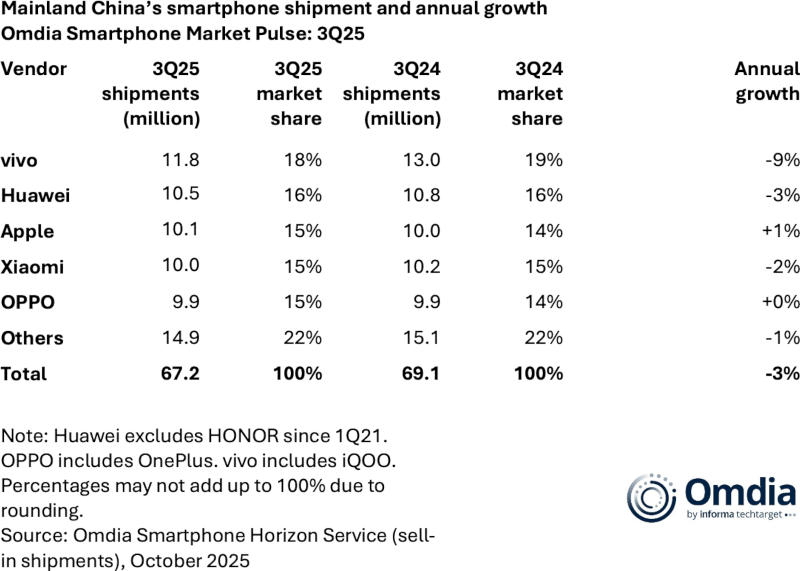

Рынок смартфонов материкового Китая по итогам III квартала показал сокращение на 3 % в годовом исчислении, подсчитали аналитики Omdia. Конкуренция между ведущими производителями ужесточается, а разрывы в объёмах поставок между ведущими игроками продолжают сокращаться, указывают эксперты.

Источник изображения: Owen Winkel / unsplash.com Лидерство на домашнем рынке вернула себе Vivo с долей 18 % и 11,8 млн отгруженных устройств. Второй с 10,5 млн проданных смартфонов стала Huawei, которая завоевала 16 % рынка. Apple сохранила темп, который набрала в предыдущем квартале, отгрузила 10,1 млн единиц продукции и с долей 15 % рынка вернулась в тройку лидеров, поднявшись на две позиции в годовом исчислении. Xiaomi отгрузила ровно 10 млн устройств и стала четвёртой, а Oppo с 9,9 млн продаж заняла пятое место.  Китайский рынок смартфонов сокращается уже два квартала подряд, но темпы негативной динамики замедляются за счёт программы государственного стимулирования, указывают аналитики, и сейчас ситуация возвращается к норме. Производители ограничили объёмы отгрузок, чтобы на складах не скапливался избыток товара, но в IV квартале у них есть все причины активизироваться: начинают выходить новые флагманы, 11 ноября откроется сезон распродаж, а власти могут порадовать новыми субсидиями.  Некоторые производители предпринимают долгосрочные стратегические шаги в рамках своих линеек. С выходом широкоформатной «раскладушки» Pura X компания Huawei начала перевод всех новых моделей на несовместимую с Android платформу HarmonyOS 5.0: в краткосрочной перспективе эта мера грозит некоторыми трудностями, а в долгосрочной — будет способствовать укреплению экосистемы компании.  В III квартале производители обновили устройства среднего и начального уровня и отчасти задали новые стандарты: Honor X70, Redmi Note 15 Pro, Vivo Y500 и Oppo A6 комплектуются аккумуляторами ёмкостью от 7000 мА·ч, могут похвастаться корпусами с улучшенной защитой от воды, пыли и падений — и это востребовано потребителем. В дальнейшем эксперты прогнозируют рынку смартфонов в материковом Китае умеренный рост. Производители будут делать акцент на дизайне смартфонов, ёмкости аккумуляторов, более качественных камерах и новых функциях искусственного интеллекта, на которые есть спрос у местного покупателя. Samsung стала крупнейшим в мире производителем телевизоров 19-й год подряд, а LG — первая в сегменте OLED

18.02.2025 [11:20],

Павел Котов

Samsung по итогам 2024 года оказалась мировым лидером на рынке телевизоров — уже 19-й год подряд. Компания стала первой в сегменте продукции премиального класса, сверхбольших моделей, а также в сегменте QLED. В свою очередь, LG закрепила за собой статус крупнейшего в мире производителя OLED-телевизоров — уже в 12-й год подряд. Таковы результаты исследования, проведённого компанией Omdia.

Источник изображения: news.samsung.com Доля рынка Samsung на мировом рынке телевизоров в 2024 году составила 28,3 % — компания сохранила за собой первое место, которое заняла ещё в 2006 году. В сегменте телевизоров премиум-класса, то есть моделей по цене от $2500, производителю достались 49,6 % рынка. Доля Samsung в сегменте телевизоров диагональю от 75 дюймов составила 28,7 %, и это тоже первое место в мире. Мировой рынок QLED-моделей в 2024 году продемонстрировал рост, впервые превысив 10 % от общего объёма продаж телевизоров; продажи Samsung в этом сегменте составили 8,34 млн единиц или 46,8 % доли рынка. В 2024 году компания продала 1,44 млн OLED-телевизоров, что соответствует 27,3 % мирового рынка — это значит, что продажи выросли на 42 %, а доля рынка увеличилась на 4,6 % по сравнению с предыдущим годом. Мировым лидером в сегменте OLED по итогам 2024 года стала LG, и это уже 12-й год подряд. Только в четвёртом квартале LG продала 1,1 млн OLED-телевизоров, а за весь минувший год компания поставила 3,18 млн единиц, что соответствует доле рынка в 52,4 %. В категории OLED-моделей с экранами более 75 дюймов компания завоевала 57,5 % мирового рынка. Отмечается, что доля OLED-телевизоров в ценовом сегменте более $1500 в минувшем году составила 45 %, что на 8,5 п.п. больше, чем годом ранее. В сегменте OLED доля телевизоров с экранами от 75 дюймов достигла рекордных 16 %. Общий объём поставок телевизоров LG, включая OLED и LCD, составил 22,6 млн единиц или 16,1 % мирового рынка. В 2025 году LG намеревается довести долю поставок OLED-телевизоров до 53,8 %. Всего в мире за минувший год поставлены 208,83 млн телевизоров или на 3 % больше, чем годом ранее, а значит, мировой рынок телевизоров впервые за три года вернулся к росту. Мировые поставки OLED-телевизоров всех производителей достигли 6,07 млн единиц, что соответствует росту более чем на 8 %, то есть сегмент OLED опережает общие темпы роста рынка. MediaTek стала крупнейшим поставщиком 5G-процессоров, впервые обогнав Qualcomm

10.07.2024 [10:42],

Алексей Разин

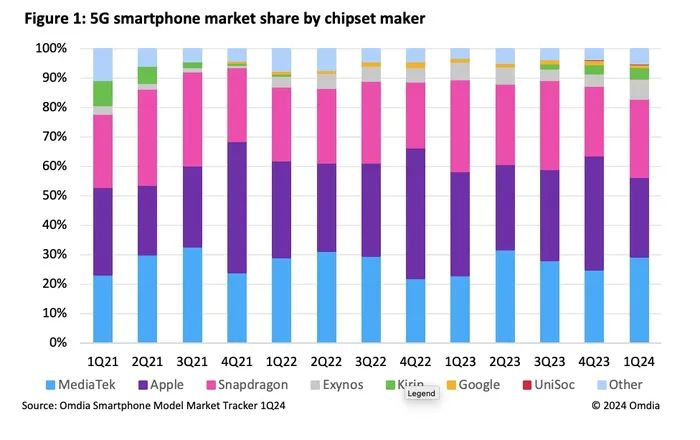

Тайваньской компании MediaTek по итогам первого квартала текущего года удалось увеличить объёмы поставок процессоров для смартфонов с поддержкой сетей 5G на 53 % в годовом сравнении до 53 млн штук, подчитали аналитики Omdia. Qualcomm пришлось уступить конкуренту на фоне менее выраженной динамики роста поставок, и теперь именно MediaTek имеет право считаться крупнейшим поставщиком чипов для 5G-смартфонов.  В годовом сравнении, если верить данным Omdia, доля рынка MediaTek выросла с 22,8 до 29,2 %, тогда как показатели Qualcomm скатились с 31,2 до 26,5 %. Рейтинг в порядке убывания занимаемой доли с третьего места продолжают Apple, Samsung (Exynos), Huawei (HiSilicon), Google (Tensor) и Unisoc. Доля прочих разработчиков процессоров для смартфонов с поддержкой 5G не превышает 5 % в совокупности. При этом, как поясняют представители IEEE ComSoc, методика формирования статистики Omdia вызывает некоторые вопросы. Во-первых, не уточняется, как учитываются поставляемые отдельно от центральных процессоров 5G-модемы тех или иных марок. Во-вторых, Apple в этом смысле комбинирует процессоры собственной разработки с модемами Qualcomm. Наконец, в ассортименте продукции MediaTek и Qualcomm присутствуют компоненты, объединяющие центральные процессоры и модемы с одновременной поддержкой сетей 4G и 5G, и как они учитываются в статистике, сказать сложно.

Источник изображения: Omdia По данным Omdia, в первом квартале объёмы поставок 5G-смартфонов стоимостью менее $250 выросли на 62 % в годовом сравнении до 62,8 млн штук. Это и позволило MediaTek выбиться в лидеры рынка. В ценовом сегменте менее $150 объёмы продаж смартфонов в целом выросли на треть, с 90 до 120 млн штук. Распространение сетей 5G приводит к тому, что на рынке появляется всё больше доступных смартфонов с их поддержкой. В ценовом сегменте свыше $600 спрос на смартфоны тоже вырос, но лишь с 70 до 73 млн штук. Выход Samsung Galaxy S24 и Apple iPhone 15 Pro Max во многом способствовал этой тенденции. У Qualcomm ещё сохраняется шанс на реванш, поскольку продвижение процессоров с новыми функциями искусственного интеллекта наиболее активно будет происходить именно в верхнем ценовом диапазоне. ИИ стал главным локомотивом серверного рынка — другие сегменты растут куда медленнее

29.06.2024 [19:58],

Павел Котов

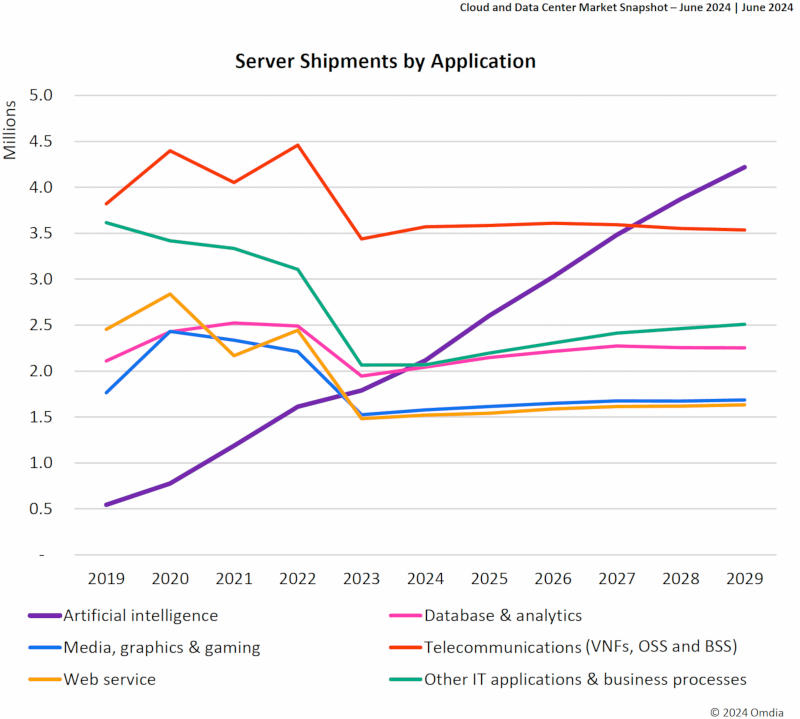

В 2020 году из-за пандемии и массового перехода на удалёнку поставки серверов всех типов достигли максимальных значений. В последующие годы отгрузки серверов почти всех типов снизились до нормы, но есть одно исключение — системы искусственного интеллекта, которые сохраняют мощные темпы роста, пишет Tom’s Hardware со ссылкой на статистику Omdia.

Источник изображения: Pete Linforth / pixabay.com Прогнозируется, что поставки ИИ-серверов сохранят активный рост и в будущем: в 2019 году было отгружено 500 тыс. единиц, а к 2029 году этот показатель вырастет до 4,5 млн — ИИ станет ведущим приложением для центров обработки данных. Растёт и ассортимент моделей ИИ, и количество приложений на их основе — поэтому в Omdia предрекают стремительный рост поставок ИИ-серверов до 2029 года; соответственно, будут расти и доходы от этого оборудования. В других серверных сегментах такой динамики не ожидается. Незначительный рост с 2 млн в 2019 до 2,5 млн к 2029 году могут продемонстрировать серверы баз данных и аналитики; в сегменте медиа, графики и игр ожидается стабильный уровень поставок около 2 млн. Телекоммуникационное направление с 2019 по 2023 год демонстрировало снижение с 4 млн до 2 млн — далее ожидается стабилизация. Видимо, эта тенденция объясняется ростом производительности машин, а значит, их будет требоваться меньше.

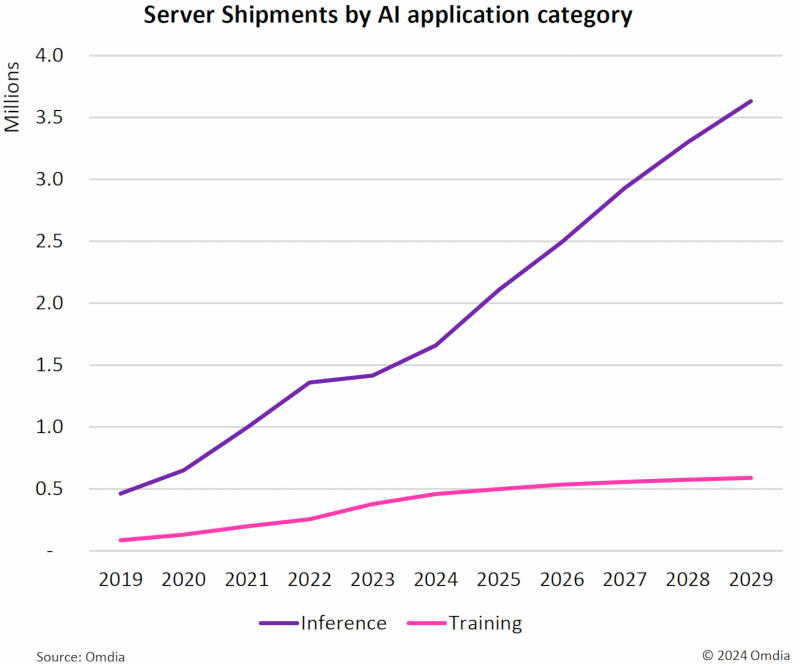

Источник изображения: Omdia Отгрузки серверов для веб-сервисов снизились с 2,5 млн в 2019 до 1,5 млн в 2023 году; в категории прочих IT-приложений и бизнес-процессов также отмечено сокращение с 3,5 млн в 2019 до 1,5 млн в 2023 году, но к 2029 году здесь ожидается рост до 3 млн. Это, утверждают аналитики Omdia, отражает сдвиг в сторону вложений в ИИ и оптимизация по другим направлениям. Благодаря управлению температурным режимом в ЦОД ожидается рост выручки с $7,7 млрд в 2023 до $9,4 млрд в 2029 году. Инвестиции в компоненты распределения энергии помогут поднять инфраструктурную выручку выше $4 млрд. Основным фактором роста для ИИ-серверов в целом и продаж Nvidia в частности было направление, связанное с обучением ИИ: ускорители Nvidia A100 и H100 с поддержкой CUDA значительно опередили конкурентов. Продажи серверов для обучения ИИ продолжат расти, но сейчас, когда множество моделей ИИ уже обучено, настало время на них зарабатывать. Это значит, что продажи серверов для работы ИИ должны взлететь, причём их рост будет опережать рост сегмента обучения ИИ.

Источник изображения: Omdia Как ожидается, серверы для обучения ИИ теперь будут демонстрировать скромный рост с совокупным среднегодовым темпом (CAGR) 5 % — с 0,5 млн в 2019 году до немногим менее 1 млн в 2029 году. Этот рост обусловлен увеличением эффективности графических процессоров и ИИ-ускорителей, выделением бюджетов на исследования и разработку, а также тем фактом, что предприятия будут выбирать уже обученные модели ИИ. Тем временем серверы для работы ИИ продемонстрируют CAGR в 17 % — с 0,5 млн в 2019 до 4 млн в 2029 году. Это отражает рост прикладных решений в области ИИ и соответствующую ему динамику потребности в серверном оборудовании. В целом, заключают в Omdia продажи ИИ-серверов в ближайшие пять лет сохранят быстрый рост, а в прочих сегментах он будет не столь значительным. Благодаря ИИ процессоры с архитектурой RISC-V займут четверть рынка к 2030 году

22.05.2024 [04:51],

Алексей Разин

Относительно молодую процессорную архитектуру RISC-V благодаря её открытости нередко выбирают в качестве основы для своих разработок молодые компании, поэтому специалисты Omdia ожидают, что она к 2030 году займёт четверть мирового рынка. Её продвижение будет особенно заметно в автомобильном и промышленном сегментах, но сфера искусственного интеллекта тоже проявит активность.

Источник изображения: RISC-V Отсутствие необходимости платить лицензионные отчисления за разработку и последующую реализацию процессоров с архитектурой RISC-V привлекает к ней многих игроков, как и возможность подстроить наборы команд под собственные нужды. Исторически архитектура RISC-V долгое время ассоциировалась с сегментом промышленной автоматизации и Интернета вещей, поскольку первые решения на её основе по сути своей были микроконтроллерами. Тем не менее, одной из наиболее активно растущих сфер применения процессоров с архитектурой RISC-V в период до 2030 года станет сегмент систем искусственного интеллекта. По прогнозам аналитиков Omdia, процессоры с архитектурой RISC-V найдут широкое применение в периферийных вычислениях, связанных с работой систем искусственного интеллекта. В период с 2024 по 2030 годы объёмы поставок процессоров с архитектурой RISC-V будут в среднем увеличиваться на 50 % ежегодно, как считают в Omdia. К концу периода прогнозирования мировые объёмы поставок таких процессоров вырастут до 17 млрд штук. Из этого количества 46 % процессоров будут применяться в сегменте промышленной автоматизации, но автомобильный сегмент продемонстрирует самый активный рост, он составит до 66 % в год. В сегменте ИИ темпы роста популярности процессоров с архитектурой RISC-V тоже будут довольно высокими, но к концу десятилетия их объёмы поставок лишь едва превысят 500 млн штук. Nvidia вырвалась на второе место среди поставщиков чипов — Samsung скатилась на третье

01.04.2024 [14:22],

Алексей Разин

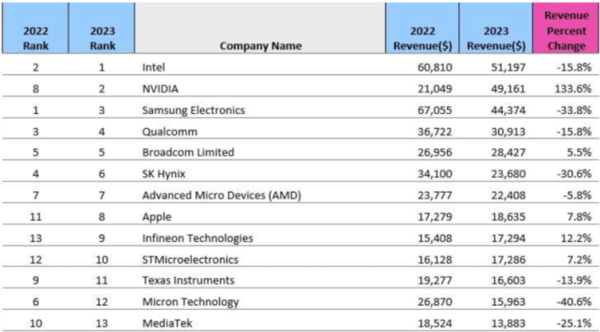

Долгое время компании Intel и Samsung Electronics соперничали друг с другом за право считаться крупнейшим поставщиком полупроводниковой продукции с точки зрения выручки, но резкий взлёт доходов Nvidia на фоне прошлогоднего бума систем искусственного интеллекта вывел её на второе место. Intel вышла на первое, а Samsung с первого скатилась на третье, если сравнивать с 2022 годом.

Источник изображения: Samsung Electronics Соответствующую статистику опубликовало издание Business Korea со ссылкой на данные аналитической компании Omdia от 28 марта текущего года. Непосредственно Intel хоть и поднялась со второго места на первое, свою выручку по итогам прошлого года сократила на 15,8 % до $51,2 млрд. Компания Nvidia увеличила выручку на 133,6 % до $49,2 млрд, что позволило ей подняться сразу с восьмого места на второе по итогам 2023 года. Наконец, Samsung пришлось сократить выручку в полупроводниковом бизнесе на 33,8 % до $44,4 млрд из-за неблагоприятной обстановки на рынке памяти в прошлом году. Это во многом и способствовало откату корейской компании с первого места на третье по величине выручки среди поставщиков полупроводниковой продукции.

Источник изображения: Omdia С третьего места на четвёртое просела американская Qualcomm, которая в прошлом году сократила выручку на 15,8 % до $30,9 млрд. Компания Broadcom хоть и увеличила выручку на 5,5 % до $28,4 млрд, осталась на пятом месте, как и по итогам 2022 года. Конкурирующая с Samsung компания SK hynix в 2023 году ещё не могла в полной мере реализовать положительный эффект спроса на дорогую память HBM, поскольку все прочие категории продукции продолжали дешеветь, в итоге её выручка сократилась на 30,6 % до $23,7 млрд, вынудив SK hynix разменять четвёртое место на шестое. Потеряв в выручке всего 5,8 % по итогам прошлого года, седьмое место сохранила за собой AMD. Компания Apple нарастила выручку на 7,8 % до $18,6 млрд, если учитывать только поставки полупроводниковой продукции (тех же процессоров серии A и M, надо понимать), это позволило ей подняться с 11-го на 8-е место. Infineon Technologies смогла увеличить выручку на 12,2 % до $17,3 млрд и занять 9-е место против 13-го годом ранее. Европейский производитель чипов STMicroelectronics нарастил выручку на 7,2 % до $17,2 млрд и поднялся на две позиции до десятого места. По всей видимости, этому во многом способствовал высокий спрос на электромобили и автомобильную электронику в целом. Texas Instruments сократила выручку на 13,9 % до $16,6 млрд и спустилась с 9-го места на 11-е, а вот для Micron Technology прошлогодней ситуация на рынке памяти оказалась удручающей: выручка компании сократилась на 40,6 % до $16 млрд, а шестую позицию в рейтинге Omdia ей пришлось разменять на двенадцатую. Тайваньская компания MediaTek, которая сильно зависит от рынка не дорогих смартфонов, свою выручку в прошлом году сократила на четверть до $13,9 млрд, а потому вместо десятого места довольствуется тринадцатым. Контрактные производители типа TSMC в этот рейтинг не попали, поскольку не поставляют продукцию под собственной маркой. Впрочем, Intel и Samsung под этот критерий попадают, но они как раз и находятся в первой тройке участников рынка. Samsung 18-й год подряд осталась крупнейшим производителем телевизоров в мире

22.02.2024 [16:31],

Павел Котов

По итогам 2023 года Samsung заняла 30,1 % рынка телевизоров, подсчитали аналитики Omdia, — компания укрепила полученный ещё в 2006 году статус лидера отрасли. Корейский производитель связал успех со стратегическим фокусом на моделях с большим экраном и телевизорах премиум-класса — речь идёт о продукции с экранами QLED и OLED.

Источник изображения: news.samsung.com С момента запуска в 2017 году линейка телевизоров Samsung QLED, включая новейшие модели Neo QLED, продемонстрировала более 40 млн продаж; только в 2023 году компания реализовала 8,31 млн QLED-моделей. Наибольших успехов Samsung добилась в сегментах телевизоров с диагональю более 75 дюймов и ценой выше $2500. Доля компании в продажах моделей дороже $2500 составила 60,5 %; в сегменте с диагональю более 75 дюймов — 33,9 %; в сегменте более 90 дюймов — 30,4 %. Samsung отметила, что добилась значительных успехов в сегменте OLED-телевизоров: за 2023 год она продала 1,1 млн таких моделей, заняв 22,7 % доли рынка, и в 2024 году планирует её нарастить. На выставке CES 2024 компания представила революционный процессор NQ8 AI Gen3 — он осуществляет масштабирование изображения и повышает его чёткость при помощи алгоритмов искусственного интеллекта. Интеграция ИИ в ОС Tizen сделает телевизоры Samsung «центром инноваций в умном доме», рассчитывает производитель. И в 2024 году компания планирует продолжить инновационное развитие своих продуктов за счёт технологий на основе ИИ. |