|

Опрос

|

реклама

Быстрый переход

Продажи ПК перестали расти, но планшеты тащат рынок вверх — поставки компьютеров достигнут 399 млн в этом году

26.09.2024 [11:52],

Алексей Разин

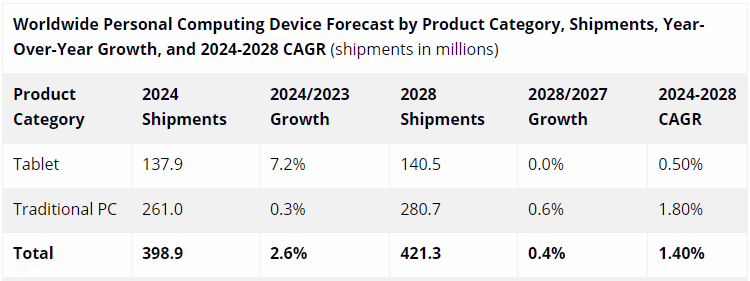

Эксперты IDC по мере приближения четвёртого квартала делают корректировки к своим традиционным прогнозам по динамике развития рынка ПК и планшетов. В этом году, как они считают, поставки ПК традиционных формфакторов не вырастут относительно прошлого, тогда как планшеты прибавят 7,2 %, в совокупности обеспечив прирост в 2,6 % до 398,9 млн штук.

Источник изображения: Nvidia Из этого количества традиционных ПК по итогам текущего года будет поставлено только 261 млн штук, на одном уровне с прошлым годом. Если не учитывать китайский рынок, то сегмент традиционных ПК всё же вырастет по итогам текущего года на 2,8 %, поскольку макроэкономические проблемы продолжают сдерживать рост местного рынка. Усилия Huawei по стимулированию спроса на планшеты привели к тому, что на китайском рынке стагнации спроса в соответствующем сегменте не наблюдается. Некоторые производители планшетов под управлением Android, как отмечают представители IDC, демонстрировали достаточно агрессивную маркетинговую политику в первом полугодии в КНР, Центральной и Восточной Европе, а также странах Азиатско-Тихоокеанского региона, за исключением Японии. На рынок выходят планшеты с более производительными процессорами, улучшенными дисплеями и средствами связи. Наблюдается цикл обновления устройств в сегменте планшетов. Этот цикл не будет долгим, как признают в IDC, поскольку планшеты уступают в функциональности полноразмерным ПК, а смартфоны привлекают внимание потребителей чаще при необходимости обновления. Тем не менее, в 2025 году объёмы поставок ПК всё же вырастут на 4,3 %, поскольку завершение поддержки Windows 10 неизбежно скажется на обновлении парка компьютеров. Компания Apple в этих условиях получит возможность перетянуть часть покупателей ПК на себя. Её доля рынка в итоге увеличился с 9,1 до 9,7 % по итогам 2025 года, а в 2026 году имеет шансы достичь 10,2 %.

Источник изображения: IDC В обозримом будущем спрос на новые ПК будет активнее всего расти в Китае, Индии, Японии и некоторых странах Западной Европы, но в большей степени из-за завершения цикла поддержки Windows 10, чем из-за появления новых моделей с поддержкой функции ИИ. Пока последний фактор не влияет на объёмы продаж компьютеров, как заключают аналитики IDC. Корпорации компьютеры с поддержкой ИИ покупают в большей степени ради сохранения их актуальности в будущем, а рядовым пользователям выгоды от применения данных функций пока не совсем очевидны. В ближайшие годы компьютеры с поддержкой ИИ сохранят более высокую стоимость по сравнению с классическими, поскольку они также будут оснащаться более ёмкими накопителями и модулями памяти, не говоря уже о более современных и дорогих процессорах. Пройдёт немало времени, прежде чем процессоры с NPU, отвечающими за ускорение ИИ, найдут своё применение буквально во всех ценовых нишах рынка ПК. По прогнозу IDC, в 2028 году будет продано 280,7 млн ПК традиционного формата, и прирост относительно 2027 года ограничится 0,6 %, хотя за период с 2024 года поставки будут увеличиваться в среднем на 1,8 % ежегодно. В сегменте планшетов в 2028 году последовательного прироста наблюдаться не будет (от уровня 140,5 млн планшетов), но в среднем за пять предыдущих лет объёмы поставок будут увеличиваться на 0,5 % ежегодно. Совокупный показатель среднегодового прироста объёмов поставок ПК и планшетов составит 1,4 %. Как ожидают представители IDC, в следующем году доля ПК с NPU уровня производительности менее 40 TOPS не превысит 40 % рынка настольных компьютеров и ноутбуков, при этом обходиться без NPU будут почти 60 % компьютеров. В следующем году более 10 % ПК смогут похвастать наличием процессоров с NPU, обеспечивающих быстродействие более 40 трлн операций в секунду (TOPS). К 2028 году доля последних превысит 60 %, менее производительными NPU будут оснащаться более 30 % компьютеров, а обходиться без NPU смогут лишь около 5 % новых ПК и ноутбуков. Nvidia выпустит 450 тыс. ИИ-ускорителей Blackwell до конца года и заработает на них $10 млрд

26.09.2024 [10:08],

Алексей Разин

Аналитики Morgan Stanley в своём недавнем прогнозе, как отмечает Tom’s Hardware, предрекают способность компании Nvidia до конца четвёртого квартала текущего года выпустить 450 000 ускорителей вычислений поколения Blackwell. Это позволит компании выручить от их реализации более $10 млрд.

Источник изображения: Nvidia Фактическая выручка может оказаться ещё выше, поскольку указанное соотношение получаемой суммы и объёмов выпуска подразумевает среднюю стоимость одного ускорителя на уровне $22 000, что ниже ожидаемой величины в $70 000 за каждый ускоритель Blackwell. Так или иначе, серверные стойки NVL36 будут насчитывать в своём составе по 36 ускорителей B200, что поднимет стоимость каждой до $1,8 млн минимум. Стойка NVL72 будет содержать 72 ускорителя B200, её стоимость перевалит за $3 млн. Продажа клиентам готовых серверных систем обеспечивает более высокую добавленную стоимость, но расчёт цены в $22 000 за ускоритель приведён для стоимости самого графического процессора, который требует дополнительных компонентов для своей эксплуатации в реальных условиях. Официальные представители Nvidia в прошлом месяце заявили, что в четвёртом фискальном квартале, который для компании начинается в конце октября, она рассчитывает выручить на поставках ускорителей Blackwell несколько миллиардов долларов. На этом фоне прогноз Morgan Stanley выглядит несколько более оптимистичным. Возможности Nvidia по масштабированию поставок ускорителей Blackwell будут сдерживаться способностью партнёров снабдить её всем необходимым, включая услуги по упаковке с использованием технологии CoWoS-L, которые предоставляет TSMC. Огнеупорные кирпичи станут популярным и дешёвым хранилищем экологичной энергии

25.09.2024 [14:10],

Геннадий Детинич

Группа учёных Стэнфордского университета опубликовала работу, в которой дала прогноз по темпам роста в США тепловой аккумуляции в огнеупорных кирпичах. К 2050 году специалисты ожидают полный переход теплоёмких производств в США на возобновляемые источники энергии. Кирпичи станут недорогой альтернативой химическим аккумуляторам, накапливая и отдавая около 14 % энергии для теплоёмких производств.

Источник изображений: Rondo Energy Огнеупорные кирпичи изготавливаются из обычных материалов, поэтому стоимость системы хранения тепла из огнеупорного кирпича будет более чем в десять раз дешевле, чем создание эквивалентной системы хранения энергии на обычных электрических аккумуляторах. В зависимости от используемого материала, кирпичи можно будет нагревать прямым способом, если они будут токопроводными, например, с графитом, или внешним нагревательным элементом, если кирпичи не будут пропускать через себя ток. Тепловые аккумуляторы из кирпичей рассматриваются действующими властями США как проекты с высокой степенью повторяемости, что чрезвычайно удобно при массовом создании установок. В частности, Министерство энергетики США в настоящее время обсуждает вопрос субсидии в размере $75 млн компании Diageo North America, если она согласиться разместить на своих мощностях две теплоаккумулирующие установки на кирпичах производства компании Rondo Energy. Последняя поддержана фондом Билла Гейтса, и строит в Тайланде мегазавод по производству теплоаккумулирующих кирпичей, а производству нужен сбыт. Согласно выводам учёных из Стэнфорда, в США возобновляемые источники энергии могут обеспечить теплом до 90 % энергоёмких промышленных процессов. Чтобы удовлетворить этот спрос, системы накопления энергии из кирпичей должны достичь ёмкости 2,6 ТВт·ч с пиковой отдачей 170 ГВт. Это позволит сократить вредные выбросы промышленности США на 9,6 %. В случае обеспечения кирпичами мирового теплоёмкого производства с использованием исключительно возобновляемой энергии, необходимо будет аккумулировать и выдавать в нагрузку 2,1 ТВт тепловой мощности. В обозначенных масштабах системы накопления тепла из огнеупорного кирпича не только заменят 14 % ёмкости аккумуляторов, но и сократят годовое производство водорода для электрогенерации примерно на 31 % и мощности подземных хранилищ тепла примерно на 27 %. Что касается себестоимости хранения тепловой энергии в кирпичах, то аналитики заявляют, что она будет, как минимум, в десять раз дешевле стоимости хранения энергии в аккумуляторах. Так, по некоторым оценкам в 2035 году стоимость хранения энергии в электрических аккумуляторах составит $60 за каждый кВт·ч. Это даёт стоимость энергии на уровне $6 за 1 кВт·ч в случае её хранения в огнеупорных кирпичах. А с учётом быстрого удешевления химических аккумуляторов остаётся вероятность, что суммы будут ещё меньше. Samsung, SK hynix и другие корейские производители чипов всё сильнее зависят от сырья из Китая

25.09.2024 [12:56],

Алексей Разин

Южнокорейская полупроводниковая промышленность имеет огромное значение для национальной экономики, и при этом продолжает демонстрировать растущую зависимость от поставок сырья из Китая, как показало опубликованное на этой неделе исследование Экспортно-импортного банка Кореи.  По крайней мере, данные 2022 года показывают, что зависимость Южной Кореи от Китая по поставкам кремния выросла с 68,8 до 75,4 %, по редкоземельным металлам с 59,6 до 61,7 %, по вольфраму с 68,2 до 68,6 %, по германию с 56,9 до 74,3 %, а по галлию и индию с 26,5 до 46,7 %. Имеются примеры снижения зависимости: применяемый при производстве плавиковой кислоты плавиковый шпат с точки зрения импорта из Китая в Южную Корею по итогам 2022 года сократил свой удельный вес с 49,9 до 47,5 %. Вся полупроводниковая промышленность Южной Кореи сильно зависит от импортируемого сырья, и на китайском направлении это выражено сильнее всего. При этом в последние годы южнокорейские производители памяти не торопятся выводить свои предприятия из Китая, поскольку в ходе переговоров с властями США им удалось добиться некоторых послаблений. Соответственно, Samsung Electronics на своём предприятии в китайском Сиане выпускала по итогам 2022 года около 36 % всей памяти NAND, а в прошлом году увеличила её долю до 37 %. Китайское предприятие SK hynix в Уси обеспечивало в 2021 году 49 % всего выпуска микросхем DRAM, но в прошлом году долю удалось сократить до 42 %, хотя в этом она всё равно останется выше 40 %. Впрочем, запрет на инвестиции в китайские предприятия заметно сократил поток капитала из Южной Корее, как отмечается в отчёте. Эксперты также поясняют, что для эффективного снижения зависимости южнокорейской промышленности от Китая необходимо внедрять информационные системы, которые позволяли бы оперативно отслеживать изменения, а также лучше координировать национальную промышленную политику с интересами страны в сфере безопасности. Рынок систем ИИ растёт на 55 % в год и достигнет оборота в $1 трлн к 2027 году, подсчитали в Bain

25.09.2024 [08:11],

Алексей Разин

Представители инвестиционной компании Bain считают, что связанный с системами искусственного интеллекта рынок программного и аппаратного обеспечения в среднем растёт на 40–55 % в годовом выражении, и если в прошлом году выручка его участников не превышала $185 млрд, то к 2027 году она увеличится до $780 или $990 млрд, вплотную приблизившись к отметке в $1 трлн.

Источник изображения: Nvidia Интерес к развитию систем искусственного интеллекта будут проявлять не только участники корпоративного рынка, но и государственные структуры. Спрос на полупроводниковые компоненты на этапе бурного роста будет провоцировать их дефицит, затронуты будут даже сегменты ПК и смартфонов. Спрос на специализированные чипы к 2026 году может вырасти на 30 %, и производители должны быть к этому готовы. Если сейчас на оснащение крупного центра обработки данных достаточно потратить сумму от $1 до $4 млрд, то через пять лет на эти нужды потребуется уже от $10 до $25 млрд, по мнению экспертов. Потребляемая таким ЦОД мощность может увеличиться с 50 или 200 мегаватт до более чем 1 гигаватта. Данные изменения очевидным образом скажутся на сфере энергетики и производителях систем охлаждения. Примечательно, что расти и масштабироваться будут не только большие языковые модели, но и малые, поскольку власти отдельных стран и компании во многих случаях будут обеспокоены ограничением доступа автоматизированных средств обработки к чувствительным данным. На создание суверенной ИИ-инфраструктуры уйдут годы и миллиарды долларов в виде государственных субсидий. iPhone 16 оказались в меньшем дефиците на старте продаж, чем iPhone 15 в прошлом году

24.09.2024 [13:24],

Алексей Разин

Аналитики Citi взялись отследить ситуацию со сроками ожидания заказываемых смартфонов Apple новейшего поколения в разных странах, чтобы сравнить результаты с наблюдениями прошлого года, когда на рынок выходило семейство iPhone 15. В целом, картина получилась неоднородной в географическом плане, но так или иначе поставки iPhone 16 лучше покрывают потребности рынка, чем это было у предшественников на сопоставимом этапе рыночного пути.  Базовые модели смартфонов семейства iPhone 16, как отмечает Атиф Малик (Atif Malik) из Citi, за прошедшую с 13 сентября неделю продемонстрировали увеличение сроков ожидания в среднем на неделю во всех странах, где продажи уже начались официально. Третья по статусу в порядке его улучшения модель iPhone 16 Pro в США, Великобритании и Индии увеличила сроки ожидания поставки на три или семь дней в среднем, а вот в Китае сроки сократились на 12 дней. В случае с флагманским iPhone 16 Pro Max картина получается ещё более неоднородной. Если в США и Великобритании сроки ожидания остались на уровне прошлогодних, то в Индии они выросли, а в Китае упали. Похоже, китайская публика в целом не очень торопится покупать все модели смартфонов Apple нового семейства. Эффект отложенного спроса может проявиться позже, когда компания «завезёт» на китайский рынок адаптированные с учётом местной специфики функции Apple Intelligence, а пока у китайских клиентов не так много стимулов закупаться свежими моделями iPhone. Базовые модели iPhone 16 в целом по регионам присутствия Apple, по словам представителя Citi, продаются на данном этапе в сопоставимых с прошлым годом количествах, а более дорогие смартфоны семейства доступны с меньшими сроками ожидания. Сезонные тенденции в изменении спроса на iPhone в случае с текущим поколением смартфонов будут искажаться циклами вывода на различные рынки функций Apple Intelligence, как резюмирует аналитик. Перспективы перенасыщения китайского рынка и планы Intel заставляют аналитиков снизить прогноз по динамике выручки ASML

21.09.2024 [07:46],

Алексей Разин

Меньше месяца осталось до публикации нидерландской компанией ASML очередного квартального отчёта, но отраслевые аналитики уже формируют собственные рекомендации по ценным бумагам этого поставщика оборудования для выпуска чипов, исходя из не самой благоприятной конъюнктуры китайского рынка и отказа Intel от строительства предприятий в Германии.

Источник изображения: ASML Формально, Intel недавно лишь заявила о намерениях воздержаться от реализации проекта по строительству двух передовых предприятий в Германии общей стоимостью 30 млрд евро из-за проблем с его финансированием, но за два года паузы может случиться что угодно, а потому не все эксперты уверены, что строительство вообще начнётся. В любом случае, в ближайшие два года дополнительное количество оборудования ASML компании Intel не потребуется, а это значит, что какую-то часть потенциальной выгоды нидерландский поставщик упустит. Таким образом рассуждают представители Morgan Stanley, на комментарии которых ссылается Reuters. В июле и августе акции ASML уже потеряли в цене 30 %, а появление комментариев Morgan Stanley на этой неделе спровоцировало снижение курса ещё на 2,7 %. Представители Morgan Stanley свой прогноз по их курсовой стоимости снизили с 925 до 800 евро за штуку при текущем курсе около 796 евро. Помимо влияния новейших решений Intel об уменьшении расходов на строительство новых предприятий, акции ASML будут подвергаться давлению со стороны рынка оперативной памяти, который в обозримом будущем вряд ли продемонстрирует рост спроса, если не считать сегмент HBM. Кроме того, к 2026 году китайский рынок для ASML перестанет быть основным драйвером роста выручки, как предполагают аналитики. Сейчас он обеспечивает до половины выручки компании, но в сочетании с усилением санкций он начнёт демонстрировать перенасыщение уже в обозримом будущем. Соответственно, прежних темпов роста он уже показать не сможет. Тем более, что и санкции со стороны властей Нидерландов и США могут усилиться. С другой стороны, 2025 год для ASML будет удачным во многих отношениях, ведь передовое оборудование этой марки продолжит пользоваться повышенным спросом на фоне сохраняющегося бума искусственного интеллекта. Контрактное производство чипов в следующем году вырастет на 20 % в денежном выражении

20.09.2024 [09:49],

Алексей Разин

По итогам текущего года, как считают аналитики TrendForce, выручка контрактных производителей чипов вырастет на 16 %, что можно считать хорошим отскоком после прошлогоднего падения на 14 %. В следующем году рост выручки контрактных производителей чипов превысит 20 %, по мнению экспертов.

Источник изображения: GlobalFoundries Тем не менее, говорить об улучшении ситуации со спросом на потребительских рынках сложно. В текущем году степень загрузки оборудования на линиях по выпуску не самых передовых чипов опустился ниже 80 %, что нельзя считать оптимальным с экономической точки зрения уровнем. Только линии по выпуску чипов с использованием техпроцессов от 5 до 3 нм включительно были загружены полностью, и такое положение дел сохранится и в следующем году, чего нельзя гарантировать для потребительского рынка. Как отмечается в отчёте TrendForce, уже в текущем полугодии рынки автомобильной электроники и промышленной автоматизации начнут восстанавливаться после коррекции складских запасов, и этот процесс продолжится в 2025 году. Бум систем искусственного интеллекта способствует тому, что количество обрабатываемых отраслью кремниевых пластин увеличивается. Во многом это будет способствовать тому, что выручка контрактных производителей чипов в следующем году вырастет на 20 %. Если исключить из этой выборки лидирующую по доле рынка TSMC, то прирост ограничится 12 %, но даже в этом случае он окажется выше уровня предыдущего года.

Источник изображения: TrendForce В следующем году 3-нм техпроцесс станет основным для выпуска передовых вычислительных компонентов, включая центральные процессоры для ПК и смартфонов, а вот чипы ускорителей вычислений останутся на 5-нм и 4-нм техпроцессах. Ко второму полугодию начнёт расти спрос на 6-нм и 7-нм чипы, используемые в смартфонах для работы в беспроводных сетях связи. По прогнозу TrendForce, в 2025 году диапазон техпроцессов от 7 до 3 нм будет формировать до 45 % выручки контрактных производителей чипов по всему миру. Высокий спрос на услуги по упаковке чипов с использованием компоновки класса 2.5D привёл к сохранению дефицита на протяжении текущего и предыдущего года. TSMC, Samsung и Intel стараются расширять свои профильные производственные мощности. Выручка от оказания подобных услуг вырастет более чем на 120 % по итогам 2025 года. Правда, пока они будут формировать не более 5 % выручки контрактных производителей, но эта доля будет планомерно расти. Восстановление спроса на потребительском рынке, как надеются эксперты TrendForce, позволит контрактным производителям по итогам 2025 года поднять степень загрузки линий по обработке кремниевых пластин с использованием зрелых техпроцессов до уровня более 70 %, хотя сейчас он в большинстве случаев не превышает 60 %. Будут вводиться в строй и новые предприятия, использующие техпроцессы в диапазоне от 28 до 55 нм. Цены на услуги по выпуску чипов такого класса могут снизиться в результате появления новых мощностей. Участникам контрактного рынка придётся иметь дело с высокими затратами на внедрение передового оборудования и макроэкономической неопределённостью. Солнечная энергетика в пять раз превзошла атомную по установленным мощностям

19.09.2024 [16:39],

Геннадий Детинич

Отчет о состоянии мировой атомной промышленности (WNISR) за 2024 год, составленный немецким специалистом Майклом Шнайдером (Mycle Schneider), говорит о значительном превосходстве установленных солнечных электростанций над атомными. Несмотря на всю поднятую вокруг возрождения мирного атома шумиху, новых реальных проектов АЭС совсем немного, тогда как солнечная энергетика развивается очень и очень стремительно.

Этап строительства атомного энергоблока. Источник изображения: Hullernuc, Wikimedia В отчёте WNISR указано, что по состоянию на 2024 год в мире насчитывается 408 действующих атомных реакторов, которые в середине года выдавали суммарно 367 ГВт электроэнергии. Это более чем в пять раз меньше установленных мощностей на солнечных электростанциях, совокупная мощность которых приближается к 2 ТВт (по прогнозу — 1,9 ТВт на конец июня). При этом необходимо понимать, что солнечные электростанции работают с перерывами и с разной эффективностью в светлое время суток. Поэтому реальная выработка в солнечной энергетике будет, очевидно, меньше. Тем не менее солнечные мощности растут впечатляющими темпами и явно продолжат опережать атомную энергетику. В отчёте показано, что атомная энергетика остаётся ниже уровней 2019 и 2021 годов. В текущем году хоть и стало на один блок АЭС больше, но количество энергоблоков всё ещё остаётся на 30 меньше, чем в 2002 году, когда был отмечен пик по одновременно действующим реакторам. За прошедший год добавилось всего 0,3 ГВт атомных мощностей, что является довольно скромным показателем. Интересно, но в стране с одним из самых больших количеством реакторов — в США — в 2024 году не подано ни одной заявки на строительство полномасштабного реактора. Заявка подана только на малый модульный реактор Билла Гейтса Natrium, который пока даже не получил лицензию от регулятора. Также от строительства новых блоков в этом году воздержались ОАЭ и Бразилия. В отчёте также говорится, что только в прошлом году в Беларуси, Китае, Словакии, Южной Корее и США было введено в эксплуатацию пять новых ядерных реакторов общей мощностью 5 ГВт, и добавляется, что этого небольшого роста было недостаточно для увеличения действующих ядерных мощностей в мире, поскольку еще пять электростанций общей мощностью 6 ГВт были закрыты в Германии, Бельгии и на Тайване. «За два десятилетия, в 2004–2023 годах, было 102 запуска и 104 закрытия, — отмечается в отчёте. — Из них 49 запусков были в Китае, где не было закрыто ни одного реактора. В результате за пределами Китая за тот же период произошло резкое чистое снижение на 51 реактор, а чистая мощность сократилась на 26,4 ГВт». Авторы отчёта также сообщают, что на конец июня в 13 странах строилось 59 атомных станций мощностью 60 ГВт, что сопоставимо с 64 проектами в 2023 году. На долю Китая приходится около 46 % от общего числа строящихся 27 проектов. «Все строящиеся реакторы, по крайней мере, в девяти из 13 стран столкнулись с задержками, часто на год, — заявили авторы отчёта. — Из 23 реакторов, задокументированных как отстающие от графика, по меньшей мере, для 10 сообщалось об увеличении задержек, а о 2 реакторах сообщалось как о первых задержках за последний год». По словам аналитиков, ключевым моментом является анализ доминирующей роли Китая и России. С декабря 2019 года и до середины 2024 года в мире было начато 35 строительных работ, 22 в Китае и 13 осуществлялись в различных странах Россией. «Больше ничего, нигде и никем, — говорит автор исследования. — Но даже в единственной стране, которая ведёт массовое строительство [реакторов], Китае, развитие ядерной энергетики сравнительно незначительно. В 2023 году Китай запустил один новый ядерный реактор, то есть плюс 1 ГВт, и более 200 ГВт только солнечной энергии. Солнечная энергия вырабатывает на 40 % больше энергии, чем ядерная, а все не гидроэнергетические возобновляемые источники энергии — в основном ветер, солнце и биомасса — вырабатывают в 4 раза больше энергии, чем ядерная». Авторы приходят к выводу, что, несмотря на распространенное мнение о том, что ядерная энергетика набирает обороты, она становится «неактуальной» на мировом рынке. «Использование солнечной энергии и накопителей может изменить правила игры для адаптации политических решений к текущим промышленным реалиям», — добавляют они. Китайские производители электромобилей выпускают слишком много новинок — большинство не окупает разработку

18.09.2024 [11:31],

Алексей Разин

По мнению аналитиков Suolei, китайским автопроизводителям сейчас приходится привлекать клиентов двумя основными способами: частым выпуском новых моделей и снижением цен на них. Данное сочетание не слишком благоприятно сказывается на экономическом положении компаний. Падающая прибыль или увеличивающиеся убытки мешают оправдать выпуск новых моделей, на разработку которых требуются средства.

Источник изображения: XPeng Как отмечает South China Morning Post, на внутренний рынок Китая в этом году должны выйти более 50 новых моделей электромобилей и подзаряжаемых от сети гибридов. Лишь немногим из них, как считают аналитики Suolei, удастся разойтись в достаточных количествах для оправдания затрат на свою разработку и производство. Изобилие новых моделей усугубляет ценовую конкуренцию между участниками рынка, а продажа их с существенными скидками чаще всего приносит убытки компаниям. В таких условиях частый выпуск новых моделей не оправдывает себя с экономической точки зрения. Тем более, что на китайском рынке и без этого полно однотипных электромобилей по привлекательным ценам, и расширять их ассортимент порой не имеет особого смысла. В этой борьбе определённо будут жертвы в виде покидающих рынок моделей и банкротящихся автопроизводителей. Высокотехнологичная продукция китайских автопроизводителей привлекает молодую аудиторию на внутреннем рынке КНР, и порой ещё на стадии предварительного приёма заказов набираются тысячи заявок, хотя фактические продажи новинки ещё не начались. Представители китайской автомобильной отрасли подчёркивают, что агрессивная ценовая политика производителей оказывает более сильное воздействие на стимулирование спроса, чем регулярный выход новых моделей электромобилей. На внутреннем рынке КНР гибриды и подзаряжаемые гибриды с июля текущего года формируют более половины в структуре продаваемых легковых транспортных средств. На примере новичка в этом сегменте, компании Xiaomi, которая начала продажи первого своего электромобиля SU7 весной текущего года, можно судить о сложностях выхода на китайский автомобильный рынок в его нынешней стадии развития. Если в 2024 году Xiaomi выпустит хотя бы 60 000 электромобилей (а сама она планирует выпустить 120 000 штук), то это всё равно приведёт к убыткам в почти $10 000 на каждый проданный SU7. Лидером местного рынка остаётся компания BYD, которая за счёт серьёзной вертикальной интеграции бизнеса имеет возможность снижать свои издержки и сохранять прибыльность даже в условиях «ценовой войны». Обновлённое в этом месяце семейство электромобилей Han оказалось как минимум на 2,4 % дешевле своих предшественников. Автогигант может себе позволить подобную гибкость ценовой политики, поскольку экономит как на масштабах производства, так и на вертикальной интеграции бизнеса. Теми же тяговыми батареями компания снабжает себя сама, а это самая дорогостоящая часть любого электромобиля. Впрочем, даже BYD страдает от наблюдаемых на китайском рынке тенденций. В первом полугодии затраты компании на разработку выросли в годовом сравнении на 41,6 %, тогда как выручка на том же интервале сравнения выросла только на 15,8 %. Норма прибыли BYD во втором квартале снизилась в годовом сравнении с 21,9 до 18,7 %. BYD и её более скромный по оборотам конкурент в лице Li Auto остаются единственными в Китае автопроизводителями, которые в текущем году работают без убытков. Покупатели не особо интересуются новыми моделями конкурентов, которые выходят на рынок в текущем году, поскольку считают, что более именитые производители смогут предложить что-то более технологичное по более низким ценам. По прогнозам Goldman Sachs, если BYD по сравнению с апрелем текущего года BYD снизит цены ещё на 7 %, то вся китайская автомобильная отрасль может оказаться убыточной. PlayStation 5 разошлась тиражом 61,7 млн — у Xbox Series S/X продажи ниже более чем в два раза

18.09.2024 [10:35],

Алексей Разин

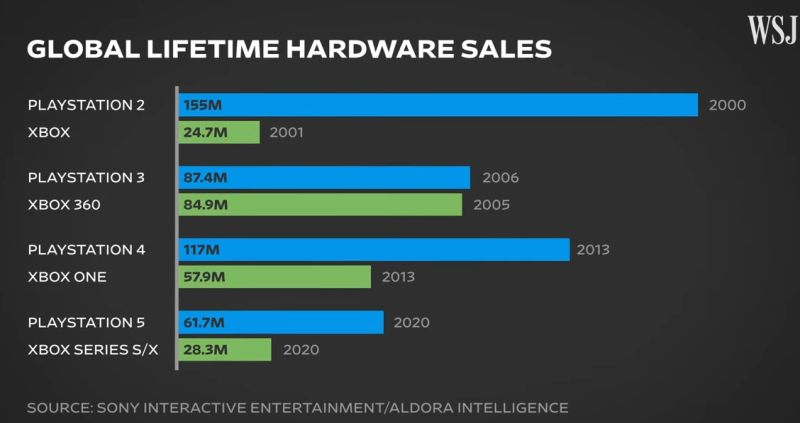

Недавний анонс игровой консоли Sony PlayStation 5 Pro даёт формальный повод подвести итоги присутствия на рынке оригинальной PS5, которая была представлена в 2020 году. По данным статистики, к июню текущего года PlayStation 5 нашла 61,7 млн покупателей, тогда как конкурирующие Microsoft Xbox Series S/X довольствуются 28,3 млн проданных экземпляров.

Источник изображения: Sony Соответствующие данные появились в видеосюжете The Wall Street Journal, посвящённом игровым консолям современности. Статистика, комбинирующая отчётность Sony и данные Aldora Intelligence, демонстрирует более чем двукратное превосходство актуального решения Sony над конкурирующей игровой платформой Microsoft. К слову, этот разрыв не всегда был таким, если обратиться к предыдущим поколения игровых консолей двух компаний. Если PlayStation 4 обходила Xbox One по популярности почти ровно в два раза с 117 млн проданных экземпляров, то PlayStation 3 со своими 87,4 млн штук лишь незначительно опередила Xbox 360.

Источник изображения: YouTube, The Wall Street Journal Впрочем, абсолютным рекордсменом остаётся Sony PlayStation 2, которая за время своего присутствия на рынке с 2000 года разошлась тиражом 155 млн штук. Представленная годом позже Microsoft Xbox первого поколения нашла только 24,7 млн покупателей за время своего жизненного цикла. Если до конца текущего года Sony удастся реализовать 15 млн консолей PlayStation 5 и PlayStation 5 Pro, то совокупный тираж поколения перевалит за 80 млн штук. Успеху консолей Sony, как отмечают авторы сюжета на канале The Wall Street Journal, в последние годы способствовало обилие эксклюзивных игр для этой платформы. Водители часто отвлекаются от дороги при использовании частичного автопилота, показало исследование

17.09.2024 [12:05],

Алексей Разин

Как известно, современные автомобили не обладают полным автопилотом, как бы Tesla не пыталась убедить нас в обратном, и самостоятельно они способны выполнять лишь часть задач, но отвлекаться от дороги водителю явно не стоит. Это не мешает пользователям такого рода систем пренебрегать правилами безопасности, как показало исследование IIHS.

Источник изображения: Mobileye Страховой институт дорожной безопасности, чья деятельность финансируется участниками американского страхового рынка, проанализировал за месяц поведение пользователей двух систем активной помощи водителю, поставляемых в транспортных средствах Tesla (Autopilot) и Volvo (Pilot Assist) соответственно. Исследователи пришли к выводу, что водители при использовании таких систем довольно быстро начинают пренебрегать правилами безопасности и формально подходить к требованиям, предъявляемым разработчиками таких систем. Например, если от водителя требуется раз в несколько секунд касаться рулевого колеса, то он будет делать это без особой концентрации на дорожной обстановке, просто чтобы усыпить бдительность контролирующей его автоматики. Водители довольно быстро адаптируются к предусмотренным разработчиками систем автопилота ограничениям, чтобы заниматься во время поездки делами, отвлекающими их от дороги. Системы, частично автоматизирующие процесс управления транспортными средствами, по мнению авторов исследования, нуждаются в более тщательной разработке условий, предотвращающих их некорректное и опасное использование. В случае с Tesla исследование подразумевало слежение за 14 пользователями, которые в общей сложности преодолели более 19 300 км с активированной системой Autopilot, на протяжении эксперимента сигнал о необходимости следить за дорогой применялся 3858 раза. В среднем водители реагировали на эти сигналы в течение трёх секунд, обычно прилагая некоторое усилие к рулевому колесу, чтобы избежать усугубления претензий со стороны автоматики. В случае с Volvo наблюдение велось за 29 водителями, которые во время работы системы частичной автоматизации вождения Pilot Assist отвлекались от дороги 30 % времени. Этот показатель авторы исследования сочли «чрезмерно высоким». Ранее опрос IIHS, проведённый среди 600 водителей, выявил излишнюю уверенность респондентов в надёжности работы автоматики в 53 % случаев, если ориентироваться на пользователей бортовых систем GM. Среди водителей машин Tesla показатель достигал 42 %, а у водителей Nissan он не превысил 12 %. Авторы исследования тогда выразили мнение, что большинство водителей плохо понимают границы безопасного применения новых технологий. Для Intel отделение производственных активов на данном этапе не имеет особого смысла

13.09.2024 [08:32],

Алексей Разин

Дать оценку предполагаемым планам Intel по отделению своих производственных мощностей от основного бизнеса компании на страницах Forbes попытался отраслевой эксперт Патрик Мурхед (Patrick Moorhead). По его мнению, делать это именно сейчас для компании большого смысла не имеет.

Источник изображения: Intel Усилия Патрика Гелсингера (Patrick Gelsinger), который сейчас возглавляет Intel, по проведению масштабной реструктуризации бизнеса компании требуют существенных финансовых ресурсов. При этом выручка Intel не только не растёт, но даже сокращается, и в ближайшие кварталы рассчитывать на выраженную положительную динамику тоже не приходится. Гелсингеру сейчас приходится исправлять ошибки предыдущего руководства Intel, которые привели к отставанию компании от конкурентов в технологической сфере. Данный разрыв влияет на характеристики выпускаемых Intel процессоров, в результате они выглядят хуже на фоне предложений конкурентов, и компания теряет рыночную долю и сокращает выручку. Разорвать этот замкнутый круг Intel сможет не ранее чем через два года, как считают эксперты. Принято считать, что на этой неделе совет директоров Intel может рассмотреть вопрос о реструктуризации бизнеса компании, и один из вариантов будет подразумевать отделение производственных мощностей компании. У этого сценария есть как положительные стороны, так и отрицательные. Например, независимому контрактному производителю конкуренты Intel будут доверять больше, поскольку сейчас они не торопятся предоставлять проектную документацию по своим продуктам, которые компания могла бы производить на своих мощностях. Фактически, если бы производственные активы Intel обрели независимость, то та же AMD могла бы легко поручить новой компании выпуск своих компонентов по технологии 18A, которую сама Intel называет передовой для всей мировой отрасли. Даже в качестве аргумента в торгах с TSMC за лучшие цены подобный фактор мог бы пойти AMD на пользу. Компания Qualcomm, являющаяся крупным разработчиком процессоров, славится своей «всеядностью» с точки зрения выбора подрядчиков по выпуску чипов, поэтому и она могла бы заинтересоваться профильными услугами Intel. Тем более, если последняя продвинется в развитии своих техпроцессов до ступени 14A. Однако и у Qualcomm могут возникать опасения по поводу защиты своих разработок от конкурирующей Intel, поэтому независимый статус производственной компании мог бы способствовать углублению их сотрудничества. Кроме того, Intel может наладить выпуск серверных чипов Maia для компании Microsoft по своей технологии 18A уже в следующем году. Пока руководство Intel упоминает в основном количество потенциальных клиентов на производственном направлении, но не спешит раскрывать их имена. В любом случае, Intel в настоящее время производит в основном чипы для собственных нужд. Против разделения Intel по данному принципу могут выступать сторонники следующих аргументов. Во-первых, капитализация производственных активов компании как таковых сейчас отрицательная. Соответственно, привлечь к убыточному бизнесу деньги инвесторов на фондовом рынке будет сложно, поэтому размещение будет частным, в ходе которого ряд крупных инвесторов выкупят свои доли в капитале выделяемой из состава Intel компании. Во-вторых, без содействия со стороны руководства Intel новой компании будет сложнее находить для себя клиентов. Чтобы повысить привлекательность контрактного бизнеса для сторонних инвесторов, Intel придётся дождаться 2027 или 2028 года, когда он начнёт приносить прибыль. До тех пор дробить бизнес по этому признаку не имеет особого смысла. Возможно, эти вопросы и будут подняты на собрании совета директоров Intel, которое должно состояться до конца текущей недели, как отмечают некоторые источники. В сложившихся условиях Intel вряд ли сможет повторить опыт AMD, которая в конце позапрошлого десятилетия рискнула отделить свои производственные активы, а GlobalFoundries превратилась в самодостаточного контрактного производителя при помощи терпеливых и богатых арабских инвесторов. Но и здесь не обошлось без компромиссов — от освоения 7-нм техпроцесса, например, GlobalFoundries была вынуждена отказаться по финансовым соображениям. Мировая полупроводниковая отрасль вырастет до $2 трлн после 2040 года, заявил глава SEMI

12.09.2024 [12:36],

Алексей Разин

Многие регионы и государства в современном мире пытаются добиться большей независимости в сфере производства полупроводниковых компонентов, но глава отраслевой ассоциации SEMI Аджит Маноча (Ajit Manocha) убеждён, что без глубокой международной кооперации промышленность не сможет развиваться. Оборота в $1 трлн в год она достигнет к началу следующего десятилетия, а на удвоение показателя уйдёт ещё десять лет после этого.

Источник изображения: GlobalFoundries Рассуждения руководителя крупной отраслевой ассоциации, которая объединяет большинство производителей чипов в мире, публикует издание Nikkei Asian Review. По мнению Аджита Маночи, создание региональных хабов по производству чипов необходимо, поскольку оно способствует повышению надёжности цепочек поставок продукции, но избавиться от необходимости глубокой международной кооперации это не позволяет. Пандемия продемонстрировала, насколько уязвимыми могут оказаться эти цепочки поставок. Дефицит чипов в автопроме мешал ему гармонично развиваться на протяжении двух лет. Сам глава ассоциации в тот период столкнулся с проблемой заменить крохотный датчик в личном холодильнике, и на ожидание поставки этой запасной части ушло три месяца. При этом он подчёркивает, что страны сильно зависят друг от друга, и среди них можно выделить пять или шесть наиболее крупных игроков. Япония поставляет специальные материалы для производства чипов, из Европы приходит оборудование, а в некоторых странах, поставляющих инертные газы, сейчас идут боевые действия, как пояснил глава ассоциации SEMI. Избавиться от этой взаимной зависимости за короткое время не удастся, по его словам. Диверсификация сфер применения чипов, по мнению Аночи, смягчает фазу падения внутри отраслевых циклов. Периоды кризиса становятся менее длинными, а их глубина уменьшается, поскольку различные ниши рынка уравновешивают друг друга. Маноча отметил, что полупроводниковой отрасли потребовалось 70 лет для достижения годового оборота в $600 млрд, но к отметке в $1 трлн она подберётся за следующие шесть или восемь лет, основными драйверами роста будут системы искусственного интеллекта и так называемый «Интернет вещей». В следующем десятилетии отрасль будет двигать вперёд сфера квантовых вычислений. К отметке в $2 трлн оборота в год она подберётся через десять лет после преодоления рубежа в $1 трлн, как считает Аджит Маноча. Уже в этом году начнётся подъём, который позволит продемонстрировать рост оборота отрасли по итогам текущего года. Глава Nvidia дал понять, что в случае необходимости компания сможет выпускать свои чипы за пределами Тайваня

12.09.2024 [05:15],

Алексей Разин

Вчера глава и основатель Nvidia Дженсен Хуанг (Jensen Huang) принял участие в технологической конференции Goldman Sachs, и его традиционно эмоциональные заявления возымели благоприятное действие на курс акций компании, который по итогам торгов вырос на 8,15 %. Помимо прочего, обсуждался вопрос зависимости Nvidia от тайваньских предприятий TSMC.

Источник изображения: Nvidia Не секрет, что усилия последней из компаний по развитию предприятий за пределами Тайваня отчасти обусловлены геополитической напряжённостью вокруг острова, который китайские власти считают частью своей территории, а потому нервозность зарубежных клиентов вынуждает TSMC строить предприятия в США, Японии и Германии. По словам Дженсена Хуанга, его компания держит при себе достаточно интеллектуальной собственности, чтобы в случае необходимости переключиться с одного производителя чипов на другого. При этом могут пострадать уровень выхода годной продукции, себестоимость и уровень быстродействия чипов, но обеспечить поставки она всё равно сможет, если это потребуется. В отношении чипов с архитектурой Blackwell глава Nvidia заявил, что они выпускаются в массовых количествах, к их поставкам компания приступит в четвёртом квартале и тогда же начнёт их масштабировать, продолжив делать это в следующем году. Спрос на чипы высок, каждый из клиентов хочет получить их первым и в больших количествах, поэтому некоторые клиенты позволяют себе некоторые эмоциональные проявления своего недовольства. Nvidia делает всё возможное, чтобы удовлетворить спрос на свои чипы. Основатель Nvidia также добавил, что участники рынка информационных технологий не имеют особого выбора, кроме как переходить на использование генеративного искусственного интеллекта. В той же Nvidia программисты более не пишут код в ручном режиме, а используют системы, которые помогают его генерировать, и это становится новой нормой в профессии. В серверном сегменте эквивалент $1 трлн центров обработки данных потребует перехода на ускорение вычислений, как отмечает глава Nvidia, а в целом искусственный интеллект начнёт заменять некоторые человеческие навыки. Например, на сборочных линиях людей начнут вытеснять роботы, а в сфере услуг по технической поддержке клиентов живых специалистов вытесняют чат-боты. Центры обработки данных будут становиться более плотными с точки зрения удельной производительности на единицу занимаемой площади. Компания готова предлагать рынку новое поколение ускорителей вычислений каждый год. Акции Nvidia после подобных заявлений руководителя компании выросли в цене на 8,15 %, показав максимальный прирост за одну сессию за шесть недель. |