|

Опрос

|

реклама

Быстрый переход

Apple верит в потенциал ИИ и собирается выпустить на 10 % больше новых iPhone, чем годом ранее

29.08.2024 [10:07],

Алексей Разин

На девятое сентября намечена презентация смартфонов Apple следующего поколения, их главной особенностью станет поддержка комплекса технологий Apple Intelligence, которые связаны с искусственным интеллектом. По неофициальным данным, на интерес покупателей к этим решениям делается определённая ставка, поэтому Apple заказывает в производство примерно на 10 % больше смартфонов, чем в прошлом году.

Источник изображения: Apple Японское издание Nikkei Asian Review по своим каналам выяснило, что поставщикам компонентов велено до конца года подготовить комплектующих для выпуска от 88 до 90 млн смартфонов Apple нового поколения. В прошлом году данный план предусматривал выпуск около 80 млн iPhone 15-го семейства. Таким образом, в текущем году компания рассчитывает на увеличение спроса примерно на 10 %. Некоторые поставщики компонентов даже признались, что получили заказы на более чем 90 млн смартфонов, но некоторое завышение заявок в целом характерно для Apple на начальном этапе, и в дальнейшем потребность корректируется в сторону снижения. На китайском рынке, который в первом квартале текущего года формировал 17 % выручки компании, у Apple не всё благополучно. Во-первых, её позиции здесь активно теснят местные производители смартфонов. Во-вторых, политическое противостояние Китая и США накладывает свои сложности на ведение бизнеса в регионе. Китайские чиновники не раз высказывали опасения по поводу информационной безопасности экосистемы Apple, и сотрудникам государственных учреждений и компаний якобы даже запретили использовать iPhone в служебных целях. Некоторые поставщики опасаются, что эти проблемы на китайском рынке приведут к снижению объёмов выпуска смартфонов Apple в ближайшие месяцы. Так или иначе, прошлый год сформировал высокую базу для сравнения, а потому по итогам 2024 года в целом объёмы продаж iPhone могут остаться на прежнем уровне. Аналитики Haitong Securities прогнозируют, что Apple сможет поставить на рынок до конца года 88 млн iPhone нового поколения, но началом нового «суперцикла» они это признать не готовы. Функции Apple Intelligence, по их мнению, в своём нынешнем виде не обеспечат существенного прорыва в текущем году. Созревание экосистемы ИИ в следующем году создаст условия для более заметного роста. HP отчиталась о росте продаж компьютеров, но слабый спрос на принтеры привёл к падению акций

29.08.2024 [08:17],

Алексей Разин

Накануне квартальный отчёт опубликовала компания HP Inc., являющаяся крупным поставщиком не только готовых компьютеров, но и устройств печати. Снижение выручки в последнем сегменте вынудило руководство HP Inc. дать не очень оптимистичный прогноз по динамике общей выручки до конца года, поэтому после этих заявлений курс акций компании снизился примерно на 3 %.

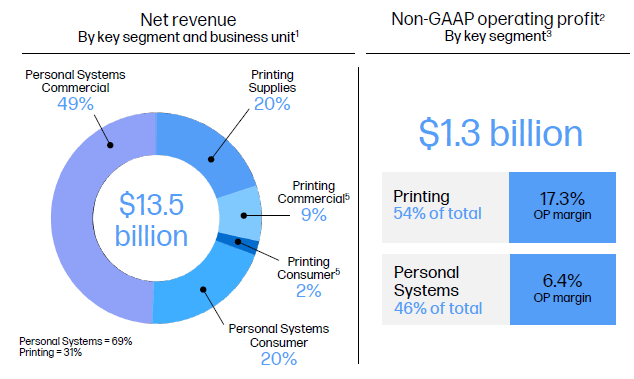

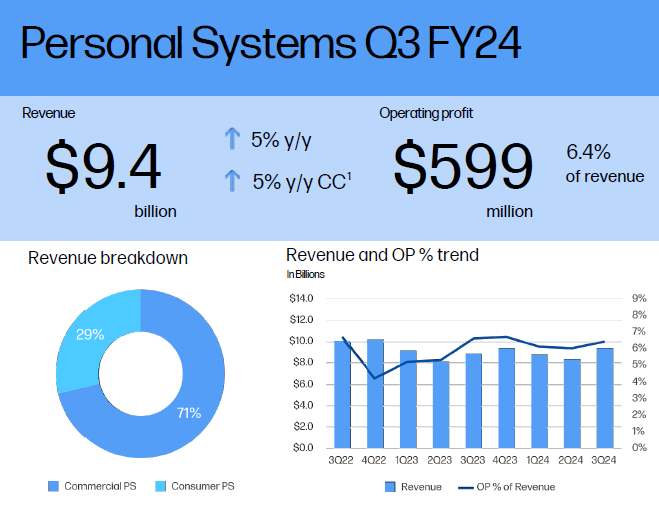

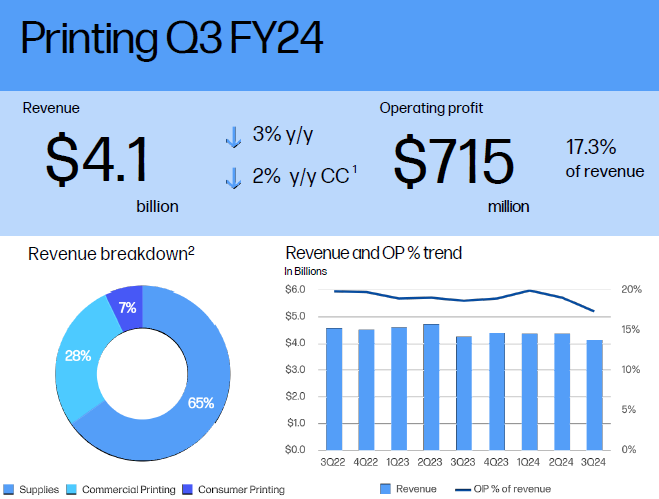

Источник изображений: HP Inc В календаре HP Inc. недавно завершился третий квартал 2024 фискального года, и в отчётном периоде её совокупная выручка разделилась между основными направлениями деятельности следующим образом: 69 % выручки обеспечило подразделение персональных систем, а на долю устройств печати пришёлся оставшийся 31 %. Непосредственно расходные материалы для устройств печати формировали 20 % выручки, на коммерческий сегмент пришлось 9 % выручки, на потребительский всего 2 %. Зато в показателях операционной прибыли направление устройств печати формировало 54 %, тогда как на персональные системы пришлись оставшиеся 46 %. Всего за квартал операционная прибыль компании составила $1,3 млрд, а выручка в годовом сравнении выросла на 2,4 % до $13,5 млрд. Персональные устройства для корпоративных клиентов формировали в прошедшем квартале 49 % всей выручки компании, на долю потребительских ПК пришлось всего 20 % выручки.  Сегмент персональных устройств в целом обеспечил рост выручки на 5 % до $9,4 млрд, она распределилась между коммерческим сектором (71 %) и потребительским (29 %). В натуральном выражении объёмы поставок персональных систем выросли на 1 %, в потребительском сегменте они сократились на 6 %, а вот в коммерческом выросли на 6 % год к году. Профильная прибыль сократилась в потребительском секторе на 1 %, а вот в коммерческом выросла на 8 %. Другими словами, бизнес HP Inc. в значительной степени зависел от продаж готовых компьютеров корпоративным клиентам. Именно рост их продаж позволил компании увеличить выручку в целом впервые за два года в годовом сравнении. Так называемые AI PC пользуются растущей популярностью, но их доля в структуре продаж HP Inc. пока слишком мала, чтобы серьёзно влиять на выручку.  В сегменте устройств печати выручка HP Inc. в минувшем квартале опустилась на 3 % до $4,1 млрд, из них 65 % было обеспечено расходными материалами, 28 % пришлись на устройства печати для коммерческого сектора, а 7 % на устройства печати для потребителей. По словам представителей компании, снижение выручки в сегменте устройств печати вызвано более медленным восстановлением рынка и ценовыми войнами с конкурентами. Норма операционной прибыли в этой сфере опустилась за год с 18,6 до 17,3 %, во многом из-за возросших расходов и снижения цен на продукцию марки. Выручка от реализации расходных материалов сократилась на 2 %, на такую же величину упала выручка от реализации устройств печати в целом, в коммерческом сегменте устройства печати принесли на 5 % меньше, чем годом ранее, а вот в потребительском выручка выросла на 2 %. В текущем квартале HP Inc. рассчитывает получить от $3,35 до $3,45 удельного дохода в пересчёте на одну акцию, это ниже заложенных в прогноз аналитиками $3,6 на акцию. Данное расхождение стало одной из причин снижения курса акций компании после публикации отчёта. Как пояснил в интервью Bloomberg генеральный директор компании Энрике Лорес (Enrique Lores), выручка от реализации устройств печати будет снижаться до конца текущего года, поскольку у компаний нет серьёзных поводов для обновления своего парка печатной техники именно сейчас. Квартальная выручка Nvidia взлетела на 122 % благодаря ИИ-чипам, но инвесторов это не впечатлило

29.08.2024 [03:58],

Алексей Разин

Долгожданный квартальный отчёт Nvidia вызвал не совсем пропорциональную реакцию инвесторов. Выручка компании в прошлом квартале увеличилась на 122 % до $30 млрд, превзойдя ожидания, прогноз на текущий квартал тоже оказался выше уровня, обсуждаемого инвесторами, но акции эмитента после закрытия торгов начали падать почти на 7 %.

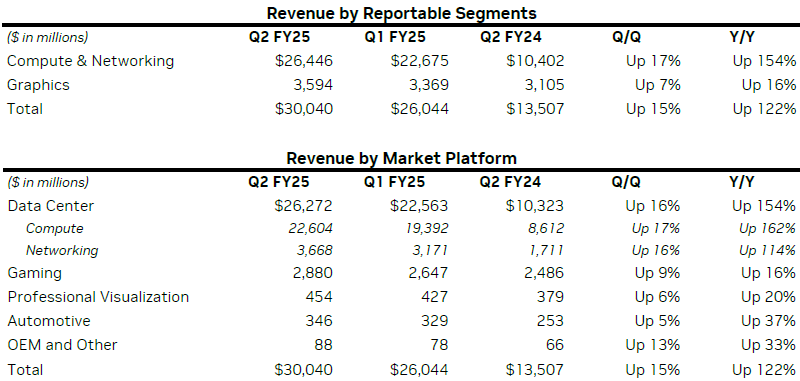

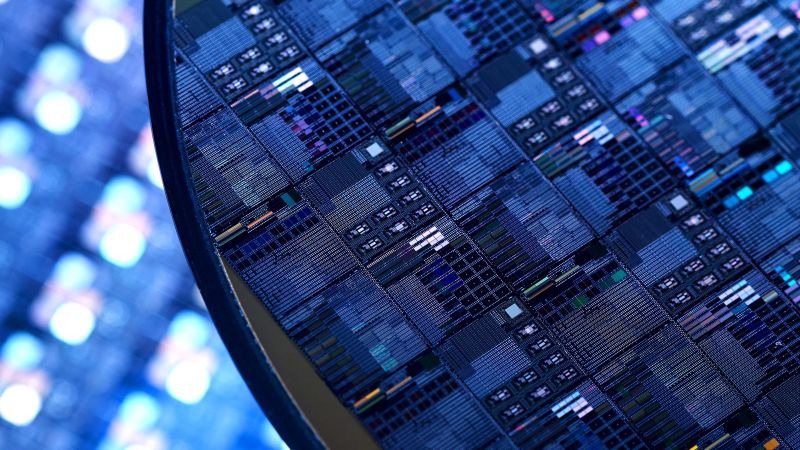

Источник изображений: Nvidia Как уточняет CNBC, в минувшем квартале Nvidia выручила $30,04 млрд против ожидаемых $28,7 млрд, а в текущем рассчитывает выручить $32,5 млрд вместо упоминаемых в прогнозе инвесторов $31,7 млрд. Если собственные ожидания Nvidia на текущий квартал оправдаются, то выручка вырастет на 80 % в годовом сравнении. В минувшем квартале выручка компании увеличилась на 122 % год к году, тогда как на протяжении трёх предыдущих кварталов она увеличивалась более чем на 200 %. По сути, в замедлении темпов роста выручки и кроется причина снижения курса акций компании после публикации отчётности. Чистая прибыль компании по итогам второго квартала более чем удвоилась до $16,6 млрд в годовом сравнении, операционная прибыль увеличилась на 174 % до $18,6 млрд, но при этом на 48 % выросли и операционные расходы. Норма прибыли Nvidia последовательно сократилась с 78,4 до 75,1 %, но выросла на пять процентных пунктов год к году. По итогам всего года компания рассчитывает сохранить норму прибыл на уровне от 74 до 76 %, тогда как аналитики рассчитывают на среднее значение около 76,4 %. В начале октября Nvidia выплатит дивиденды из расчёта $0,01 на одну акцию, а ещё она объявила о запуске программы обратного выкупа акций на общую сумму $50 млрд. Даже такие приятные для акционеров новости, заметим, не материализовались в рост курса акций эмитента.  В сегменте центров обработки данных, который в минувшем квартале определял 87,6 % всей выручки компании, Nvidia получила $26,3 млрд. Её выручка на этом направлении увеличилась на 154 % в годовом сравнении, превзойдя ожидания аналитиков. Впрочем, даже в серверном сегменте выручка Nvidia не была однородной. Из указанной суммы примерно $3,7 млрд пришлись на выручку от реализации телекоммуникационных решений, что на 114 % больше итогов аналогичного периода прошлого года. Провайдеры облачных услуг обеспечили 45 % выручки Nvidia в серверном сегменте по итогам второго квартала. Непосредственно вычислительные компоненты для серверного применения прибавили в выручке 162 % до $22,6 млрд. Финансовый директор Колетт Кресс (Colette Kress) особо подчеркнула, что в четвёртом фискальном квартале, который завершается в январе следующего года, компания успеет выручить несколько миллиардов долларов от поставок ускорителей поколения Blackwell. Основатель компании Дженсен Хуанг (Jensen Huang) признал, что ей пришлось внести «изменения в маску» ради устранения дефекта дизайна и повышения уровня выхода годной продукции, но функциональных изменений не потребовалось. Он добавил, что говоря о начале производства ускорителей Blackwell в четвёртом квартале, он имел фактическую отгрузку продукции, а не подготовку к ней. Представители Nvidia попутно признались, что спрос на ускорители Hopper растёт в текущем полугодии. На игровом направлении выручка Nvidia в прошлом квартале выросла на 16 % до $2,9 млрд, превзойдя ожидания рынка почти на $200 млн. Выросли объёмы поставок как игровых видеокарт для ПК, так и компонентов для игровых консолей. Напомним, что Nvidia снабжает своими чипами консоли Nintendo Switch. В сегменте решений для профессиональной визуализации выручка компании выросла на 20 % до $454 млн. В автомобильном сегменте выручка увеличилась сразу на 37 % до $346 млн. Впрочем, в эту сумму вошли и средства, вырученные от поставок компонентов для робототехнической продукции. В текущем квартале Nvidia рассчитывает выручить в среднем около $32,5 млрд, удержать норму прибыли в диапазоне от 74,4 до 75 %, в зависимости от методики расчёта. Операционные расходы в третьем квартале должны составить $3,0 или $4,3 млрд, в зависимости от методики расчёта, по итогам всего года они вырастут более чем на 40 %. Продажи японского оборудования для выпуска чипов достигли рекордных $17,2 млрд

28.08.2024 [15:16],

Алексей Разин

В полупроводниковом сегменте для японских производителей оборудования до этого самым «урожайным» считался 2022 год, поскольку пандемия и дефицит полупроводниковых автокомпонентов стимулировали развитие отрасли, но итоги первых семи месяцев текущего года показывают, что страна вышла на новый рекорд в размере $17,2 млрд, вырученных от поставок оборудования для выпуска чипов.

Источник изображения: Tokyo Electron Во-первых, эта сумма на 16,7 % превышает прошлогоднюю. Во-вторых, она превышает предыдущий максимум, достигнутый в 2022 году. В июле текущего года, как отмечает TrendForce со ссылкой на японскую отраслевую ассоциацию SEAJ, выручка местных поставщиков оборудования для производства чипов выросла примерно на 24 % относительно аналогичного месяца прошлого года, до $2,4 млрд. Рост выручки наблюдается уже семь месяцев подряд, и он превышает в численном выражении 10 % уже четыре месяца подряд. На протяжении девяти месяцев выручка от реализации оборудования для выпуска чипов японского происхождения превышает $2 млрд. Последовательно выручка в июле увеличилась на 1,2 %. Статистика отдельных японских компаний тоже подтверждает общую тенденцию. По мнению Tokyo Electron, высокий спрос на чипы для систем искусственного интеллекта будет способствовать росту рынка оборудования для их производства более чем на 5 % до суммы свыше $100 млрд. Международная ассоциация SEMI ожидает, что по итогам текущего года выручка от продажи оборудования для выпуска чипов увеличится на 3,4 % до $109 млрд. Realme намерена отгрузить 100 млн смартфонов с ИИ за три года и войти в тройку крупнейших поставщиков в Европе

28.08.2024 [13:58],

Алексей Разин

Зародившаяся в 2018 году под крылом Oppo марка Realme с 2019 года выступает как самостоятельный игрок, и к ноябрю прошлого года ей удалось поставить на мировой рынок 200 млн смартфонов. В последующие три года она рассчитывает отгрузить 100 млн смартфонов с поддержкой ИИ, а на европейском рынке войти в тройку крупнейших игроков. Она уже сейчас занимает четвёртое место, так что это будет не так сложно.

Источник изображения: Realme Как признался в интервью South China Morning Post генеральный директор Realme Скай Ли (Sky Li), за ближайшие три года компания рассчитывает поставить на рынок 100 млн смартфонов с функциями искусственного интеллекта, стремясь повысить популярность таких устройств среди молодой аудитории. Одновременно Realme рассчитывает сделать такие смартфоны более доступными. Постепенно функции ИИ перестанут быть атрибутами только самых дорогих смартфонов и появятся в устройствах более демократичных ценовых категорий. «2024 год служит пунктом отправления для ИИ-смартфонов, сам по себе ИИ является возможностью для отрасли по выпуску смартфонов, которая позволит переопределить будущее и непрерывно продвигать инновации», — заявил Скай Ли, добавив, что для Realme ИИ является шансом, который нельзя упускать, поскольку эта сфера «станет новым полем битвы, полным вызовов». Среди региональных рынков, помимо китайского, для Realme особое значение имеет европейский. В первом квартале компания уже заняла на нём четвёртое место по количеству проданных смартфонов, за последующие три года она рассчитывает попасть в тройку лидеров. В первом квартале текущего года Realme контролировала 4 % европейского рынка смартфонов. На рынке Китая компания рассчитывает при помощи функций ИИ удвоить объёмы продаж смартфонов к 2026 году. Если на мировом рынке доля смартфонов с поддержкой ИИ, по прогнозам Canalys, по итогам текущего года достигнет 9 %, то в Китае она вырастет до 12 %. Продажи смартфонов растут активнее, чем ожидалось — поставки по итогам года вырастут на 5,8 %

28.08.2024 [11:11],

Алексей Разин

Специалисты IDC разглядели в текущей динамике рынка смартфонов предпосылки для его более активного роста по итогам 2024 года. Теперь они ожидают, что объёмы поставок смартфонов в этом году вырастут на 5,8 % до 1,23 млрд штук, вместо прогнозируемых прежде 4 % прироста. Улучшению прогноза способствовали позитивные итоги первого полугодия.

Источник изображения: Apple По данным аналитиков IDC, в первом квартале текущего года объёмы поставок смартфонов выросли на 12 %, а во втором — на 9 %. В странах с растущей экономикой пользуются высокой популярностью смартфоны под управлением Android начального ценового уровня. На рынках с сильной экономикой больше интереса у потребителей вызывают дорогие модели смартфонов, предлагающие функции искусственного интеллекта. Китайский рынок смартфонов также демонстрирует положительную динамику спроса. Если смартфоны под управлением Android в этом году нарастят объёмы продаж на 7,1 %, то конкурирующие Apple iPhone в штучном выражении прибавят только 0,8 %, как считают аналитики IDC. Продукции Apple в этом случае мешают не только конкуренты на китайском рынке, но и эффект высокой базы, сформированный годом ранее. Не исключено, что успешный дебют функций генеративного искусственного интеллекта Apple Intelligence вместе с выходом семейства iPhone 16 обеспечит продукции Apple более высокую динамику спроса в текущем полугодии. В 2025 году данный фактор уже обеспечит смартфонам Apple возможность нарастить объёмы поставок на 4 %. В целом, смартфоны с функциями генеративного ИИ в текущем году нарастят объёмы продаж сразу на 344 % и захватят 18 % рынка, как считают аналитики IDC. С другой стороны, распространение таких устройств будет сдерживаться их высокой стоимостью, поскольку флагманские модели в этом случае могут оказаться в два раза более простых предшественников. Ранее IDC прогнозировала достижение смартфонами с функциями ИИ доли в 19 % по итогам текущего года. Соответственно, в этом отношении прогноз сменился на более пессимистичный. Каждый потраченный на ускорители Nvidia доллар способен обернуться десятью долларами отдачи

26.08.2024 [04:53],

Алексей Разин

Выручка Nvidia во втором квартале, по мнению большинства аналитиков, превысит $28,6 млрд, что будет соответствовать удвоению в годовом сравнении. Операционная прибыль при этом вырастет до $18,7 млрд, и в целом грядущий квартальный отчёт компании будет одним из самых важных для всего технологического сектора за несколько лет.

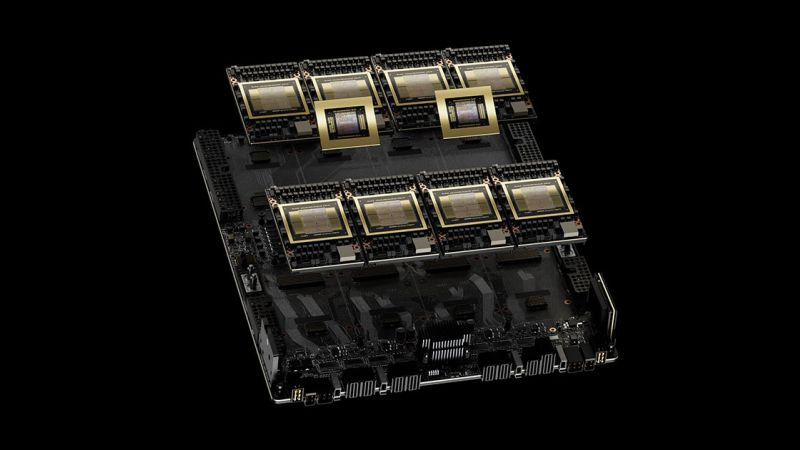

Источник изображения: Nvidia Эксперты Wedbush Securities вообще считают, что на каждый вложенный в GPU марки Nvidia доллар финансовая отдача может измеряться суммой от $8 до $10. Подчеркнём, что подобные оценки, но уже в привязке к интервалу в четыре года, ранее приводил вице-президент Nvidia Иэн Бак (Ian Buck). По его мнению, каждый вложенный в ускорители Nvidia доллар способен через четыре года принести пять долларов. В случае с прогнозом Wedbush временной интервал инвестиций не уточняется. Определённое значение для инвесторов в день выхода квартальной отчётности будет иметь и прогноз руководства на третий квартал. Многие аналитики обеспокоены способностью широко обсуждаемой задержки с выходом некоторых ускорителей поколения Blackwell негативно повлиять на динамику изменения выручки Nvidia в текущем полугодии. Представители Bloomberg ожидают, что в серверном сегменте компания во втором квартале могла выручить $24,9 млрд, и к последнему кварталу текущего фискального года эта выручка вырастет до $30,9 млрд. В совокупности это позволит Nvidia по итогам года только в серверном сегменте выручить более $100 млрд. Это в два с лишним раза больше, чем прошлогодние $47,5 млрд. По итогам этого года поставки ноутбуков вырастут на 3,7 %, но спрос сосредоточится в начальном ценовом сегменте

23.08.2024 [07:42],

Алексей Разин

Рынок ПК, на котором уже давно доминируют именно ноутбуки, до сих пор не в полной мере оправился от последствий пандемии, которая вызвала затоваривание и снижение спроса, но эксперты TrendForce считают, что мировые объёмы поставок ноутбуков по итогам текущего года всё же вырастут на 3,7 % относительно прошлого до 173,65 млн штук.

Источник изображения: Lenovo При этом спрос на новые устройства данного типа будет сконцентрирован преимущественно в начальном ценовом диапазоне и в сегменте образовательных услуг. Производители ноутбуков возлагают надежды на оживление спроса, делая ставку преимущественно на флагманские модели с функцией ускорения работы систем искусственного интеллекта, но высокая стоимость новинок в условиях макроэкономической неопределённости отталкивает многих покупателей. Лишь в следующем году, как считают эксперты TrendForce, спрос на ноутбуки с ИИ со стороны корпоративных покупателей позволит поднять объёмы поставок на 5 % по сравнению с текущим годом. В части диверсификации географии производства ноутбуков также происходят важные перемены. Контрактные производители ноутбуков стараются перенести их сборку из Китая во Вьетнам и Таиланд, пытается привлечь производителей Индия. В текущем году доля Вьетнама на мировом рынке услуг по контрактному производству ноутбуков вырастет до 6 %, как считают авторы прогноза. Dell и Apple станут наиболее активными игроками на этом направлении миграции. Усилия обслуживающих заказы HP Inc. тайваньских компаний Quanta и Inventec по переносу производства ноутбуков в Таиланд позволят последней из стран достаточно быстро увеличить свою долю на рынке этих услуг до 2,3 %. Если в прошлом году за пределами Китая выпускалось только 7,2 % ноутбуков, то по итогам текущего показатель вырастет до 12,4 %. Так или иначе, ни один из других регионов планеты пока не может похвастать столь крупными мощностями по выпуску ноутбуков и развитой сетью поставщиков компонентов. Умение конечных поставщиков ноутбуков быстро подстраиваться под меняющуюся конъюнктуру будет во многом определять их рыночный успех в ближайшие годы. Китайские производители чипов импортировали с начала года оборудования на рекордные $26 млрд

22.08.2024 [14:19],

Алексей Разин

Данные независимых исследований показывают, что Китай в последнее время лидирует по объёмам закупки оборудования для производства чипов. Официальная статистика государственных органов этой тенденции тоже не противоречит. По её данным, за первые семь месяцев текущего года в страну было ввезено оборудования для выпуска чипов на рекордные $26 млрд.

Источник изображения: SMIC Данный показатель, как отмечает Bloomberg, превосходит предыдущий максимум, который наблюдался на фоне высокого спроса на чипы в 2021 году. Теперь спрос на оборудование для производства чипов растёт в Китае преимущественно в силу геополитических факторов. Во-первых, местные производители опасаются дальнейшего ужесточения санкций США, Японии и Нидерландов, которые являются основными поставщиками оборудования для выпуска полупроводниковых компонентов. Во-вторых, Китай стремится добиться определённого суверенитета в производстве чипов, и для достижения этой цели тоже требуется дополнительное оборудование. Если за первые семь месяцев 2021 года в Китай было ввезено оборудования для выпуска чипов на общую сумму $23,8 млрд, то по итогам всего года она достигла $41 млрд. Прошлогодний импорт такого оборудования в денежном выражении лишь немного уступил результату 2021 года, ограничившись суммой $39,6 млрд. За один только июль этого года экспорт оборудования из Нидерландов в Китай превысил $2 млрд, и это случилось всего лишь второй раз за всё время наблюдения. Компания ASML во втором квартале половину всей выручки получила от поставок оборудования в Китай, и её локальная выручка выросла на 21 %. По оценкам отраслевой ассоциации SEMI от июня этого года, в 2025 году китайские производители чипов увеличат свои мощности по обработке кремниевых пластин на 14 % до 10,1 млн штук в месяц, а в этом показатель вырастет на 15 %. В следующем году, таким образом, в Китае будет обрабатываться треть всех кремниевых пластин, используемых для выпуска чипов в мире. Xiaomi продаёт электромобили себе в убыток — на каждом она теряет более $9200

22.08.2024 [12:31],

Алексей Разин

Китайский производитель электроники Xiaomi на днях впервые опубликовал финансовую статистику за квартал с учётом электромобилей, которые начал поставлять в конце марта. Более глубокий анализ отчётности позволил выявить, что на каждом проданном электромобиле SU7 компания Xiaomi в прошлом квартале теряла по $9237. Глава и основатель Лэй Цзюнь (Lei Jun) не очень смущён этим обстоятельством и находит разумные оправдания.

Источник изображения: 3DNews В минувшем квартале Xiaomi поставила своим клиентам 27 307 электромобилей SU7. Как уже отмечалось вчера, совокупная выручка от их реализации в размере $870 млн позволяет определить, что каждая машина в среднем продавалась более чем за $32 000. Это явно ниже себестоимости, поскольку приведённые South China Morning Post данные гласят о получении Xiaomi чистых убытков от производства и реализации электромобилей в размере $252 млн. Соответственно, каждый проданный компанией Xiaomi электромобиль SU7 во втором квартале приносил ей убытки более $9200. Это не так много, как у Ford Motor, которая уже теряет по $100 000 на каждом продаваемом электромобиле, но подобная экономика в целом типична для современной автомобильной отрасли. Основатель Xiaomi Лэй Цзюнь (Lei Jun), который намерен в развитие профильного бизнеса компании вложить около $10 млрд, явно был готов к подобной статистике, а потому хладнокровно объяснил причины возникновения убытков на этом направлении деятельности: «Наш бизнес по выпуску электромобилей остаётся довольно скромным по своим размерам, тогда как автопроизводство является той отраслью, которая демонстрирует эффект экономии на масштабах производства». Кроме того, компания понесла высокие затраты на разработку своего первого электромобиля, и эти расходы пока сложно компенсировать за счёт проданного ограниченного количества машин. В этом квартале выручка от поставок интегральных микросхем может превысить рекордный уровень 2021 года

22.08.2024 [08:55],

Алексей Разин

Эксперты SEMI и TechInsights в рамках совместного отчёта дали понять, что наметившийся подъём спроса на полупроводниковые компоненты во втором квартале является лишь началом тенденции, которая по итогам третьего квартала поможет рынку интегральных микросхем превысить уровни выручки 2021 года, которые были рекордными на фоне пандемии. Сейчас рынок движет вверх так называемый бум искусственного интеллекта.

Источник изображения: SK hynix Формально, по итогам первого полугодия выручка от реализации электронных компонентов в целом в годовом сравнении сократилась на 0,8 %, поскольку на результат повлияли сезонные факторы и более низкий спрос в потребительском секторе. В третьем квартале текущего года, как сообщают авторы исследования, объёмы продаж электронных компонентов должны вырасти на в денежном выражении на 4 % год к году и на 9 % последовательно. Конкретно в сегменте интегральных микросхем выручка по итогам второго квартала выросла на 27 % в годовом сравнении, а в текущем она может вырасти на все 29 %, как ожидают эксперты. Это позволит ей выйти на рекордные уровни, которые окажутся выше предыдущего максимума, наблюдавшегося в разгар пандемии в 2021 году. В настоящий момент спросом движет потребность участников рынка в компонентах для систем искусственного интеллекта. Объёмы складских запасов по итогам первого полугодия сократились на 2,6 %, что также говорит об оживлении рынка. Производственные мощности по обработке кремниевых пластин тоже расширяются, по итогам второго квартала они достигли 40,5 млн пластин типоразмера 300 мм за трёхмесячный период. В текущем квартале они увеличатся ещё на 1,6 %, если сбудется прогноз SEMI и TechInsights. В сегменте контрактного производства и логических микросхем мощности по обработке пластин выросли во втором квартале на 2 %, а в текущем они могут увеличиться на 1,9 %. Сегмент производства памяти также наращивает мощности, во втором квартале он прибавил 0,7 %, а в третьем добавит 1,1 %, во многом за счёт высокого спроса на микросхемы HBM. Лидером по темпам расширения производства оказался Китай, хотя степень загрузки местных предприятий далека от оптимальной, что негативно сказывается на себестоимости производства продукции. Капитальные затраты в полупроводниковой отрасли по итогам первого полугодия сократились на умеренные 9,8 %. В третьем квартале тенденция должна смениться на положительную, поскольку в целом капитальные затраты отрасли последовательно вырастут на 16 %, а за пределами сегмента по выпуску памяти они увеличатся на 6 % квартал к кварталу. Другими словами, именно производители памяти будут в этом квартале больше остальных тратить деньги на расширение своих мощностей. Акциям Nvidia осталось вырасти в цене на 6,1 %, чтобы вернуться к рекордной капитализации

22.08.2024 [05:58],

Алексей Разин

Неделя отделяет нас от публикации компанией Nvidia квартального отчёта, и со второй недели августа акции компании возобновили рост после некоторой коррекции в его начале. Фактически, сейчас от исторического максимума их отделяют примерно 6,1 %, и при отсутствии негативно влияющих на котировки факторов они вполне могут его обновить на следующей неделе.

Источник изображения: Nvidia Главным катализатором движения курса акций Nvidia, конечно, должна стать квартальная отчётность. По данным Barron’s, аналитики в среднем рассчитывают на получение компанией выручки в размере $28,65 млрд по итогам прошлого квартала, а также ориентируются на прогноз в размере $31,5 млрд по выручке текущего квартала. Дальнейшее движение курса акций компании будет во многом зависеть от того, сможет ли она перекрыть обе величины на своей квартальной отчётной конференции. С начала года акции Nvidia успели вырасти в цене почти на 160 %. От локального минимума в начале августа они поднялись на 30 %. Основная часть клиентов и партнёров Nvidia, как поясняет Bloomberg, о своих квартальных результатах уже отчиталась. Те из них, которые сообща формируют более 40 % выручки компании, подчеркнули свою готовность тратить на развитие систем искусственного интеллекта серьёзные средства. По мнению аналитиков Allspring Global Investments, корпорации такого масштаба имеют практически неограниченный бюджет, если речь идёт об угрозе их конкурентному положению. Участники рынка оценивают ёмкость сегмента инфраструктурных решений для ИИ в солидные $6 трлн. Представители UBS также считают, что капитальные затраты корпораций в следующем году могут вырасти на 25 %, и заметная их часть будет направлена на финансирование центров обработки данных. ИИ-приложение Anthropic Claude для iOS и Android принесло разработчикам более $1 млн выручки

22.08.2024 [04:32],

Владимир Фетисов

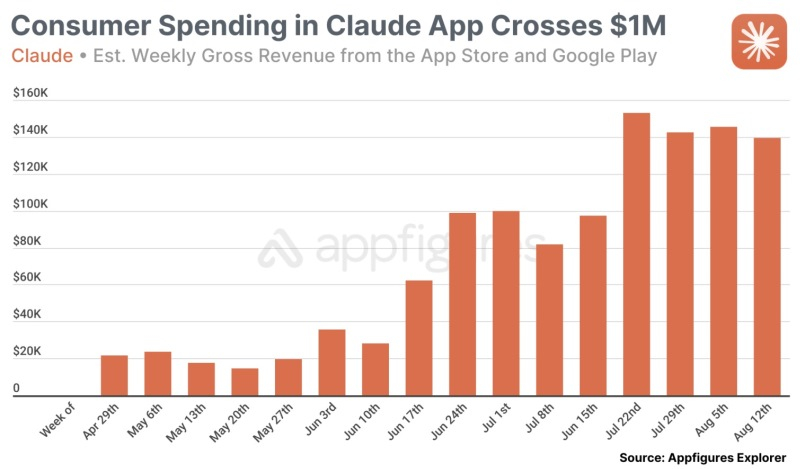

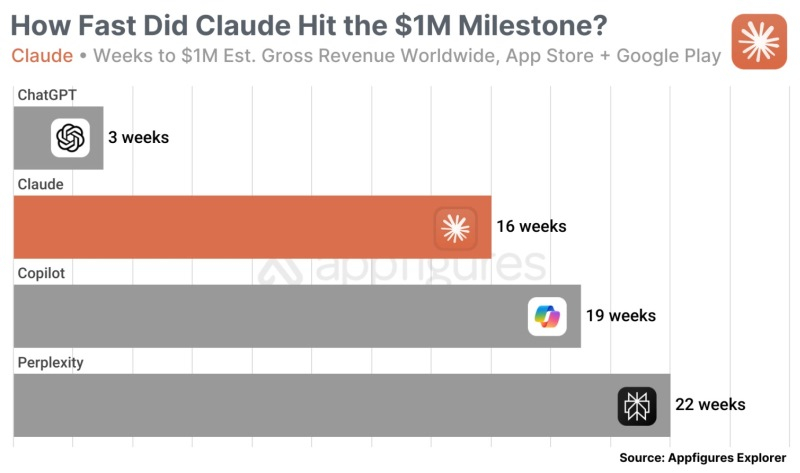

На это ушло 16 недель, но ИИ-приложение Claude компании Anthropic преодолело важный рубеж — оно перешагнуло отметку в $1 млн выручки от мобильных приложений для iOS и Android. По данным компании Appfigures, занимающейся анализом мобильных приложений, почти половину выручки Claude принесли пользователи из США.

Источник изображения: Anthropic Несмотря на важное достижение, Claude по-прежнему находится далеко позади главного конкурента в лице ChatGPT. Приложение компании OpenAI для платформы iOS занимает первое место по общему количеству загрузок и 26-е по объёму полученной выручки в США. В это же время Claude находится на 95-м месте в категории «Продуктивность» по количеству загрузок и на 68-м по выручке в той же категории.

Источник изображения: Appfigures Ранее в этом году СМИ писали, что мобильное приложение Claude за первую неделю своего существования на рынке получило слабый отклик — пользователи по всему миру скачали его 157 тыс. раз. Для сравнения, приложение ChatGPT за первые пять дней после запуска в США только на iOS было скачано 480 тыс. раз. По данным Appfigures, лучшим результатом Claude в США было 55-е место в рейтинге бесплатных приложений для iOS, чего удалось добиться через несколько дней после запуска. Несмотря на это, разработчикам Claude удалось получить первый миллион выручки быстрее, чем другим конкурентам, продвигающим ИИ-приложения. Несмотря на то, что Claude значительно отстаёт от ChatGPT, которому потребовалось всего три недели для достижения отметки в $1 млн выручки, он обогнал Microsoft Copilot и Perplexity, которые добились аналогичного результата через 19 и 22 недели после запуска соответственно.

Источник изображения: Appfigures Крупнейшим рынком для Claude по количеству загрузок является США с долей 32,5 %. Следом идут рынки Индии (9,6 %), Японии (6,8 %), Великобритании (5,1 %) и Германии (3,2 %). В совокупности на эти пять рынков приходится 57,2 % установок мобильных приложений Claude. В плане монетизации Claude ситуация выглядит похожим образом. Наибольший доход приносит рынок США (48,4 %). Далее идут рынки Японии (6,7 %), Германии (4,3 %), Великобритании (4,3 %) и Южной Кореи (2,8 %). Совокупно на эти страны приходится 66,8 % выручки мобильных приложений Claude. Ford теряет по $100 000 на каждом выпущенном электромобиле

21.08.2024 [16:50],

Алексей Разин

В первой половине президентского срока Джозефа Байдена (Joseph Biden), который обещал гражданам США побороть инфляцию за счёт субсидий на покупку электромобилей, компания Ford Motor с воодушевлением принялась переводить на электротягу ассортимент своей продукции. Теперь же, по слухам, она теряет по $100 000 на каждом выпущенном электромобиле.

Источник изображения: Ford Motor Об этом сообщило агентство Bloomberg со ссылкой на собственные анонимные источники. По их данным, в первом квартале прошлого года Ford несла убытки в размере $50 000 за каждый выпущенный электромобиль, а через год они удвоились до $100 000. Если так дела пойдут дальше, прогнозирует Bloomberg, то по итогам текущего года убытки от выпуска электромобилей почти полностью нивелируют прибыль от выпуска машин Ford с ДВС. Во время апрельской встречи с аналитиками руководство Ford пояснило, что компания не успевает снижать затраты пропорционально падению цен на электромобили. При этом компания обещала сделать всё возможное для максимального сокращения затрат в бизнесе по выпуску электромобилей по итогам текущего года. В качестве одного из вариантов выхода из кризиса предлагается выпуск доступных электромобилей небольшого размера в ценовом диапазоне от $25 000, которые выйдут на рынок в 2026 году и смогут обеспечить прибыль от своей реализации уже на второй год продаж. Руководство Ford стремится вывести электромобильное подразделение компании на самоокупаемость, чтобы не зависеть от классического бизнеса по выпуску машин с ДВС. Как сообщает Bloomberg, компания Ford сокращает закупку тяговых батарей у своих поставщиков, к числу которых относятся SK On и LG Energy Solution, а также китайская CATL. В сегменте выпуска электромобилей Ford ожидает столкнуться по итогам года с убытками в размере $5,5 млрд, но стремится сократить профильные расходы на $12 млрд. В результате новые модели электромобилей будут выходить реже, будут снижены темпы строительства новых предприятий, компании также придётся снижать цены на свою продукцию в этом сегменте. Представители трёх упомянутых поставщиков батарей заявили Bloomberg, что их контракты с Ford продолжают выполняться, хотя и не стали комментировать возможные изменения их условий. Китайский производитель электромобилей XPeng нарастил продажи на 60 %, но убытков избежать не удалось

21.08.2024 [14:41],

Алексей Разин

Многие молодые китайские производители электромобилей оказались заложниками ценовых войн, которые развернулись на рынке ещё в прошлом году. Между тем, ситуация начала выправляться в этом, как демонстрирует квартальная отчётность компании XPeng, которая увеличила выручку на 60 % и уже четвёртый квартал подряд сохраняет положительную динамику нормы прибыли.

Источник изображения: XPeng В любом случае, как поясняет South China Morning Post, по итогам второго квартала XPeng всё равно получила чистые убытки в размере $179,2 млн, но их величина хотя бы последовательно сократилась на 6,6 %, а в годовом сравнении так и вовсе на 54 %. Более того, в этом отношении компания выступила лучше ожиданий аналитиков. Выручка компании выросла на 60 % год к году до $1,1 млрд, а также на 24 % в последовательном сравнении. Норма прибыли компании растёт уже четыре квартала подряд, в прошлом она достигла солидных для отрасли 14 %. Впрочем, непосредственно в сфере производства электромобилей норма прибыли XPeng во втором квартале не превысила 6,4 %. Конкретно реализация электромобилей принесла компании в прошлом квартале $956 млн выручки, что на 54 % больше итогов аналогичного периода прошлого года, и на 23 % больше, чем в первом квартале текущего года. Выручку преимущественно удалось увеличить за счёт роста объёмов поставок электромобилей, как пояснило руководство XPeng. За второй квартал компания отгрузила 30 207 машин, что на 30 % больше прошлогоднего результата. Примечательно, что в текущем квартале XPeng рассчитывает последовательно увеличить поставки электромобилей чуть ли не в полтора раза до 45 000 машин, если брать по верхней границе диапазона. Пессимистичный сценарий подразумевает отгрузку 41 000 электромобилей по итогам текущего квартала, величина прироста в годовом сравнении будет колебаться от 2,5 до 12,5 %. Выручка компании в третьем квартале может вырасти на 14,9 % в годовом сравнении до $1,37 млрд, как считает руководство. К концу июля компания смогла запустить работу своей системы автопилота X NGP на территории всего Китая, став первым автопроизводителем, которому удалось обеспечить подобный охват. |