|

Опрос

|

реклама

Быстрый переход

Выручка TSMC последовательно просела в феврале, но с начала года выросла на 9,4 %

08.03.2024 [10:14],

Алексей Разин

В прошлом месяце тайваньской компании TSMC удалось выручить около $5,8 млрд в пересчёте по текущем курсу, последовательно её выручка сократилась относительно января на 15,8 %, но год к году увеличилась на 11,3 %. За два месяца текущего года выручка компании увеличилась на 9,4 % в годовом сравнении до $12,6 млрд.

Источник изображения: TSMC Последовательное снижение выручки TSMC в феврале может носить не только сезонный характер (в Китае отмечался Новый год по лунному календарю), но и конъюнктурный. Как стало известно недавно, продажи iPhone в Китае в этом году просели на 24 %, а Apple по итогам прошлого года формировала 25 % выручки TSMC. Кто является вторым по величине клиентом компании, TSMC не раскрывает, упоминая лишь о его способности формировать до 11 % выручки. Помимо NVIDIA, на это звание может претендовать и AMD, поскольку она располагает обширным ассортиментом продукции, заказываемой в производство TSMC. Принято считать, что в годовом сравнении росту выручки TSMC способствует именно бум систем искусственного интеллекта, главным бенефициаром которого остаётся NVIDIA. В прошлом году выручка TSMC упала на 4,5 %, но в этом году она может вырасти на 20 %, если ожидания руководства и сторонних аналитиков оправдаются. Статистика первых двух месяцев года позволяет рассчитывать на реализацию этого сценария. Акции TSMC на волне ИИ-бума достигли максимума за 30 лет

04.03.2024 [13:18],

Алексей Разин

Публикация квартального отчёта NVIDIA в прошлом месяце породила новую волну интереса к акциям компаний, задействованных в процессе выпуска ускорителей вычислений, на которых строятся востребованные рынком системы искусственного интеллекта. Эту неделю акции TSMC начали ростом на 5,2 % до максимального с 1994 года уровня.

Источник изображения: TSMC Если учесть, что в 1994 году акции TSMC впервые вышли на фондовый рынок, то можно утверждать о достижении ими сейчас исторического максимума в 725 новых тайваньских долларов за штуку. С начала сессии курс акций TSMC вырос в понедельник на 5,2 %. Это приблизило капитализацию компании к $600 млрд, и теперь она имеет все шансы вернуться в десятку самых дорогих в мире. Напомним, что бум искусственного интеллекта способствовал тому, что ещё в конце февраля NVIDIA стала третьей в США и четвёртой в мире по величине капитализации компанией, преодолев отметку в $2 трлн буквально накануне. Акции компании TSMC с начала года укрепились в цене на 22 %. С ценными бумагами NVIDIA в динамике они поспорить не могут, но акции TSMC закономерно дорожают, поскольку последняя выпускает для первой чипы ускорителей вычислений. Капитализация NVIDIA впервые закрепилась на отметке более $2 трлн

02.03.2024 [07:15],

Алексей Разин

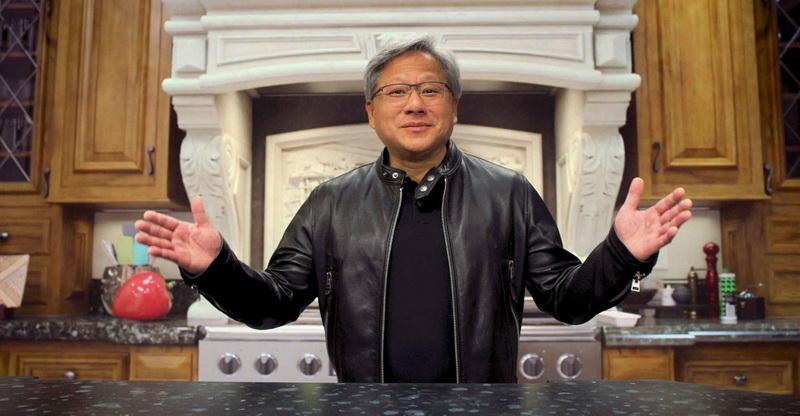

Рекорд, установленный акциями NVIDIA неделю назад, не был долговременным, поскольку капитализация компании не смогла удержаться на отметке $2 трлн до конца торговой сессии, но это произошло в минувшую пятницу, поскольку откровения руководства Dell по поводу востребованности ускорителей NVIDIA дали инвесторам новую опору для дальнейшего роста котировок.

Источник изображения: NVIDIA Напомним, вчера представители Dell Technologies заявили, что только за последние пару кварталов объём заказов на поставку серверных систем для искусственного интеллекта на основе ускорителей NVIDIA вырос с $1,6 до $2,9 млрд, а отгрузить из них в прошлом квартале удалось только количество продукции, эквивалентное $800 млн. Усилило эффект заявление руководства Dell о том, что спрос на серверные системы для ИИ кратно превышает те самые $2,9 млрд, которые выразились в оформлении заказов. Акции NVIDIA по итогам вчерашней торговой сессии выросли в цене на 4 %, а капитализация достигла $2,06 трлн впервые за историю существования компании. Как уже не раз отмечалось, на этом уровне NVIDIA является третьей по величине капитализации американской компанией после Microsoft и Apple, хотя их величины капитализации ($3,09 трлн и $2,77 трлн соответственно) для NVIDIA пока недосягаемы. Вчера оборот в ходе торгов акциями NVIDIA достиг $38 млрд, с начала года они укрепились на 66 %. Выступая на экономическом форуме в Стэнфордском университете, основатель и генеральный директор NVIDIA Дженсен Хуанг (Jensen Huang) заявил, что в некоторых аспектах искусственный интеллект сможет соперничать с человеческим уже лет через пять. По крайней мере, к тому моменту системы искусственного интеллекта научатся проходить тесты, разработанные для людей, с такими же результатами. В прочих же понятиях «сильный» искусственный интеллект ещё очень далёк от создания, как подчеркнул глава NVIDIA, поскольку среди учёных до сих пор нет единого мнения по поводу принципов работы головного мозга. Основатель NVIDIA также повторил свой недавний тезис о том, что для удовлетворения спроса на ускорители вычислений потребуется построить больше предприятий по их выпуску, но данный тренд не будет развиваться пропорционально, поскольку вычислительные способности ускорителей прогрессируют достаточно быстро. За десять лет производительность чипов возрастает в миллион раз, как пояснил Дженсен Хуанг. Американские технологические компании увольняют по 780 человек в день

01.03.2024 [11:51],

Алексей Разин

Пандемия дала мощный толчок развитию отрасли информационных технологий, и в прошлом году многие участники рынка осознали, что «перебрали с кадрами», начав избавляться от «избыточного персонала» в условиях макроэкономического спада. Как поясняет Benzinga, в текущем году американские техногиганты продолжают демонстрировать тревожную тенденцию, сократив с начала периода 42 324 сотрудников.

Источник изображения: NVIDIA По сути, как поясняет источник, в технологическом секторе США каждый день этого года лишал рабочих мест в среднем 780 сотрудников. Если учесть, что за весь прошлый год в этой сфере было сокращено почти 263 000 человек, то два первых месяца текущего года демонстрируют весьма близкую к прошлому году динамику сокращения численности штата компаний технологического сектора. Настораживает и то, что в целом в американской экономике только в январе текущего года было создано 353 000 новых рабочих мест, и проблемы с занятостью сейчас наблюдаются преимущественно в технологическом секторе. Возможно, подобная кадровая политика компаний технологического профиля в США обусловлена стремлением сократить расходы и тем самым угодить инвесторам и акционерам. О сокращениях персонала в январе успели объявить Google, Amazon, Microsoft, Discord, Salesforce, eBay и PayPal. Отчасти на переформатирование рынка труда в США влияет бум искусственного интеллекта, который вынуждает компании бросать все доступные ресурсы на данное направление, порой в ущерб интересам сотрудников. Разумеется, специалисты по системам искусственного интеллекта востребованы на рынке труда, но количество вакансий в этой сфере растёт не так быстро, как происходят сокращения в целом по сектору. Акции Dell подпрыгнули на 20 %, когда компания рассказала про длинную очередь за её ИИ-серверами

01.03.2024 [11:20],

Алексей Разин

Компания Dell Technologies сочетает деятельность как в серверном сегменте, так и в потребительском, и именно результаты первого из направлений воодушевили инвесторов после публикации квартального отчёта этого поставщика, вызвав рост курса акций почти на 20 % после закрытия торгов. Руководство Dell буквально заявило, что спрос на серверы для ИИ кратно превышает существующий портфель заказов, который тоже активно растёт.

Источник изображения: Dell Technologies Если говорить конкретно, то в данный момент Dell располагает заказами на поставку серверов для систем искусственного интеллекта на общую сумму $2,9 млрд против $1,6 млрд кварталом ранее и $800 млн за квартал до этого. Объёмы поставок данных серверных систем за два прошедших квартала достигли $1,5 млрд в денежном выражении, из них $800 млн пришлись на минувший квартал, и очевидно, что компания сильно ограничена в своих возможностях наращивать эти поставки доступностью ускорителей NVIDIA. В то же время, представители Dell признали, что ситуация с наличием ускорителей H100 улучшается, но при этом растёт спрос на ускорители AMD Instinct семейства MI300 и решения NVIDIA будущего поколения (Blackwell). Фактически, потенциальный спрос на серверные системы для ИИ производства Dell "кратно" выше упоминаемого выше портфеля заказов на $2,9 млрд. На клиентском направлении выручка Dell в прошлом квартале сократилась год к году на 12 % до $11,7 млрд, последовательное снижение достигло 5 %. По сути, в этом отношении бизнес Dell в сегменте ПК развивается примерно в соответствии с теми же тенденциями, что у Lenovo и HP Inc. В компании Dell считают, что в текущем году спрос на новые ПК в корпоративном сегменте будет стимулироваться необходимостью отказа от теряющих техническую поддержку версий Windows, а вот процессоры с функцией ускорения искусственного интеллекта хоть и появится во второй половине года, набирать свою популярность будут постепенно. В коммерческом сегменте выручка Dell на направлении ПК сократилась на 11 % до $9,56 млрд, а клиентское формировало только $2,15 млрд выручки, но здесь она сократилась на 19 %. Выручка Dell в целом сократилась в прошлом квартале на 11 % до $22,32 млрд, лишь слегка превысив ожидания аналитиков ($22,16 млрд), и оказавшись ближе к концу собственного диапазона из прогноза. Направление инфраструктурных решений, которое покрывает и серверные системы, сократило выручку Dell на 6 % до $9,33 млрд, но она всё равно оказалась выше ожиданий рынка. В текущем фискальном году Dell Technologies рассчитывает выручить от $91 до $95 млрд, несколько выше ожиданий инвесторов. При этом если выручка на клиентском направлении по итогам года должна сократиться на 1–3 %, то на инфраструктурном (включая серверное) она вырастет на 14–16 %, во многом за счёт интереса клиентов к системам искусственного интеллекта. Росту курса акций Dell после публикации отчётности могло способствовать и заявление о повышении дивидендов на 20 % до $1,78 на акцию. Капитализация AMD впервые превысила $300 млрд

01.03.2024 [04:59],

Алексей Разин

Вчерашнюю торговую сессию акции AMD завершили ростом на 9,06 % до $192,53 за штуку, динамика сохранилась и после закрытия торгов, что в совокупности позволило капитализации компании впервые в истории превысить отметку в $300 млрд. Это может служить примером способности бума искусственного интеллекта приносить выгоду не только NVIDIA, которая считается лидером рынка профильных ускорителей.

Источник изображения: AMD Представители Citigroup накануне выделили ценные бумаги AMD, NVIDIA и Broadcom в качестве предпочтительных объектов для инвестиций, что также могло способствовать росту котировок акций перечисленных компаний. Объёмы поставок полупроводниковых компонентов, по данным аналитиков, в прошлом году сократились на 19 % — максимально с 2001 года. По прогнозам экспертов, в текущем году выручка в полупроводниковой отрасли вырастет как минимум на 11 %, хотя направления контрактного производства и деятельность Intel в частности покажут несколько худшую динамику. Негативное влияние коррекции складских запасов в серверном сегменте, по мнению аналитиков Citigroup, исчерпает себя в текущем полугодии, и на бизнесе Intel и AMD это скажется благоприятно. Рынок ПК вернётся к сезонным шаблонам поведения уже в текущем квартале. Если же вернуться к обсуждению динамики акций AMD, то с октябрьских минимумов они выросли в цене более чем в два раза. Их курсовая стоимость при этом почти в 50 раз выше прогнозируемого удельного дохода на одну акцию, что заметно выше показателей, присущих лидеру рынка в лице NVIDIA, у которой этот мультипликатор не превышает 32. Всё это затрудняет дальнейший серьёзный рост котировок акций AMD. Следующий дефицит чипов случится из-за воды, предупредили аналитики

29.02.2024 [10:32],

Алексей Разин

В 2021 году Тайвань столкнулся с небывалой засухой, и все доступные резервы пресной воды тогда были направлены на обеспечение функционирования предприятий TSMC по производству чипов, тогда как сельское хозяйство острова страдало. Аналитики считают, что темпы развития полупроводниковой отрасли в целом могут привести к ситуации, когда воды для выпуска чипов перестанет хватать, и тогда производители станут поднимать цены.

Источник изображения: TSMC Логика, которой руководствуются эксперты S&P Global Ratings, проста и понятна. Строительство новых предприятий и внедрение на них передовых технологий требуют существенных инвестиций. Если же масштабировать производство в условиях ограниченности водных ресурсов не получится, то производители будут вынуждены отбивать капитальные вложения за счёт повышения цен на свою продукцию. По крайней мере, в такой ситуации может оказаться тайваньская TSMC, которая полна решимости сохранить высокую концентрацию своих передовых предприятий на родном острове, страдающем от сезонного дефицита воды и электроэнергии. При этом каждая последующая ступень литографического техпроцесса увеличивает потребность производителя чипов в воде, которая используется не только для охлаждения оборудования, но и для промывки обрабатываемых кремниевых пластин. Предприятия TSMC используют тщательно очищенную пресную воду, и чем дальше продвигается литография, тем больше промежуточных промывок требуется, поскольку растёт количество технологических операций. Например, по сравнению с 2015 годом, который характеризовался активным использованием 16-нм техпроцесса, расход воды на предприятиях TSMC к настоящему времени увеличился на 35 %. В дальнейшем он будет расти на 5–9 %, а наблюдаемые в последние годы изменения климата не позволяют рассчитывать на покрытие всех потребностей производителей чипов за счёт воды, получаемой из осадков, на протяжении всего календарного года. Уже сейчас мировая полупроводниковая промышленность по объёмам потребления пресной воды может сравниться с Гонконгом, численность населения которого достигает 7,5 млн человек. HP Inc. стала продавать больше недорогих компьютеров, но меньше принтеров

29.02.2024 [10:11],

Алексей Разин

К началу февраля в календаре HP Inc. завершился первый квартал 2024 фискального года, компания отчиталась о снижении выручки на 4,4 % до $13,2 млрд в годовом сравнении, что оказалось ниже ожиданий инвесторов. Хотя в натуральном выражении объёмы поставок ПК и выросли, в денежных показателях наблюдалось только снижение.

Источник изображения: HP Inc. Выручка HP Inc. на направлении потребительских ПК до этого снижалась два года подряд, и аналитики выражали надежду, что она в минувшем квартале сможет вернуться к росту, но этого не произошло. Вместо этого выручка на направлении потребительских ПК сократилась на 1 % до $2,76 млрд, а в коммерческом сегменте выручка сократилась на 5 % до $6,05 млрд. В совокупности, выручка HP Inc. от реализации персональных систем сократилась на 4 % год к году до $8,8 млрд. В сегменте персональных систем выручка HP Inc. на 69 % определялась коммерческими ПК, на потребительские решения пришлось не более 31 % квартальной выручки. В натуральном выражении поставки клиентских систем даже выросли на 5 % в годовом сравнении, причём в потребительском сегменте они увеличились на 10 %, а в коммерческом на скромные 2 %. Такая противоречивая динамика объясняется не только слабостью спроса, но и его смещением в сторону менее прибыльных изделий. С другой стороны, HP Inc. в прошлом квартале смогла укрепить свои позиции как в сегменте потребительских ПК, так и в коммерческом. В сегменте устройств печати выручка компании сократилась год к году на 5 % до $4,4 млрд, причём поставки таких устройств в натуральном измерении упали на 17 %, тогда как выручка от реализации расходных материалов осталась на уровне прошлого года. Именно реализация расходных материалов приносит HP Inc. около 65 % выручки в сегменте устройств печати. Ещё 28 % выручки в сегменте обеспечивает корпоративное направление, а потребительский сегмент довольствуется скромными 7 %. Выручка на коммерческом направлении печати сократилась на 12 %, а в потребительском сегменте — на 22 %. Примечательно, что ожидания аналитиков в сфере выручки компании от реализации устройств печати и расходных материалов по итогам прошлого квартала оправдались. Генеральный директор HP Inc. Энрике Лорес (Enrique Lores) в интервью Bloomberg заявил, что в текущем году компания рассчитывает на рост выручки и объёмов реализации ПК. Основным локомотивом данной тенденции станет цикл обновления парка коммерческих ПК из-за перехода на новую версию Windows, а так называемые ИИ-процессоры будут влиять на это в меньшей степени. Свой прогноз на текущий фискальный год, завершающийся в октябре, руководство HP Inc. корректировать не стало. Период компания рассчитывает завершить со свободным денежным потоком в интервале от $3,1 до $3,6 млрд. Акции этого поставщика ПК и устройств печати после публикации отчётности упали в цене на 7,6 %. К концу 2025 года Intel готова оснастить своими процессорами с ИИ до 100 млн ПК

28.02.2024 [05:01],

Алексей Разин

Корпорация Intel не перестаёт тешить себя надеждами, что интерес пользователей ПК к теме искусственного интеллекта позволит ей в ближайшие два года увеличить поставки своих процессоров, оснащённых блоками аппаратного ускорения работы систем ИИ. В этом году Intel рассчитывает поставить процессоров для 40 млн таких ПК, а в следующем — ещё 60 млн штук.

Источник изображения: Intel Таким образом, если прогнозы Intel сбудутся, то по итогам следующего года более 20 % поставленных на рынок центральных процессоров для ПК будут обладать возможностью локального ускорения работы систем искусственного интеллекта, и это без учёта поставок продукции конкурентов, коими можно считать не только AMD, но и Apple, а также Qualcomm. Подобными прогнозами на этой неделе поделился вице-президент Intel Дэвид Фэн (David Feng), отвечающий в компании за направление клиентских вычислений, по данным Nikkei Asian Review. Представитель Intel подчеркнул, что в эпоху компьютеров с функциями ИИ важно не только поставлять сами процессоры с достойным уровнем быстродействия, но и обеспечивать пропорциональное развитие программной экосистемы за счёт непрерывного взаимодействия с разработчиками. «Сейчас продажа пользователям впечатлений является частью нашего бизнеса», — пояснил Дэвид Фэн. По его словам, сейчас Intel плотно взаимодействует с Microsoft, чтобы добиться эффективной поддержки процессоров Intel Core Ultra со встроенным нейронным сопроцессором (NPU) на уровне операционных систем Windows и разработанного Microsoft ИИ-ассистента Copilot. Его вызов пользователь ноутбука сможет осуществлять с помощью отдельной кнопки на клавиатуре. Вице-президент Intel надеется, что внедрение такого ассистента будет стимулировать обновление парка ПК корпоративными пользователями за счёт их стремления к повышению эффективности работы. Intel привлекает и других партнёров к оптимизации ПО в соответствии с веяниям времени. Провайдеры услуг в сфере видеоконференций активно внедряют функции искусственного интеллекта для отслеживания взгляда пользователя или удаления заднего фона с его заменой на другую картинку. В сотрудничестве с Microsoft также реализуется функции перевода языка жестов с текст на английском, перевод с других языков в масштабе реального времени, а также автоматическое создание слайдов презентации на базе текстового описания. Intel также старается задействовать ресурсы NPU для работы с антивирусным ПО. Аналитики Counterpoint Research считают, что в текущем году рынок ПК может вернуться на уровни, характерные для периода до пандемии, во многом благодаря циклу обновления Windows, распространению процессоров с архитектурой Arm и развитию функций ускорения искусственного интеллекта. Объёмы поставок GPU в прошлом квартале выросли на 20 % год к году

27.02.2024 [08:57],

Алексей Разин

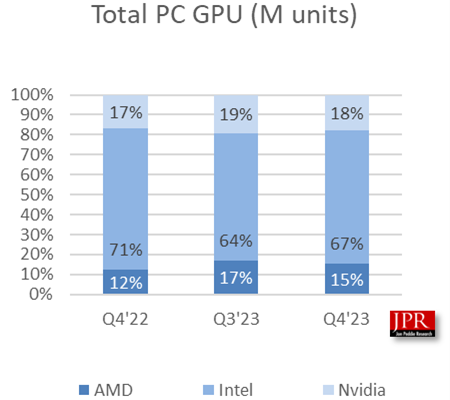

Специалисты Jon Peddie Research подсчитали, что по итогам четвёртого квартала 2023 года на рынке ПК было поставлено 76,2 млн графических процессоров (GPU). Это на 6 % больше в последовательном сравнении и на 20 % больше в годовом. Объёмы поставок центральных процессоров (CPU) в сегменте ПК вообще выросли на 24 % год к году, максимально за предыдущие 25 лет.

Источник изображения: NVIDIA По словам авторов исследования, в период с 2024 по 2026 годы включительно объёмы поставок графических процессоров будут в среднем увеличиваться на 3,6 % в год, и к концу периода прогнозирования в мире будет эксплуатироваться почти 5 млрд графических процессоров. В сегменте ПК в последующие пять лет до 30 % всех систем будет оснащаться дискретными графическими процессорами. Если в целом по итогам прошлого квартала объёмы поставок GPU выросли на 20 %, то в настольном сегменте они сократились на 1 %, а в сегменте ноутбуков выросли на 32 %. Доля AMD на рынке GPU в целом сократилась последовательно с 17 до 15 %, Intel удалось нарастить долю с 64 до 67 %, поскольку в статистике учитываются и центральные процессоры со встроенной графикой. Наконец, NVIDIA за квартал свои позиции сдала с 19 до 18 %, хотя в годовом сравнении её позиции укрепились на 1,36 процентного пункта.

Источник изображения: Jon Peddie Research В натуральном выражении объёмы поставок GPU последовательно выросли на 5,9 %, причём у AMD они сократились на 2,9 %, у NVIDIA сократились на 1,5 %, а вот Intel прибавила все 10,5 %. В настольном сегменте в целом поставки дискретных видеокарт в прошлом квартале последовательно выросли на 6,8 %. При этом объёмы поставок центральных процессоров для ПК в прошлом квартале последовательно выросли на 9 % и увеличились на 24 % год к году. Соотношение настольных и мобильных центральных процессоров в прошлом квартале определялось формулой «69:31». По прогнозам аналитиков Jon Peddie Research, в текущем году появление на рынке центральных процессоров с функциями ускорения работы систем искусственного интеллекта не окажет существенного влияния на спрос вплоть до самого конца года. В текущем квартале, как считают разные эксперты, рынок ПК в целом может сократиться на 7,1 %, поэтому говорить об устойчивом тренде восстановления пока преждевременно. NVIDIA теперь стоит дороже $2 трлн — она подорожала вдвое менее чем за год

23.02.2024 [20:55],

Николай Хижняк

Рыночная капитализация компании NVIDIA впервые достигла отметки в $2 трлн. Новый рекорд обусловлен публикацией на этой неделе потрясающего финансового отчёта и впечатляющих прогнозов на будущее на фоне ненасытного спроса рынка на ИИ-чипы. NVIDIA является лидером в сфере ИИ-ускорителей, что сделало её главным бенефициаром бума генеративного искусственного интеллекта, пишет издание Reuters.

Источник изображения: NVIDIA Новый рекорд капитализации NVIDIA последовал вскоре после очередного впечатляющего прогноза разработчика микросхем по выручке в текущем квартале. Рыночная стоимость NVIDIA в четверг выросла на $277 млрд, что является крупнейшим однодневным приростом за всю историю Уолл-стрит. Быстрый рост NVIDIA в прошлом году побудил аналитиков рынка провести параллели между поставщиком чипов для искусственного интеллекта и продавцами кирок и лопат для старателей во время золотой лихорадки в XIX веке, поскольку графические процессоры NVIDIA используются практически всеми ведущими игроками в сфере генеративного ИИ, в том числе гигантами вроде OpenAI, Microsoft, Meta✴ и Google. Невероятный спрос на специализированные ускорители для ИИ позволил NVIDIA увеличить свою капитализацию с 1 до 2 трлн долларов чуть больше, чем за восемь месяцев, что является самым быстрым результатом подобного рода среди американских компаний — более чем вдвое быстрее, чем у Apple. «Для сегодняшних компаний, занимающихся технологиями искусственного интеллекта, лидеров сектора, ключевым вопросом является не поддержание спроса. Более важной задачей сейчас для них стоит способность отвечать на этот непрекращающийся рост спроса», — прокомментировала Ипек Озкардеская (Ipek Ozkardeskaya), рыночный аналитик Swissquote Bank. В пятницу стоимость акций NVIDIA выросла на 3 %, достигнув исторического максимума в $808 за одну ценную бумагу, что позволило производителю чипов обеспечить себе звание третьей самой дорогой компании в США. Капитализация NVIDIA достигла отметки в $2,05 трлн, хотя ещё на конец января её рыночная стоимость составляла $1,52 трлн. После прошлогоднего более чем трёхкратного роста, с начала 2024 года акции компании выросли почти на 60 %. Этот скачок в 2024 году сделал разработчика чипов самой быстрорастущей компанией из индекса S&P 500. Последний прогноз о колоссальном росте выручки в первом квартале на 233 %, превосходящий все прогнозы рынка, стимулировал рост акций не только NVIDIA, но и многих других технологических компаний, так или иначе, связанных с разработкой и производством чипов. Несмотря на рост, по данным Лондонской фондовой биржи, акции NVIDIA торгуются с коэффициентом форвардной цены к прибыли, равным 31, тогда как год назад этот показатель составлял 49. «Ведущие компании, занимающиеся облачными вычислениями, планируют увеличить свои капитальные затраты, связанные с развитием инфраструктуры для обучения ИИ. Похоже, что практически все эти расходы лягут в карманы NVIDIA», — ссылается на слова эксперта информационно-аналитической компании Morningstar издание Reuters. Текущие прогнозы говорят в пользу того, что NVIDIA будет увеличивать свою выручку на пару миллиардов долларов каждый квартал в течение текущего фискального года, по мере роста количества поставок чипов, добавил аналитик. ИИ-бум сделал Tokyo Electron третьей самой дорогой компанией Японии — Sony упала на четвёртое место

23.02.2024 [11:11],

Алексей Разин

Об успехах компании NVIDIA на фондовом рынке в наши дни можно писать бесконечно, поскольку её капитализация уже приблизилась к $2 трлн. Однако на волне бума искусственного интеллекта и успехов NVIDIA многие другие компании укрепили свои позиции. Так Tokyo Electron удалось обойти Sony и стать третьей по величине капитализации компанией в Японии.

Источник изображения: Tokyo Electron Прошлую торговую сессию, как отмечает Nikkei Asian Review, акции Tokyo Electron завершили укреплением на 6 % до 36 580 иен (около $243) за штуку. Это позволило поднять капитализацию этого производителя оборудования для изготовления чипов до 17,25 трлн иен или $114,6 млрд в пересчёте по текущему курсу. Всего с начала года акции Tokyo Electron смогли вырасти в цене на 45 %. Теперь капитализация этой компании уступает только Toyota Motor, которая остаётся самой дорогой японской корпорацией, а также Mitsubishi UFJ Financial Group — крупнейшему банку Японии. Sony уже уступает Tokyo Electron по величине капитализации. Tokyo Electron является крупнейшим в Японии производителем оборудования для изготовления полупроводниковых компонентов, на мировом рынке по объёму продаж компания занимает четвёртое место. В полупроводниковом сегменте компания занимает 12-е место среди крупнейших участников фондового рынка в мире. К слову, сама Tokyo Electron по итогам текущего фискального года, который завершится 31 марта, рассчитывает столкнуться с первым за четыре года снижением чистой прибыли до 340 млрд иен. Предыдущие отчётные периоды сформировали высокую базу для сравнения, возникшую на фоне высокого спроса на оборудование для выпуска чипов во время пандемии. Впрочем, аналитики ожидают, что в следующем фискальном году компания увеличит чистую прибыль с 340 до 430 млрд иен, а через год увеличит её до 560 млрд иен. На японском фондовом рынке, как отмечают аналитики, бум искусственного интеллекта повысил интерес инвесторов к активам поставщиков оборудования для выпуска чипов. За прошедшие десять лет выручка Tokyo Electron выросла в три раза, операционная прибыль увеличилась в 14 раз. Всё это позволило капитализации компании вырасти в 16,6 раза. Руководство Tokyo Electron ожидает, что к концу десятилетия компания удвоит свою выручку. В ближайшие пять лет Tokyo Electron собирается увеличить на 80–90 % капитальные затраты и расходы на разработки и исследования, а также нанять до 10 000 новых сотрудников. По мнению аналитиков Jefferies, активы Tokyo Electron не переоценены даже на текущих уровнях. Отчёт NVIDIA запустил рост акций AMD, TSMC и многих других технологических компаний

22.02.2024 [14:10],

Алексей Разин

По мере приближения момента старта биржевых торгов в США акции NVIDIA целенаправленно дорожали и ко времени подготовки этого материала к публикации прибавили около 15 % относительно цены закрытия предыдущей сессии. Попутно вверх поползли котировки акций многих других компаний, чей бизнес так или иначе связан с выпуском чипов для систем искусственного интеллекта.

Источник изображения: NVIDIA Напомним, что квартальный отчёт NVIDIA продемонстрировал более впечатляющую динамику увеличения выручки, чем ожидали инвесторы, а чистая прибыль и вовсе взлетела на 769 %. Руководство компании дало благоприятный прогноз на ближайший год с точки зрения развития бизнеса, связанного с системами искусственного интеллекта, хотя и признало, что не сможет удовлетворить потребности рынка в полном объёме. В текущем квартале NVIDIA рассчитывает выручить не менее $24 млрд. Аналитики тоже не стали медлить с пересмотром своих прогнозов по дальнейшей динамике курса акций NVIDIA. Представители JPMorgan подняли целевое значение с $650 до $850, Bank of America поднял планку с $800 до $925 при текущем курсе $674,72 по состоянию на вечер среды. Акции TSMC, которая снабжает NVIDIA чипами по её заказу и занимается их тестированием и упаковкой, выросли в цене на торгах утром на 2,05 %. Производитель серверного оборудования Supermicro наблюдал рост курса акций на 11,42 %. Наконец, акции поставщика литографического оборудования для производства чипов ASML после закрытия торгов выросли в цене на 2,7 %. Прибавили в цене даже акции AMD (+4,08 %) и Arm (+7,87 %). В Южной Корее подорожали на 3,22 % акции компании SK hynix, которая снабжает ускорители NVIDIA памятью типа HBM. Даже акции конкурирующей Samsung Electronics выросли в цене на 0,41 %. Акции Intel после закрытия торгов в США прибавили в цене 1,38 %, но на их динамику могли оказывать влияние и новости, связанные непосредственно с деятельностью этой компании. Как заявил на отчётной конференции глава и основатель NVIDIA Дженсен Хуанг (Jensen Huang), «фундаментально сложились отличные условия для сохранения роста» не только в 2025 году, но и в последующие периоды. По его мнению, все отрасли сейчас при решении своих вычислительных задач предпочитают мигрировать с традиционных центральных процессоров серверного назначения на ускорители вычислений типа GPU. Lenovo отчиталась о росте выручки после пяти подряд кварталов падения

22.02.2024 [13:30],

Алексей Разин

Китайская компания Lenovo остаётся крупнейшим в мире производителем персональных компьютеров, поэтому её финансовая статистика красноречиво говорит о состоянии данного сегмента рынка. В прошлом квартале выручка Lenovo впервые за пять предыдущих кварталов продемонстрировала рост в годовом сравнении, увеличившись на 3 % до $15,72 млрд.

Источник изображения: Lenovo Кроме того, положительным сигналом для инвесторов стало превышение квартальной выручкой Lenovo прогнозного значения в $15,25 млрд. Выручка крупнейшего в мире производителя ПК начала снижаться в конце 2022 года, поскольку инициированный пандемией рост спроса на компьютеры изжил себя и привёл к перепроизводству. К настоящему моменту продавцы и производители компьютерной техники смогли по большей части избавиться от складских излишков, и поставки новой продукции начали увеличиваться в объёмах. По данным Gartner, уже в третьем квартале прошлого года Lenovo смогла увеличить объёмы поставок продукции на 3,2 % в годовом сравнении на фоне общего роста объёма поставок на мировом рынке на более скромные 0,3 %. На тот момент Lenovo контролировала 25,6 % рынка ПК, если верить статистике Gartner. Рост выручки компании в минувшем квартале сопровождался падением прибыли на 23 % до $337 млн, но и она в итоге оказалась выше ожиданий инвесторов. На этом фоне акции Lenovo после публикации отчётности выросли в цене на 3,27 %. В географическом выражении выручка Lenovo в прошлом квартале выросла на большинстве рынков, но в Китае она сократилась на 10 %. По словам руководства компании, такая динамика красноречиво говорит о непростой экономической ситуации в КНР, сложившейся после завершения пандемии. Компания связывает свои надежды на дальнейший рост выручки не только с ПК, способными ускорять функции искусственного интеллекта за счёт локальных аппаратных ресурсов, но и с сегментом серверных систем для сегмента искусственного интеллекта. Этот сегмент рынка, по мнению руководства Lenovo, должен расти в два раза быстрее обычного серверного. Впрочем, на прибыльности профильного бизнеса компании данная тенденция будет сказываться негативно, как считают в Lenovo. Во многом это обусловлено тем, что компания не может получить в достаточных количествах ускорители вычислений, поставляемые в том числе и NVIDIA. Впрочем, на долю потребительских решений приходится 75 % выручки компании, поэтому серверный сегмент влияет на показатели Lenovo не так заметно. NVIDIA заработала на видеокартах в 4,5 раза меньше, чем на ИИ-ускорителях — чистая прибыль взлетела на 769 %

22.02.2024 [04:45],

Алексей Разин

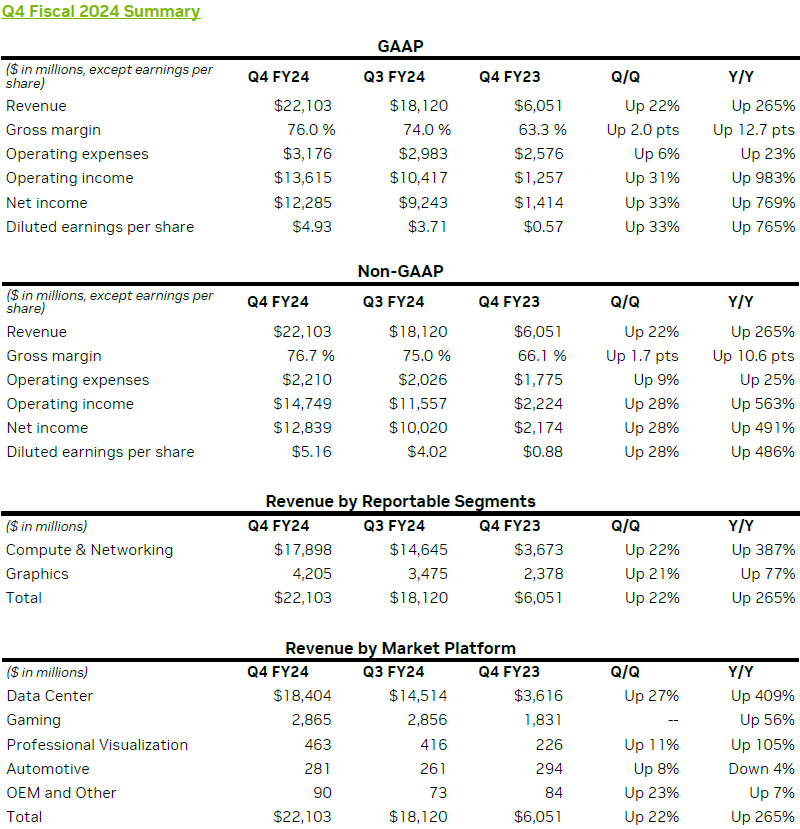

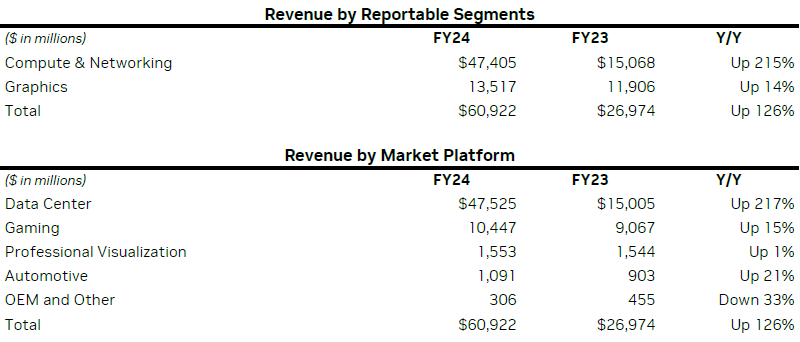

Выручка NVIDIA в прошлом квартале выросла на 265 % по сравнению с тем же периодом прошлого года, до рекордных $22,1 млрд, и превзошла ожидания аналитиков. Уже после закрытия торгов акции компании выросли на 9,07 %. Годовая выручка компании тоже впечатлила своей динамикой, она выросла на 126 % до рекордных $60,9 млрд, из них три четверти пришлись на серверный сегмент.

Источник изображений: NVIDIA Пресс-релиз подчёркивает, что серверная выручка NVIDIA в четвёртом квартале фискального 2024 года, который в календаре компании уже завершился в конце января, также достигла рекордной величины в $18,4 млрд, последовательно поднявшись на 27 % и увеличившись на 409 % в годовом сравнении. Прибыль в пересчёте на одну акцию NVIDIA по итогам квартала выросла на 586 % до $4,93 по методике GAAP и на 486 % до $5,16 по методике Non-GAAP. Основатель и бессменный глава NVIDIA Дженсен Хуанг (Jensen Huang) заявил во вступительной речи на отчётном мероприятии: «Ускорение вычислений и генеративный искусственный интеллект достигли переломного момента. Спрос растёт по всему миру, демонстрируется компаниями, отраслями и странами». Он также отметил, что представленная шесть лет назад платформа NVIDIA RTX за прошедшее время охватила не только 100 млн любителей игр и создателей контента, но и превратилась в популярную платформу для генеративного искусственного интеллекта. В этом году, как пообещал генеральный директор NVIDIA, начнутся новые крупные продуктовые циклы.  Квартальная выручка компании в целом выросла последовательно на 22 % до $22,1 млрд, в годовом сравнении прирост измерялся 265 %. Норма прибыли за год выросла с 63,3 до 76 % по методике GAAP, операционные расходы увеличились на 23 % до $3,2 млрд. Операционная прибыль компании в прошлом квартале взлетела более чем в десять раз в годовом сравнении до $13,6 млрд, чистая прибыль выросла на 769 % до $12,3 млрд по методике GAAP. Итоги года с точки зрения динамики основных показателей были более сдержанными. Выручка выросла на 126 % до $60,9 млрд, норма прибыли увеличилась с 56,9 до 72,7 %, операционные расходы подросли на 2 % до $11,3 млрд. Операционная прибыль по методике GAAP выросла на 681 % до $33 млрд, чистая прибыль выросла на 581 % до $29,8 млрд, а доход на одну акцию увеличился на 586 % до $11,93. В текущем квартале NVIDIA ожидает выручить в районе $24 млрд и удержать норму прибыли в диапазоне от 76,3 до 77 %, в зависимости от методики расчёта. Основатель компании на отчётном мероприятии выразил уверенность в том, что фундаментальные условия будут способствовать дальнейшему росту финансовых показателей деятельности NVIDIA не только в текущем фискальном году, но и в последующих. Одной из основополагающих тенденций, по его словам, останется смещение спроса с центральных процессоров на ускорители вычислений на базе GPU. В четвёртом квартале крупные облачные провайдеры формировали более половины выручки NVIDIA в серверном сегменте. Санкции США привели к тому, что серверная выручка NVIDIA в Китае существенно снизилась, по итогам всего минувшего года данное направление формировало не более 14 % серверной выручки компании вместо прошлых 19 %. Тем не менее, в абсолютном измерении выручка NVIDIA в Китае выросла по итогам года с $5,8 до $10,3 млрд, эта страна формирует примерно пятую часть всей выручки компании. Сейчас NVIDIA поставляет китайским клиентам образцы новых ускорителей, которые были подготовлены с учётом введённых в октябре прошлого года новых экспортных ограничений США. По итогам прошлого квартала в серверном сегменте доля Китая в структуре выручки NVIDIA сократилась до 4–6 %, и она останется на этом уровне в текущем квартале, как считает руководство компании.  Локомотивом выручки NVIDIA как в прошлом квартале, так и по итогам года в целом выступил серверный сегмент. Квартальная выручка на этом направлении выросла на 409 % в годовом сравнении до $18,4 млрд, годовая увеличилась на 217 % до $47,5 млрд. В сочетании с сетевыми решениями, NVIDIA по итогам года реализовала вычислительных компонентов на общую сумму $47,4 млрд. На долю собственно графических решений пришлось лишь $13,5 млрд годовой выручки, но и здесь наблюдался рост на 14 %. В пределах прошлого квартала выручка NVIDIA от реализации графических решений выросла на 77 % до $4,2 млрд, на ускорители вычислений и сетевые компоненты пришлось $17,9 млрд. Игровая выручка NVIDIA в прошлом квартале осталась на уровне предыдущего, но в годовом сравнении выросла на 56 % до $2,87 млрд. По итогам всего года игровой сегмент прибавил 15 % до $10,45 млрд. По словам представителей NVIDIA, положительной динамике способствовала нормализация ситуации со спросом после кризиса перепроизводства, также в пределах квартала положительное влияние оказал выход видеокарт семейства GeForce RTX 40 SUPER. Решения для профессиональной визуализации добавили по итогам квартала 105 % до $463 млн выручки, но по итогам года прирост ограничился 1 %. Автомобильное направление в четвёртом квартале выросло только последовательно на 8 % до $281 млн, в годовом сравнении наблюдалось падение выручки на 4 %. По итогам года в целом автомобильный бизнес NVIDIA увеличил свою выручку на 21 % до $1,1 млрд. Общая тенденция такова, что спрос на компоненты NVIDIA для систем активной помощи водителю растёт.  Финансовый директор компании Колетт Кресс (Colette Kress) заявила, что спрос на ускорители вычислений актуальных поколений продолжает превышать предложение, хотя NVIDIA продолжает активно увеличивать объёмы поставок. Продукты следующего поколения, под которыми подразумеваются ускорители B100, после своего выхода на рынок в этом году, также будут оставаться в дефиците, по мнению руководства компании. Таким образом, дефицит компонентов для ускорения работы систем искусственного интеллекта будет сохраняться как минимум до конца текущего года. Как предположил Хуанг, в ближайшие пять лет парк серверного оборудования удвоится, и для участников рынка это представляет ежегодную возможность увеличения выручки на сотни миллиардов долларов США. Компании пришлось признаться, что она уже получила запросы от антимонопольных органов Франции, Евросоюза, Великобритании и Китая касательно своих попыток победить дефицит и нормализовать цены на ускорители вычислений. Она ожидает, что этими странами и регионами источники запросов не ограничатся. Поскольку руководство выразило отсутствие причин для снижения спроса на свои ускорители, а финансовые итоги квартала превзошли ожидания аналитиков в сочетании с более благоприятным прогнозом на текущий квартал, акции NVIDIA начали свой рост ещё до открытия новой торговой сессии. На момент подготовки материала к публикации котировки выросли на 9,07 % от уровня закрытия до $735,94 за одну акцию. Всего с начала года акции NVIDIA выросли в цене на 36,25 %. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |