|

Опрос

|

реклама

Быстрый переход

Tesla отчиталась о рекордных поставках электромобилей — но чистая прибыль всё равно рухнула на 37 %

23.10.2025 [08:24],

Алексей Разин

Полноценный квартальный отчёт Tesla, который был опубликован накануне, предоставил инвесторам поводы как для радости, так и для огорчения. Например, совокупная выручка выросла на 12 % до $28 млрд, а выручка от реализации электромобилей поднялась в годовом сравнении на 6 % до $21,2 млрд, но объёмы выпуска машин сократились, а чистая прибыль упала на 37 % до $1,37 млрд.

Источник изображений: Tesla Операционная прибыль Tesla в третьем квартале сократилась на 40 % до $1,62 млрд, операционные расходы выросли сразу на 50 % до $3,43 млрд, а капитальные сократились на 36 %. При этом компания нарастила свободный денежный поток на 46 % до $4 млрд и завершила квартал с $41,6 млрд денежных средств и высоколиквидных активов. Норма операционной прибыли сократилась за год почти вдвое до 5,8 %, общая норма прибыли сократилась лишь с 19,8 до 18 %. По сути, финансовому положению компании мало что угрожает, но в электромобильном бизнесе имеются проблемы. В частности, совокупный объём выпуска электромобилей Tesla в третьем квартале сократился на 5 % до 447 450 штук. Если наиболее массовые и популярные Model Y и Model 3 в объёмах выпуска просели всего на 2 % до 435 826 штук, то все прочие модели упали на 56 % до 11 624 штук. По сути, к этой группе относятся не только флагманские Model S и Model X, которые даже после косметического обновления кажутся довольно устаревшими и весьма дорогими на фоне многих китайских конкурентов, но и спорный во многих смыслах электрический пикап Cybertruck. Объёмы поставок электромобилей Tesla при этом в третьем квартале выросли на 7 % год к году до 497 099 штук, а последовательно они вообще подскочили на 21,6 %, поскольку на рынке США спрос временно взлетел из-за завершения программы субсидирования электромобилей в сентябре. По сути, Tesla продавала машины со склада, а фактические объёмы производства сокращались. На это указывает и динамика изменения складских запасов, они в годовом сравнении сократились с 19 до 10 дней. Кстати, объёмы поставок Model 3 и Model Y выросли на 9 % год к году, а последовательно вообще поднялись на 29 %, но все прочие модели хоть и выросли в полтора раза до 15 933 штук последовательно, в годовом сравнении просели в объёмах поставок на 30 %. Tesla особо отмечает, что в третьем квартале вывела на рынок более доступные начальные версии Model Y и Model 3 Standard, в Китае предложила шестиместную Model YL, а ещё начала предлагать в США и Европе спортивную Model Y Performance. Семейство Model Y в целом вышло на рынок Индии, оно же с начала года остаётся самой популярной машиной на рынках Норвегии, Швейцарии и Исландии, а также в Финляндии по итогам третьего квартала. Сентябрь стал рекордным для продаж Model Y в Дании и Нидерландах. На немецком предприятии Tesla уже выпущено более 100 000 рестайлинговых Model Y. Южная Корея стала третьим по величине рынком сбыта продукции Tesla после Китая и США. Все эти достижения компания в своей презентации пыталась противопоставить снижению объёмов производства.  К слову, в прошлом квартале компания отгрузила рекордное количество электромобилей (497 099 штук), а ещё она получила рекордные выручку, которая превысила ожидания рынка, и свободный денежный поток. Так называемые регуляторные кредиты продолжают поддерживать бизнес компании, в третьем квартале по этой статье было получено $417 млн, хотя это и заметно меньше прошлогодних $739 млн. Tesla обещает начать массовое производство грузовиков Semi и беспилотных такси Cybercab в 2026 году, а ещё у неё уже готовы производственные линии первого поколения для массового выпуска человекоподобных роботов Optimus. Один только рост таможенных тарифов в отношении автокомпонентов потребовал от Tesla увеличения затрат на их закупку в размере $400 млн в прошлом квартале. Регуляторные кредиты тоже принесли лишь $429 млн. В следующем году Tesla обещает резко нарастить капитальные затраты — не исключено, что ради запуска в производство новых моделей и роботов. По крайней мере, сейчас Илон Маск (Elon Musk) надеется, что до конца следующего года массовый выпуск роботов Optimus удастся наладить. В октябре Tesla приступила к распространению обновления FSD версии 14, которое унаследовало программную основу от модели Robotaxi, попутно улучшив работу автопилота в ряде ситуаций: объезд возникающих на пути препятствий, предоставление приоритета спецтранспорту и выбор места для автоматической парковки на этапе составления маршрута в навигации. Опция FSD стала доступна клиентам Tesla в Австралии и Новой Зеландии, ведётся подготовка к запуску комплекса на территории Китая, а ещё компания готовится к выходу с этой технологией на европейский рынок. В общей сложности, инвесторы уловили в заявлениях Tesla больше негативных сигналов, а потому акции компании после публикации квартального отчёта опустились в цене на 4 %. Аналитики в среднем ожидают, что по итогам текущего года объёмы поставок электромобилей Tesla сократятся на 8,5 %. Количественно Маск не стал описывать производственный план на текущий год, но выразил готовность увеличить объёмы выпуска электромобилей до 3 млн штук в год в ближайшие 24 месяца. Спрос на них должен подпитываться прогрессом в развитии технологий автопилота. По крайней мере, беспилотное такси Cybercab должно пользоваться «сумасшедшим спросом», по мнению руководителя компании. До конца этого года фирменные роботакси начнут передвигаться без водителя за рулём в новых районах Остина, а в целом их эксплуатация в той или иной форме будет до конца текущего года развёрнута в восьми или десяти крупных городах США. Минфин РФ и ЦБ решили легализовать расчёты в криптовалюте — но не для всех и не за всё

22.10.2025 [12:43],

Владимир Мироненко

Банк России и Минфин считают необходимым легализовать использование криптовалют в расчётах во внешнеэкономической деятельности с дальнейшим упорядочением этого направления на основе законодательного регулирования, пишет РБК со ссылкой на заявление министра финансов Антона Силуанова по итогам сессии «Повышение эффективности экономики и обеспечение равных условий ведения бизнеса».

Источник изображения: Kanchanara/unsplash.com Министр отметил, что оплата за импорт осуществляется с использованием расчётов в криптовалюте, поэтому возникла необходимость упорядочения и легализации этого рынка с усилением контрольных функций со стороны Центробанка. В настоящее время расчёты в криптовалюте в рамках осуществления ВЭД возможны только в рамках экспериментального правового режима (ЭПР) под контролем Банка России. Силуанов подчеркнул, что регулирование криптовалютных расчётов позволит «навести порядок в этом секторе», добавив, что этим вопросом займутся Минфин, Росфинмониторинг и другие службы контроля. В свою очередь, глава Банка России Эльвира Набиуллина сообщила о готовности регулятора рассмотреть возможность расширения круга инвесторов криптовалют, условием для допуска которых к этому рынку может стать специальный тест. В начале октября на форуме «Финополис» банкиры заявили о необходимости учитывать интересы миллионов российских криптоинвесторов. Руководители «Сбера» и «Альфа-банка »подчеркнули тот факт, что допуск к торгам криптовалютой сейчас возможен только для 40 тыс. участников рынка, тогда как реальных пользователей насчитываются миллионы. Илон Маск пригрозил покинуть пост руководителя Tesla, если ему не заплатят $1 трлн

21.10.2025 [13:02],

Алексей Разин

Чисто технически, Илон Маск (Elon Musk) не является основателем Tesla, он примкнул к компании на более поздних этапах развития, но позже через суд после добился права называть себя одним из основателей. Акции Tesla формируют основную часть его личного благосостояния, а в начале следующего месяца акционерам компании предстоит проголосовать за утверждение новой компенсационной программы, которая в идеале обогатит Маска на $1 трлн.

Источник изображения: X, Elon Musk Соответствующий пакет рассчитан на десять лет, его передача Маску будет зависеть от достижения нескольких промежуточных целей, а в качестве одного из критериев успеха будет использоваться капитализация Tesla, которая должна будет расти и в идеале сможет достичь $8 трлн. Тем не менее, представители Reuters недавно подсчитали, что даже если под управлением Илона Маска компания и не достигнет основной части поставленных целей, он всё равно получит от $20 до $40 млрд вознаграждения. Это будет самый крупный компенсационный пакет в истории человечества за недостижение поставленных целей руководством компании. Следует также добавить, что Илон Маск и так получил от Tesla заметно больше, чем компания заработала в виде прибыли за всю историю своего существования. По традиции, Маск находит время в своём плотном графике для переписки на страницах социальной сети X со своими последователями или критиками, и вопрос предстоящего голосования по поводу компенсационного пакета в $1 трлн тоже не ускользнул из его поле зрения. Когда один из пользователей X выразил обеспокоенность условиями получения Маском первого транша из нового компенсационного пакета, тот неожиданно дал понять, что не станет держаться за пост генерального директора Tesla, если ему не утвердят данную программу компенсации. «Tesla стоит больше, чем все прочие автомобильные компании вместе взятые. Кого из этих генеральных директоров вы бы хотели видеть в качестве руководителя Tesla? Я им не буду», — эмоционально отреагировал глава компании на критику в адрес нового плана. Вполне предсказуемо, дальнейшие посты Илона Маска в X свелись к агитации акционеров Tesla голосовать за утверждение предложенного плана компенсации труда генерального директора, коим он продолжает оставаться. Само голосование намечено на 6 ноября этого года. Акционеры Tesla поставлены перед сложным выбором. Если они не поддержат предлагаемый компенсационный пакет, то Маск покинет пост генерального директора, тем самым создавая риск обрушения котировок акций, которые принадлежат другим инвесторам. Оставаясь на этом посту, он продолжает поддерживать курс акций Tesla, кормя инвесторов обещаниями выпустить полноценный автопилот и человекоподобных роботов Optimus. Разорвать этот порочный круг вряд ли кто-то решится по доброй воле. Мировые продажи полупроводников достигнут $1 трлн раньше, чем все думали

21.10.2025 [12:35],

Алексей Разин

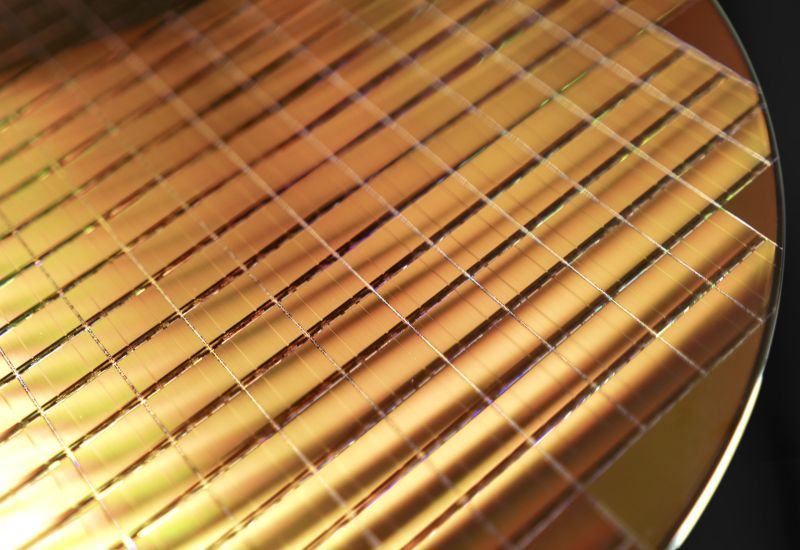

Аналитики любят обсуждать символические рубежи, и в отношении годового оборота рынка полупроводниковой продукции до сих пор считали, что он вырастет до $1 трлн примерно к 2030 году. Представители Bank of America ожидают, что это случится уже по итогам 2027 года, поскольку стимулом для развития рынка в ближайшие годы будет служить бум систем искусственного интеллекта.

Источник изображения: Samsung Electronics Эксперты Bank of America ранее считали, что в 2027 году выручка от реализации всех полупроводниковых изделий в мире вырастет до $860 млрд, но теперь они указывают на такую последовательность: в текущем году сумма вырастет до $745 млрд, в следующем поднимется до $870 млрд, а по итогам 2027 года достигнет $971 млрд. От этого значения уже рукой будет подать до $1 трлн, поэтому погрешностью можно пренебречь. Если исключить из этого объёма выручку от реализации микросхем памяти, то останутся суммы $538 млрд (2025), $621 млрд (2026) и $706 млрд (2027). По мнению аналитиков, именно в сегменте памяти и серверном сегменте спрос на полупроводниковые компоненты в ближайшие годы будет расти быстрее, чем ожидалось ранее. Противодействовать этому росту будет спад на направлении потребительской электроники и в автомобильном сегменте, но переломить вектор роста этим тенденциям не удастся. Будут расти и затраты производителей чипов на покупку профильного оборудования. В этом году они достигнут $118 млрд, через год вырастут до $128 млрд, а по итогам 2027 года составят $138 млрд. По отношению к росту выручки в 2026 и 2027 годах, темпы роста капитальных затрат окажутся несколько ниже. Тем не менее, соотношение этих сумм всё равно в долгосрочной перспективе поднимется до диапазона от 14 до 17 %, что заметно выше исторической нормы на уровне 13 %. Рынок ПК, смартфонов, потребительской и автомобильной электроники будет в последующие годы восстанавливаться довольно медленно, как считают представители Bank of America, а вот в серверном сегменте в текущем году рост выручки достигнет 55 %. На направлении кабельной сетевой инфраструктуры выручка увеличится на 28 %, и всё это указывает на высокие темпы развития облачных вычислительных мощностей для систем ИИ. Со следующего года спрос на полупроводниковые компоненты начнёт быстрее расти и на прочих направлениях. Биткоин рухнул ниже $106 тысяч и потянул за собой другие криптовалюты — инвесторы потеряли сотни миллионов

17.10.2025 [15:37],

Павел Котов

Биткоин внезапно рухнул ниже $106 тыс., потому что инвесторы с кредитным плечом оказались с крупными убытками: за последние сутки были принудительно закрыты позиции по криптовалютам на общую сумму почти $1,2 млрд. Вслед за собой биткоин утянул и другие популярные цифровые активы.

Источник изображения: André François McKenzie / unsplash.com Значительная часть потерь пришлась на длинные позиции — ещё в начале недели инвесторы готовились к тому, что биткоин пойдёт в рост. На длинные сделки пришлись почти 79 % ликвидаций — крупнейшей оказалась длинная позиция по криптовалюте Ethereum на сумму $20,4 млн на децентрализованной бирже деривативов Hyperliquid, которая внезапно оказалась одним из основных двигателей торговли криптовалютой с кредитным плечом. Около $344 млн убытков пришлись на биткоин, за ним следуют Ethereum ($201 млн) и Solana ($97 млн); на десятки миллионов в минусе оказались XRP, Doge и другие не отличающиеся стабильностью криптовалюты. Наиболее активными оказались движения на площадках Hyperliquid ($391 млн), Bybit ($300 млн), Binance ($259 млн) и OKX ($99 млн).

Источник изображения: coindesk.com Принудительные ликвидации происходят, когда инвесторы, использующие заёмные средства для увеличения позиций, перестают отвечать маржинальным требованиям. Другими словами, когда рынок слишком далеко продвигается против кредитного плеча, позиция закрывается в принудительном порядке, чтобы не допустить дальнейших потерь. В таких случаях могут одновременно срабатывать большие скопления ордеров — наступает «цикл ликвидации». Эти циклы отслеживаются по открытым данным, и при приближении к таким зонам инвесторы начинают внимательнее следить за котировками. Падение биткоина началось накануне вечером, когда цена на биткоин пробила $107 тыс., вызвав тем самым цепочку принудительных закрытий, прокатившихся по рынкам деривативов. В качестве причин эксперты приводят возросшую напряжённость между США и Китаем, укрепление иены и снижение цен на золото. Биткоин к настоящему моменту растерял почти всё, чего сумел достичь к началу недели; Ethereum торгуется ниже $3900, за день потеряв около 4 %. Квартальная прибыль TSMC взлетела на 39 % до рекордных $14,8 млрд

16.10.2025 [11:24],

Алексей Разин

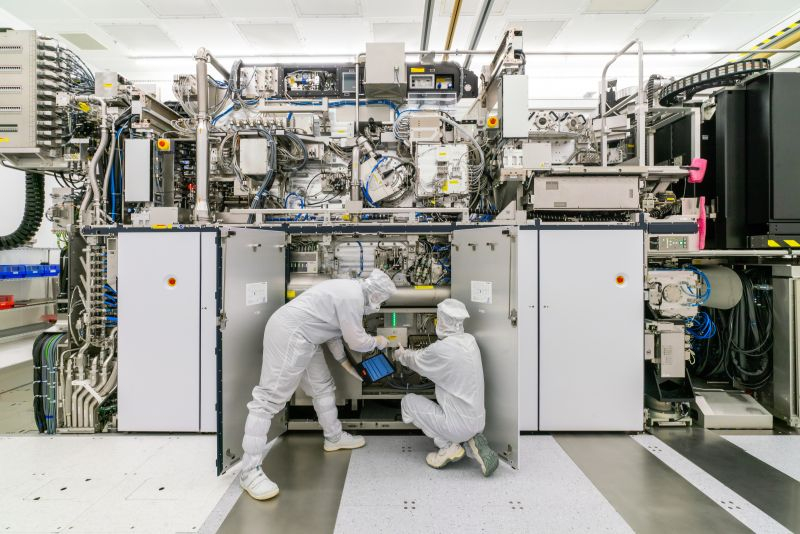

Для всей полупроводниковой отрасли квартальный отчёт TSMC имеет огромное значение, поскольку он позволяет определить, насколько услуги компании по контрактному производству чипов были востребованы на протяжении трёх предыдущих месяцев. Третий квартал TSMC удалось завершить увеличением чистой прибыли на 39 % до рекордных $14,8 млрд.

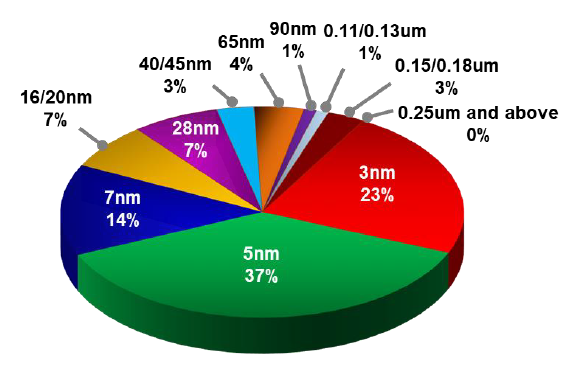

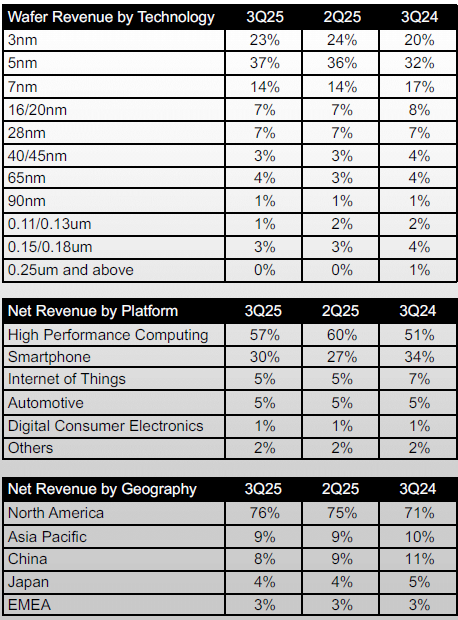

Источник изображения: ASML Величина прибыли оказалась выше ожиданий аналитиков. Выручка компании за период выросла на 30,3 % в годовом сравнении до $32,3 млрд, также превысив ожидания рынка. Чистая прибыль последовательно выросла на 13,6 %, положительная динамика наблюдается уже второй квартал подряд. Примечательно, что в национальной валюте Тайваня выручка TSMC в годовом сравнении выросла на все 40,8 %. Норму прибыли удалось поднять до 59,5 %, обеспечив прирост в годовом сравнении на 1,7 процентных пункта. Норма операционной прибыли выросла на 3,1 процентных пункта до 50,6 %. Норма чистой прибыли выросла на 2,9 процентных пункта до 45,7 %. Удельный доход на одну акцию вырос на 39 %, а вот объём обработанных кремниевых пластин в эквиваленте типоразмера 300 мм увеличился последовательно на 9,9 %, а в годовом сравнении вырос на приличные 22,4 % до 4,1 млн штук. Если учесть, что по итогам прошлого года компания обработала 12,9 млн кремниевых пластин, то в текущем она сохраняет шансы существенно увеличить производственную программу.  Выпускаемые по передовым технологиям (тоньше 7 нм включительно) чипы в прошлом квартале обеспечили TSMC примерно 74 % выручки. Из них на 3-нм пришлось только 23 процентных пункта, а вот 5-нм продукция обеспечила 37 % выручки. Технология 7 нм довольствовалась 14 % квартальной выручки, хотя за год до этого эта доля достигала 17 %. Среди передовых технологических норм самый сильный рост по доле выручки показала 5-нм, которая увеличилась за год с 32 до 37 %. Новейшая 3-нм технология увеличила свою долю с 20 до 23 % в годовом сравнении, а вот последовательно она сократилась с 24 %, достигнутых во втором квартале.

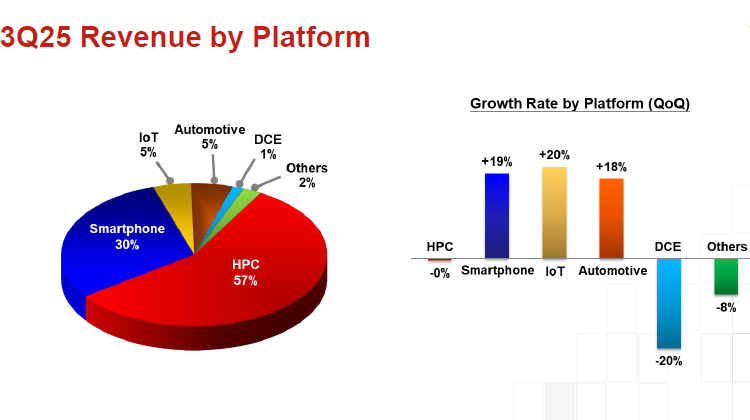

Источник изображения: TSMC Разделение выручки по сегментам рынка также указывает на перекос в пользу высокопроизводительных компонентов, которые обеспечили 57 % поступлений средств на счета TSMC в третьем квартале. Характерно, что последовательно объём выручки TSMC в этом сегменте остался на уровне второго квартала. Зато сегмент смартфонов прибавил последовательно сразу 19 %, на него пришлось 30 % выручки компании. На 20 % выросла выручка в сегменте Интернета вещей, но её доля не превысила 5 % от общего объёма. Автомобильный сегмент прибавил 18 % в размере выручки, но её доля в общей сумме ограничивается 5 %. На 20 % просела выручка в сегменте потребительской электроники, все прочие виды компонентов также продемонстрировали снижение, но на более скромные 8 %. Если во втором квартале высокопроизводительные компоненты обеспечивали 60 % выручки TSMC, то в третьем их доля сократилась до 57 %, но это всё равно выше прошлогоднего показателя на уровне 51 %. Если учесть, что выручка в сегменте HPC последовательно не увеличилась по итогам третьего квартала, причины подобных тенденций наверняка потребуют отдельного анализа. Не исключено, что TSMC просто работает на пределе своих возможностей, стараясь удовлетворить растущий спрос на выпуск передовых чипов для сегмента искусственного интеллекта. Некоторый подъём выручки можно наблюдать в сегменте смартфонов, где она последовательно выросла с 27 до 30 %, однако в годовом сравнении наблюдается сокращение доли с 34 %. Это можно объяснить как замедлением темпов роста рынка смартфонов, так и опережающим развития рынка ИИ, на который теперь отвлекаются ресурсы как разработчиков чипов, так и их производителей.

Источник изображения: TSMC В географическом срезе концентрация выручки в Северной Америки наблюдается очевидным образом, поскольку доля этого региона выросла с прошлогодних 71 до 76 %. Китай при этом довольствуется третьим местом и сдаёт позиции, поскольку его доля за год сократилась с 11 до 8 %, а ещё во втором квартале она достигала 9 %. Азиатско-Тихоокеанский регион довольно стабилен по доле выручки, но и он уступил под натиском Америк с 10 до 9 % в годовом сравнении. Япония довольствуется 4 %, также скатившись с прошлогодних 5 %, а вот Европа, Африка и Ближний Восток демонстрируют стабильность в виде 3-процентной доли выручки TSMC. Капитальные затраты компании по итогам третьего квартала в отдельности достигли $9,7 млрд, всего с начала года она направила на строительство новых предприятий и модернизацию существующих $29,39 млрд. В любом случае, прогноз по размеру капитальных затрат за весь текущий год на уровне $41 млрд руководство компании изменило незначительно. Его нижняя граница была поднята с $38 до $40 млрд, и это можно считать определённым увеличением капитальных затрат, хотя верхняя и осталась на уровне $42 млрд. В четвёртом квартале выручка TSMC должна вырасти на 24 %, как ожидает руководство компании. На протяжении шести кварталов подряд её выручка увеличивается на двузначное количество процентов и превышает ожидания рынка. По итогам текущего года выручка TSMC может увеличиться примерно на 35 %, как ожидает руководство. Это более заметный прирост, чем тот, что закладывался в прогноз ранее (около 30 %). Главный конкурент OpenAI намерен утроить выручку в следующем году

16.10.2025 [05:02],

Алексей Разин

Приток денег в сферу ИИ должен направляться не только на развитие инфраструктуры и обучение новых языковых моделей. Профильные стартапы не отказываются от намерений увеличить собственную выручку, даже если речь не идёт о скором выходе на безубыточность. Anthropic, например, собирается утроить выручку по итогам следующего года.  Об этом сообщило агентство Reuters со ссылкой на собственные осведомлённые источники. Задача-минимум на следующий год для Anthropic заключается в удвоении выручки в годовом выражении, в идеале её планируется почти утроить — во многом благодаря быстрому распространению ИИ-инструментов в корпоративном сегменте. Исходя из текущих значений ежемесячной выручки, Anthropic в текущем году планирует выйти на приведённое значение годовой выручки в $9 млрд. Для сравнения, конкурирующая OpenAI уже перевалила за рубеж в $13 млрд годовой выручки в приведённом измерении, а по итогам текущего года готовится выйти на $20 млрд. Услугами OpenAI еженедельно пользуются более 800 млн человек. На следующий год в прогноз заложен диапазон приведённой годовой выручки от $20 до $26 млрд. В текущем месяце, как пояснили Reuters представители компании, она вышла на приведённый годовой объём выручки в $7 млрд. В августе этот показатель превысил $5 млрд, так что можно говорить об уверенном прогрессе, хотя официально Anthropic не делится своими целями по выручке по состоянию на конец этого года или следующий. Вчера Anthropic выпустила новую версию языковой модели Haiku, которая считается самой доступной для клиентов компании. Версия 4.5 данной модели оказалась почти в три раза дешевле Sonnet 4, которая считается моделью среднего уровня. Специфика бизнеса Anthropic заключается в том, что около 80 % её выручки генерируется корпоративными клиентами, коих сейчас насчитывается более 300 000. Инструмент для генерации программного кода Claude Tool, по неофициальным данным, в приведённой к году величине уже обеспечивает $1 млрд выручки. Текущая капитализация Anthropic оценивается в $183 млрд, хотя в марте едва превышала $61 млрд. Anthropic заключает правительственные контракты и не боится выходить на международный рынок. Вторым по величине после США рынком для неё является Индия, где она в следующем году собирается открыть своё представительство. Одновременно стартап намерен в следующем году утроить штат сотрудников за пределами США и увеличить количество занимающихся ИИ специалистов в пять раз. МВФ: мир уже прошёл половину пути до лопнувшего ИИ-пузыря и нового финансового кризиса

15.10.2025 [14:45],

Алексей Разин

Резкого замедления темпов роста экономики США на фоне объявленных многомиллиардных инвестиций в инфраструктуру ИИ не произойдёт, как считает главный экономист МВФ, но поток этих денег способствует росту инфляции. При этом в МВФ не исключают, что образовавшийся на рынке из-за бума ИИ пузырь может лопнуть и спровоцировать мировой финансовый кризис.

Источник изображения: OpenAI Соответствующие комментарии главного экономиста Международного валютного фонда (МВФ) Пьера-Оливье Гуринша (Pierre-Olivier Gourinchas) прозвучали на этой неделе на очередном заседании организации в Вашингтоне, отмечает Financial Times. Ещё в начале года представители фонда выражали опасения, что политика президента США Дональда Трампа (Donald Trump) в области таможенного регулирования приведёт мировую экономику к серьёзному замедлению. Теперь же представители фонда повысили прогноз по величине прироста мирового ВВП в текущем году с 3 до 3,2 %. Это лишь немногим меньше прошлогодних 3,3 % и на ту же величину больше прогнозируемых на следующий год 3,1 %. По итогам первого полугодия приведённый к годовому прирост мирового ВВП составил 3,5 %, что в значительной мере сняло опасения по поводу сильного влияния таможенных тарифов Трампа на мировую экономику. Многие представители бизнеса и рядовые потребители даже увеличили объёмы закупок товаров длительного пользования, опасаясь дальнейшего введения тарифов. Ослабление курса доллара США также способствовало улучшению торговых условий для многих стран мира. В апреле МВФ прогнозировал, что ВВП США по итогам текущего года вырастет лишь на 1,8 %, однако теперь прогноз повышен до 2 % в этом году и 2,1 % — в следующем. Хотя это и ниже показателя 2024 года (2,8 %), подобные темпы роста являются самыми высокими среди стран так называемой «большой семёрки». Впрочем, китайский ВВП в текущем году, по прогнозам МВФ, увеличится на 4,8 %, а в следующем рост замедлится до вполне приличных 4,2 %. В случае с США приток инвестиций в инфраструктуру ИИ окажет благоприятное влияние на экономику, если не считать риска ускорения инфляции. По крайней мере, власти США вряд ли достигнут поставленной ранее цели по снижению инфляции до 2 % в год, а заёмные средства будут становиться дороже. Прояснение ситуации в сфере таможенных тарифов со временем приведёт к переносу части возросших издержек импортёров на конечных покупателей, поскольку покрывать их за свой счёт поставщики больше не намерены. Акции технологических компаний, в том числе Nvidia, Broadcom и Oracle, в этом году резко выросли, обеспечив американским фондовым рынкам обновления ряда максимумов. При этом инвесторы опасаются, что некоторые компании получат отдачу от своих огромных вложений в ИИ совсем не скоро, если вообще получат. Стремительный рост также усилил опасения касательно того, что мировые фондовые рынки рискуют резко обвалиться, если настроения рынка в отношении потенциального роста производительности за счет ИИ изменятся. «Мы еще не достигли уровня инвестиционного всплеска, который мы наблюдали во время бума доткомов, мы еще не достигли уровня завышенных оценок на фондовых рынках, — сказал Гуринчас. — Но мы, возможно, прошли половину или две трети пути». Сравнивая ИИ-бум с пузырем доткомов, эксперт МВФ отметил, что инвесторы сейчас «чувствуют себя богаче, потому что акции стоят дорого». «Они получают прибыль от роста стоимости, поэтому потребление высокое, инвестиции высокие. Но экономика еще не производит больше; это обещания на будущее. Это создает давление на спрос», — подытожил Гуринчас. То есть дальнейшее накачивание рынка ИИ деньгами может быть чревато новым мировым кризисом. Проблема заключается в том, что инвесторы сейчас воодушевлены обещаниями будущих прибылей, но насколько хватит их терпения и оптимизма — большой вопрос. «Пьяные матросы с долговыми расписками»: как OpenAI ищет $1 трлн, не предлагая ничего взамен

15.10.2025 [12:39],

Алексей Разин

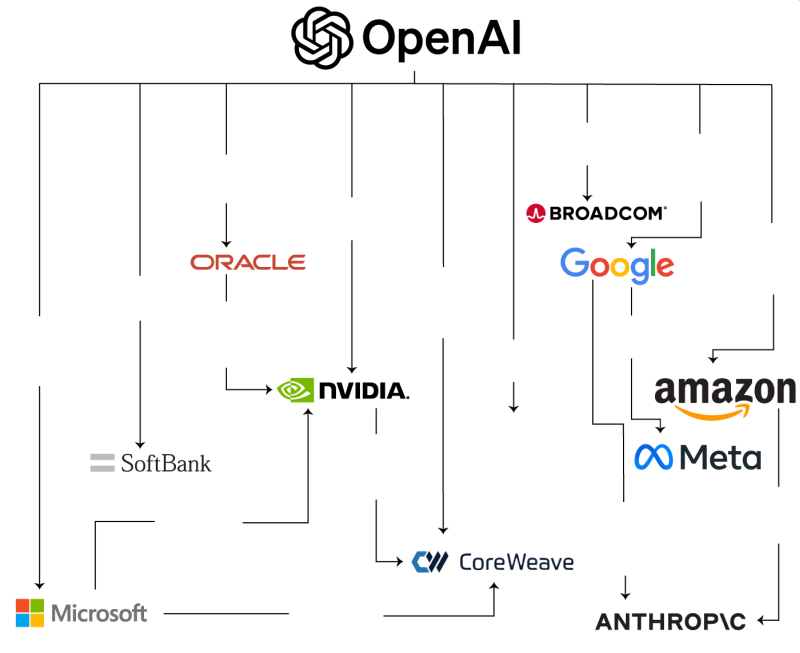

Феномен стартапа OpenAI, который уже составил план по привлечению более чем $1 трлн на развитие вычислительной инфраструктуры искусственного интеллекта, с точки зрения инвесторов заключается в практически полном отсутствии обеспечения привлекаемых средств. Компания, однако, старается сформировать пятилетний бизнес-план, который будет описывать не только новые внешние источники получения финансов, но и способы получения выручки.

Источник изображения: OpenAI Как отмечает знакомое с процессом подготовки бизнес-плана издание Financial Times, в ближайшие годы OpenAI рассчитывает на получение выручки с клиентов Sora и разного рода ИИ-агентов, а также создание новых персонально адаптированных сервисов как для компаний, так и для целых государств. Не оставляет OpenAI надежды и привлечь дополнительные кредиты с использованием инновационных методов. Проект Stargate, который предусматривает создание вычислительной инфраструктуры в США на сумму $500 млрд, OpenAI намеревается использовать для своего превращения в провайдера профильных ресурсов. Помимо развития инфраструктуры ИИ, стартап намерен попробовать себя на рынке онлайн-рекламы, а также представить потребительские аппаратные изделия, включая персональное устройство для работы с ИИ, создаваемое при участии бывшего главного дизайнера Apple Джони Айва (Jony Ive). Компании придётся показывать инвесторам какие-то привязанные к определённым датам планы, поскольку масштаб привлекаемых под неопределённые нужды инвестиций уже давно перевалил за $1 трлн. Только в прошлом месяце OpenAI договорилась с партнёрами о строительстве вычислительных мощностей на 26 ГВт. В инвестиционном сообществе всё чаще звучат опасения по поводу создаваемого OpenAI и её партнёрами финансового «пузыря» на рынке ИИ. Для самой компании задача формирования пятилетнего плана является не самой простой, поскольку в отрасли всё очень быстро меняется, и делать прогнозы на таком горизонте крайне сложно. На нынешнем этапе развития OpenAI пока может претендовать на годовую выручку в размере $13 млрд, которая на 70 % формируется абонентской платой, взимаемой с пользователей ChatGPT. При этом данным чат-ботом регулярно пользуются более 800 млн человек, но не более 5 % из них используют платные подписки. OpenAI намерена увеличить эту долю как минимум вдвое. Если в США стандартная подписка на ChatGPT стоит $20 в месяц, то в прочих странах компания хочет сделать её более доступной. Например, цена будет снижена для Индии, Филиппин, Бразилии и прочих густонаселённых регионов с более низким уровнем жизни.

Источник изображения: Financial Times OpenAI также получает процент платежей за покупки, совершённые через интерфейс ChatGPT, а ещё она намерена заняться монетизацией своих сервисов через внедрение в них рекламы. На прошлой неделе глава компании Сэм Альтман (Sam Altman) признался, что ему нравится подход Instagram✴ к персонализации рекламы, и он мог бы что-то предпринять в этой сфере, но в целом в OpenAI к рекламе относятся с большой осторожностью. Операционные убытки OpenAI за первое полугодие превысили $8 млрд, поэтому о достижении прибыльности ещё долго нельзя будет говорить. Пока эта проблема не очень беспокоит руководство компании, которое убеждено, что года через четыре инвестиции в ИИ начнут приносить отдачу. Даже удвоившаяся за год выручка не лишает OpenAI убытков. Для возглавляющего OpenAI Сэма Альтмана переход компании к безубыточности, по его собственным словам, не является одним из десяти основных приоритетов. Президент OpenAI Грег Брокман (Greg Brockman) на прошлой неделе сказал: «Если бы у нас было в десять раз больше вычислительных мощностей, я не уверен, что при этом наша выручка выросла бы в десять раз, но я не думаю, что мы окажемся столь далеко». Руководство OpenAI также считает, что затраты на вычисления в сфере ИИ резко упадут благодаря техническому прогрессу и росту конкуренции. До двух третей затрат на строительство вычислительных мощностей приходятся на закупку полупроводниковых компонентов. Сделки OpenAI и Nvidia и AMD так распределены по этапам, что первая будет платить им по мере того, как будут вводиться в строй очередные мощности. Но на каждый гигаватт вычислительной мощности потребуется отдельный ядерный реактор, и с энергообеспечением потребностей у OpenAI и её партнёров могут возникнуть проблемы. Исходя из классических критериев платёжеспособности, OpenAI не так уж привлекательна для инвестиций, но компания пытается придумать новые способы привлечения финансов и не стесняется «круговой поруки» с ротацией одних и тех же средств в сделках со своими партнёрами. Как пояснил один из финансовых консультантов, помогавших OpenAI готовить сделки с партнёрами, со стороны представители этой компании «могут напоминать пьяных матросов, которые ходят по барам и везде оставляют долговые расписки», но у них всё же есть стратегия, основанная на технологии, продуктах, бизнес-планах и чёткому представлению о том, что происходит. ASML предупредила о грядущем обвале выручки в Китае — но ИИ-бум должен компенсировать потери

15.10.2025 [10:11],

Алексей Разин

Крупнейший поставщик литографических сканеров, необходимых для выпуска чипов — нидерландская компания ASML, оказалась в момент публикации своего квартального отчёта в неоднозначной ситуации. С одной стороны, её текущая выручка заметно выросла на фоне бума ИИ, но с другой, она не может дать внятного прогноза на следующий год, ожидая заметного сокращения выручки на китайском направлении.

Источник изображения: ASML По итогам третьего квартала текущего года ASML располагала портфелем заказов на общую сумму 5,4 млрд евро. Это заметно выше тех 4,9 млрд евро, на которые рассчитывали аналитики. Выручка за период достигла 7,52 млрд евро, но оказалась ниже ожидаемой инвесторами суммы (7,79 млрд евро). Чистая прибыль лишь незначительно превысила ожидания рынка, достигнув 2,125 млрд евро. Генеральный директор ASML Кристоф Фуке (Christophe Fouquet) подчеркнул, что рост инвестиций в сферу ИИ благотворно влияет на бизнес компании, и эта тенденция продолжает охватывать всё большее количество её клиентов — даже если речь идёт о производстве чипов для смартфонов. Если передовых литографических систем будут заказывать больше, то выручка в Китае, куда их поставки запрещены, должна значительно снизиться. В 2026 году выручка компании окажется не ниже выручки текущего года, но говорить о конкретном прогнозе руководство ASML пока не готово. Сумма ожидаемой выручки в 2026 году будет названа представителями компании не ранее января. В прошлом году ASML выручила 28,3 млрд евро, но пока компания не отказывается от своих намерений поднять величину годовой выручки до 60 млрд евро к концу текущего десятилетия. Китайское направление бизнеса ASML хоть и не подразумевает поставок передового оборудования, по доле выручке достигает 42 % от квартальной суммы. Это само по себе превращает Китай в крупнейший рынок сбыта оборудования ASML, тогда как во втором квартале эта доля не превышала 27 %. Очевидно, что китайские клиенты компании ускорили закупки оборудования для выпуска чипов в ожидании новых таможенных пошлин и вероятных санкций. В следующем году спрос на продукцию ASML в Китае и профильная выручка, по мнению руководства компании, существенно сократятся. За девять месяцев текущего года китайский рынок сформировал почти треть совокупной выручки этой компании. ASML была вынуждена объявить, что не сможет выполнить условия трёхлетней программы выкупа собственных акций на сумму 12 млрд евро. Ей на смену в январе будет предложена другая программа, условия которой пока не разглашаются. «Не беспокойтесь о Китае»: IT-миллиардеры на этой неделе стали богаче на $60 млрд — лидирует Илон Маск

15.10.2025 [07:06],

Алексей Разин

Некоторая непредсказуемость действующего американского президента Дональда Трампа (Donald Trump) создаёт нервозность на фондовом рынке, но при малейших улучшениях ситуации позволяет инвесторам неплохо заработать. Признаки прогресса во внешнеторговых переговорах США и Китая в начале этой недели увеличили совокупное благосостояние десяти крупнейших представителей технологической отрасли на $60 млрд.

Источник изображения: LinkedIn Как отмечает Benzinga со ссылкой на данные списка богатейших людей мира по версии Bloomberg, в понедельник Илон Маск (Elon Musk) стал богаче на $16 млрд, его личное благосостояние этим источником теперь оценивается в $453 млрд. Попавший в струю ИИ-сделок сооснователь Oracle Ларри Эллисон (Larry Ellison) увеличил своё благосостояние на чуть меньшую сумму $15,6 млрд. Основатель Dell Technologies Майкл Делл стал богаче на $6,58 млрд. Основатели Google Ларри Пейдж (Larry Page) и Сергей Брин (Sergey Brin) каждый обогатились почти на $5 млрд. Глава и основатель Nvidia Дженсен Хуанг (Jensen Huang) прибавил в этом списке $4,43 млрд к своему благосостоянию. Личное благосостояние генерального директора и основателя Meta✴ Platforms Марка Цукерберга (Mark Zuckerberg) выросло на $3,38 млрд, а сооснователь Amazon Джефф Безос (Jeff Bezos) стал богаче на $2,65 млрд. Бывший генеральный директор Microsoft Стив Балмер (Steve Ballmer) прибавил к своему состоянию $886 млн. Девять из десяти богатейших людей мира по версии Bloomberg являются руководителями компаний технологического сектора или были ими ранее. Единственным представителем прочих отраслей экономики является французский магнат Бернар Арно (Bernard Arnault), специализирующийся на продаже модных аксессуаров и предметов роскоши. Оптимизма инвесторам в начале этой неделе прибавили заявления президента Трампа, сделанные после собственных угроз резко увеличить таможенные пошлины на китайские товары в ответ на усиление контроля КНР за экспортом редкоземельных минералов. «Не беспокойтесь о Китае, с ним всё будет хорошо», — буквально сообщил Дональд Трамп, подчеркнув, что «глубокоуважаемый президент Си просто пережил сложный момент». В понедельник американские биржевые индексы выросли на величину от 1,29 до 2,18 %. Акции ряда технологических компаний, которые так или иначе получают выгоду от бума систем искусственного интеллекта, выросли в цене ещё сильнее, поэтому их основатели условно стали богаче. Даже многострадальная Tesla не осталась в стороне от тенденции, поскольку новости о росте объёмов производства на китайском предприятии придали инвесторам уверенности в будущем этой компании Илона Маска. Некоторые эксперты стали всё чаще выражать озабоченность высокими темпами роста котировок в сегменте ИИ и смежных отраслях. По их мнению, в США теперь формируются «две экономики», одна из которых связана с ИИ, а вторая далека от этой темы, а потому может сильно страдать от нехватки средств. В то же время, китайская экономика всё меньше зависит от американского рынка, а потому даже усиление санкций со стороны США не сможет оказать на неё былого разрушительного влияния. В то же время, в американской экономике появляются определённые риски. ASML показала 20-летний рекорд выручки за сентябрь и привлекла внимание инвесторов

14.10.2025 [18:01],

Алексей Разин

Следящие за новостями полупроводниковой отрасли обыватели в курсе, что нидерландская компания ASML является ведущим поставщиком литографических сканеров, которые применяются при производстве полупроводниковых компонентов. Сентябрь для этого производителя стал рекордным с точки зрения финансовых показателей за предыдущие 20 лет, и теперь от квартального отчёта ASML инвесторы ждут приятных откровений.

Источник изображения: ASML За месяц с небольшим акции ASML уже выросли в цене на этих новостях на 45 %, поскольку от грядущего квартального отчёта компании инвесторы ожидают новых подтверждений доходности так называемого бума искусственного интеллекта, который втягивает на свою орбиту всё новых эмитентов. В сентябре ASML удалось стать крупнейшей публичной компанией Европы по величине капитализации. Одним из важных вопросов, на которые инвесторы ожидают получить на этой неделе по итогам публикации квартального отчёта ASML, остаётся возможная корректировка прогноза по динамике выручки на следующий год в сторону повышения. Идея проста — инвесторы хотят понять, какая часть капитальных затрат на расширение производства чипов начнёт оседать на счетах ASML в следующем году. В июле руководство компании отказалось дать прогноз на 2026 год, сославшись на неопределённость, порождаемую торговыми противоречиями между США и КНР, а также ситуацией с таможенными пошлинами, ввести которые обещал американский президент. Позже он освободил от повышенных пошлин оборудование, ввозимое из ЕС в США с целью организации локального производства чипов. Зато теперь на горизонте возникли возможные проблемы, порождаемые китайскими ограничениями на экспорт редкоземельных металлов. Последние используются при производстве источников лазерного излучения, необходимых для работы литографических сканеров ASML. Перебои в поставках такого сырья из Китая могут иметь негативные последствия для всей мировой полупроводниковой отрасли, не говоря уже о бизнесе ASML в отдельности. Кроме того, существуют опасения, что торопившиеся купить как можно больше оборудования из-за угрозы усиления санкций против них китайские производители чипов станут тратить меньше средств на его приобретение в дальнейшем. С другой стороны, технологические успехи Intel и Samsung, которые являются крупными клиентами ASML, тоже не впечатляют отдельных аналитиков, а потому для этой нидерландской компании они вряд ли станут источниками роста выручки в ближайшие месяцы. Руководство ASML на этой неделе может и воздержаться от публикации прогноза по выручке на следующий год, поэтому инвесторы останутся в неведении ещё на какое-то время. Некоторые эксперты советуют переключиться с подорожавших акций ASML на ценные бумаги производителей оборудования, применяемого при нанесении химикатов на кремниевые пластины и их травлении. Их продукция тоже важна при производстве чипов, но традиционно они остаются в тени поставщиков литографических сканеров. Акции Broadcom взлетели в цене на 9 % после новостей о сделке с OpenAI

14.10.2025 [12:37],

Алексей Разин

С точки зрения фондового рынка стартап OpenAI чем-то напоминает мифического царя Мидаса, чьё прикосновение превращало в золото любые предметы. Акции тех компаний, которые решили выступить в роли партнёров OpenAI по развитию мировой вычислительной инфраструктуры ИИ, начинают уверенный рост сразу после объявления сделок. Не стала исключением и Broadcom, акции которой подорожали на 9 %.

Источник изображения: Broadcom Напомним, Broadcom поможет OpenAI в создании чипов для специализированных фирменных ускорителей вычислений, совокупная мощность которых составит 10 ГВт. Поскольку финансовые условия сделки не были официально разглашены, тематические ресурсы строят свои прогнозы на косвенных данных. Financial Times полагает, что OpenAI потратит на сотрудничество с Broadcom в этой сфере до $500 млрд, и эта сумма не войдёт в тот $1 трлн, который уже фигурирует в условиях сделок стартапа с многими другими гигантами рынка информационных технологий и полупроводниковых компонентов. На старте торгов в США акции Broadcom после объявления о сделке с OpenAI росли в цене на 8,9 % до $353,6 в пике, но затем рост ограничился 7,7 %. Чипы, которые Broadcom поможет создавать OpenAI, будут использоваться для инференса — работы с уже обученными языковыми моделями, что не отменит потребности стартапа в мощных средствах обучения моделей, которыми его будут снабжать Nvidia, AMD и прочие поставщики. Примечательно, что тайна крупного клиента Broadcom, который обеспечит ей до $10 млрд выручки, по итогам оглашения сделки с OpenAI никуда не делась. Как поясняет CNBC, президент группы полупроводниковых решений Broadcom Чарли Каввас (Charlie Kawwas) в интервью этому каналу дал понять, что тем самым клиентом с объёмом заказов на $10 млрд является не OpenAI. «Я был бы рад, если заказ на покупку на сумму $10 млрд поступил бы от моего хорошего друга Грега, но он мне его пока не предоставил», — заявил глава подразделения Broadcom, имея в виду президента OpenAI Грега Брокмана (Greg Brockman). Напомним, генеральный директор Broadcom Хок Тан (Hock Tan) в прошлом месяце заявил, что у компании появился четвёртый крупный клиент, заказавший создание чипов для сферы ИИ на общую сумму $10 млрд. Получается, что речь шла не о сотрудничестве компании с OpenAI, как подумали было многие. Квартальная прибыль Samsung выросла почти на треть до максимального за три года уровня

14.10.2025 [04:53],

Алексей Разин

Подготовка к публикации полного квартального отчёта Samsung Electronics идёт полным ходом, само событие намечено на конец октября, а пока компания подвела промежуточные итоги минувшего периода, обнародовав величину операционной прибыли и выручки за третий квартал. Первый показатель в годовом сравнении вырос почти на треть и достиг максимального значения за три с лишним года.

Источник изображения: Samsung Electronics Операционная прибыль Samsung Electronics в прошлом квартале увеличилась на 31,8 % до $8,5 млрд по сравнению с аналогичным периодом предыдущего года. Последовательный рост операционной прибыли составил 158,6 %. Выручка увеличилась на 8,7 % до $6,3 млрд в годовом сравнении и на 15,3 % последовательно. Операционная прибыль Samsung в минувшем квартале оказалась выше ожиданий аналитиков ($7 млрд). Они также предположили, что последовательно компании удалось увеличить объёмы поставок HBM на 70 или 80 %, а потери на направлении контрактного производства чипов оказались ниже ожидаемых. Аналитики Counterpoint Research предположили, что Samsung уже могла восстановить лидерство по выручке в сегменте памяти, но не за счёт HBM, как это ранее сделала SK hynix, а благодаря росту цен и спроса на более традиционные типы памяти. По данным TrendForce, в третьем квартале цены на DRAM выросли на 171,8 %. Если Samsung удастся нарастить объёмы поставок HBM4, то компания вполне сможет претендовать на возвращение себе статуса мирового лидера на рынке памяти. Впрочем, даже уверенного роста прибыли хватило для того, чтобы курс акций Samsung на торгах в Сеуле вырос на 3,1 %. OpenAI растёт быстрее всех — но теперь никто не понимает, кому она принадлежит

13.10.2025 [13:06],

Алексей Разин

Уникальная способность OpenAI привлекать огромные суммы на своё развитие демонстрирует уверенность растущего числа стратегических инвесторов в выгодности вложения средств на направлении искусственного интеллекта. Между тем, новые сделки с участием OpenAI только усложняют структуру капитала этого стартапа и не дают инвесторам понятных перспектив получения материальной выгоды.

Источник изображения: OpenAI Напомним, что основанная в 2015 году компания OpenAI формально до сих пор считается стартапом, хотя уже сейчас её капитализация оценивается в $500 млрд и позволяет ей входить в двадцатку самых дорогих компаний мира. Если следовать классическим шаблонам развития бизнеса, то на следующем этапе OpenAI должна стать публичной, чтобы привлекать деньги на бирже. Этой трансформации отчасти мешает специфическая организационная структура OpenAI, поскольку её бизнесом управляет некоммерческая организация. Упразднять последнюю не позволят общественники и генеральные прокуроры штатов Калифорния и Делавэр, которые уже высказались в соответствующем духе. Интересы Microsoft, которая считается крупнейшим инвестором OpenAI, также должны учитываться при реструктуризации. В любом случае, как отмечает Financial Times, новые сделки или выход на биржу будут сокращать долю в капитале OpenAI уже существующих инвесторов, и это им может не понравиться. По некоторым оценкам, при нынешней структуре капитала до 30 % акций OpenAI должны принадлежать Microsoft, примерно столько же распределены между её сотрудниками, а некоммерческая часть OpenAI, которая контролирует деятельность всего стартапа, претендует на пакет акций от 20 до 30 %. Ещё около 10 % достанется японской корпорации SoftBank, а всем прочим инвесторам сообща будут принадлежать единицы процентов акций. Впрочем, как заявляют представители OpenAI, многие инвесторы готовы довольствоваться «меньшей частью большего пирога». Теоретически бум ИИ позволит поднять капитализацию компании до такого уровня, что даже малая доля её капитала будет стоить огромных денег. В этой ситуации не так страшно и «разбавление» капитала за счёт сделок с новыми инвесторами. Впрочем, всё это справедливо только при условии, что связанный с ИИ «пузырь» не лопнет. Кроме того, персонал OpenAI также получает акции компании, а его численность активно растёт: за два года количество сотрудников увеличилось почти в четыре раза. Сейчас инвесторы OpenAI могут претендовать только на долю от прибыли компании, которая ещё и ограничена некоторым абсолютным значением. Выход на биржу позволил бы сформировать более ясные перспективы возврата вложенных средств. По неофициальным данным, реструктуризация OpenAI подразумевает выделение некоторого пакета акций генеральному директору Сэму Альтману (Sam Altman), но его величина будет определена уже после проведения реформ. Эта тема, впрочем, не относится к числу самых обсуждаемых в данном контексте. Зато Илону Маску (Elon Musk), который на этапе становления OpenAI в 2015 году вложил в стартап $45 млн, ничего в плане финансовой отдачи не светит: во-первых, его деньги были оформлены как «благотворительный взнос», а во-вторых, у него сохраняется глубокий конфликт с нынешним руководством компании. Представители OpenAI поясняют, что при необходимости достичь окупаемости и приступить к распределению прибыли между инвесторами компании пришлось бы заморозить инвестиции в разработки. Однако, поскольку деньги инвесторов текут рекой, сосредотачиваться на сроках перехода к окупаемости нет необходимости, и OpenAI продолжает активно привлекать средства. Даже самый оптимистичный сценарий предполагает, что компания выйдет на безубыточность не ранее 2029 года. На данный момент OpenAI удалось привлечь около $60 млрд — для стартапа это весьма крупная сумма. Для сравнения: Apple, Microsoft и Nvidia до своего выхода на биржу ограничивались несколькими миллионами привлечённых инвестиций, а на IPO вышли до того, как их капитализация достигла $2 млрд. OpenAI сейчас стоит $500 млрд, но при этом остаётся частной компанией, которой управляет некоммерческая структура с тем же именем. В ближайшие годы OpenAI и её инвесторы собираются потратить $1 трлн на строительство центров обработки данных для экосистемы ИИ. Основную часть этих средств планируется привлечь на долговом рынке. Чтобы расплатиться по этим обязательствам, придётся пожертвовать частью будущей выручки. В любом случае пока все возможные риски и неопределённость не пугают инвесторов OpenAI, и компания активно этим пользуется, не особенно оглядываясь на уроки истории масштабных инвестиционных проектов последних десятилетий. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |