|

Опрос

|

реклама

Быстрый переход

Raspberry Pi снова попытается выйти на биржу

30.01.2024 [19:38],

Сергей Сурабекянц

Компания Raspberry Pi снова готовит почву для первичного публичного размещения акций (IPO). Листинг планируется провести на Лондонской фондовой бирже. Генеральный директор Эбен Аптон (Eben Upton) сообщил журналистам, что организация пока находится на ранней стадии процесса. В конце 2021 года Raspberry Pi уже хотела выйти на биржу, но тогда это не удалось.

Источник изображений: Raspberry Pi «Мы хотим быть готовыми, когда рынки будут готовы, — заявил Аптон. — Бизнес находится в гораздо лучшем положении, чем в прошлый раз, когда мы смотрели на него. [в прошлый раз] Частично мы остановились, потому что рынки ухудшились. А частично мы остановились, потому что наш бизнес стал непредсказуемым». «Непредсказуемый» — знакомое понятие для любой компании, которая пыталась приобрести компьютеры и комплектующие во время серии кризисов в цепочке поставок за последние годы. «Общественные рынки ценят предсказуемость так же, как и результативность», — уверен Аптон. Он надеется, что после листинга ситуация для компании не изменится: «Мы всегда старались вести бизнес, который делает интересную работу и приносит деньги, и я не думаю, что эти императивы изменятся. Мы будем продолжать делать то же самое. Конечно, пока я у руля».  Компания будет зарегистрирована в Великобритании, а не в США. В конце 2023 года на Nasdaq Global Select Market в Нью-Йорке состоялось долгожданное IPO Arm. Но Аптон отверг идею листинга в США: «Это своего рода мем — идея о том, что США — это земля обетованная для бизнеса, особенно для технологического». Аптон считает, что преимущества листинга в США базируются на идее о существовании разрыва в мультипликаторах, когда американские компании могут торговаться дороже, чем британские. По его мнению, такой эффект отсутствует при сравнении в целом идентичных компаний. Заметим, что при прошлой попытке выхода на биржу компания оценивалась в $468 млн. В ноябре 2023 года Arm приобрела миноритарную долю в Raspberry Pi, после чего её оценка превысила отметку в $506 млн. Спад на рынке автомобилей заставил Volkswagen отменить IPO дочернего производителя батарей PowerCo

30.01.2024 [17:57],

Владимир Мироненко

Volkswagen AG (VW) прекратила подготовку к планировавшемуся выводу на биржу дочернего предприятия по выпуску тяговых аккумуляторов PowerCo в этом или следующем году. Отмена IPO обусловлена снижением спроса на электромобили, которое ставит под сомнение перспективы этого бизнеса, пишет Bloomberg.

Источник изображения: stux/Pixabay Автопроизводитель также отложил переговоры с инвесторами на второй план в связи с появлением сомнений по поводу возможности наладить производство аккумуляторов в больших масштабах, сообщили источники Bloomberg. Источники не исключают проведение IPO подразделения PowerCo в случае, если ситуация на рынке улучшится. По данным Bloomberg, первичные публичные размещения акций в 2023 году оказались худшими за более чем десятилетие после резкого роста процентных ставок. Комментируя ситуацию с PowerCo, VW сообщила в электронном письме Bloomberg о готовности «продолжить оценивать собственные варианты с учётом рыночной конъюнктуры». Рост продаж электромобилей оказался не таким резким, как ожидалось, но интерес инвесторов к PowerCo «остаётся высоким», заявили в VW. PowerCo начала строительство двух заводов в Европе, где более высокие цены на энергоносители снизили инвестиционный оптимизм у многих промышленных игроков. Производство аккумуляторов должно начаться в Германии в следующем году и в 2026 году в Испании. Также ведутся работы на третьем объекте компании в Канаде. Если VW будет придерживаться намеченного курса, к 2030 году PowerCo обеспечит половину потребностей автопроизводителя в аккумуляторах, превратившись в гиганта с 20 000 рабочих мест. Как ожидается, к тому времени более 70 % продаж автопроизводителя в Европе и более 50 % в Северной Америке будут приходиться на полностью электрические автомобили. В понедельник стало известно, что Renault SA отменила планы по IPO своего бывшего подразделения Ampere EV, занимающегося выпуском электромобилей, в связи с неблагоприятными рыночными условиями. Reddit готовится к выходу на биржу в марте

19.01.2024 [17:24],

Павел Котов

Социальная платформа Reddit составила подробный план по публичному размещению акций (IPO) в марте, передаёт Reuters со ссылкой на собственные источники. Компания присматривалась к выходу на фондовую биржу более трёх лет.

Источник изображения: Brett Jordan / unsplash.com Это будет первое IPO крупного владельца соцсети с 2019 года, когда на биржу вышла Pinterest. Reddit и её коллегам придётся столкнуться с жёсткой конкуренцией за рекламные доллары со стороны таких серьёзных игроков как TikTok и Facebook✴. Первичное размещение акций также подтвердит или опровергнет готовность некоторых пользователей самой Reddit поддержать дебют компании на фондовом рынке. Публикующие сообщения на платформе инвесторы способствовали десяткам «мемовых» взлётов акций в последние три года — так произошло с бумагами розничной сети GameStop и сети кинотеатров AMC. Reddit подала заявку на IPO в ещё в декабре 2021 года в конфиденциальном порядке. Компания планирует обнародовать свои планы в конце февраля и провести размещение акций в марте, утверждают два источника Reuters. В 2021 году Reddit в ходе раунда финансирования была оценена в $10 млрд — на IPO она намеревается продать около 10 % своих акций. Решение об оценке компании для первичного размещения акций будет приниматься ближе к моменту листинга. Планы Reddit на IPO до сих пор могут быть пересмотрены, а листинг — отложен, как это случалось ранее, предупредили источники. Платформа Reddit была запущена в 2005 году. Сейчас она получает доходы от рекламы и премиум-подписки за $5,99 в месяц. Reddit воздерживалась от IPO до стабильного выхода на прибыльность, а в последние два года её сдерживала рыночная волатильность. За последний год акции крупных соцсетей восстановились после провального 2022 года: владеющая Facebook✴ компания Meta✴ за 12 месяцев подорожала почти втрое, а Snap за тот же период прибавила 60 %. Reddit обновил дизайн в преддверии IPO 2024 года

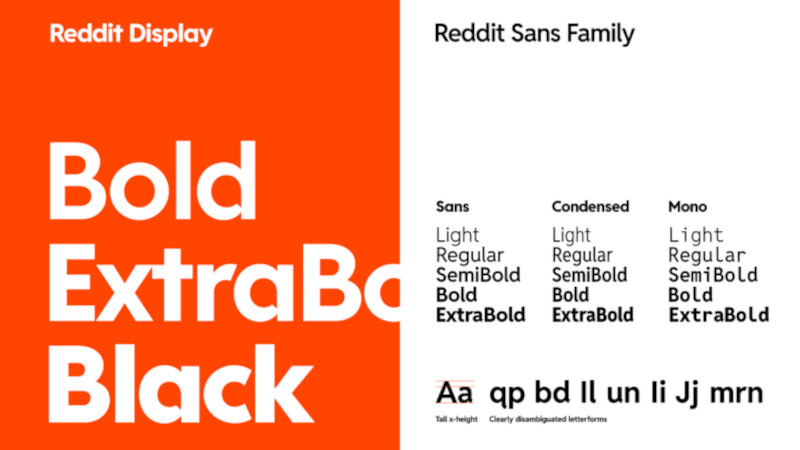

02.12.2023 [05:56],

Дмитрий Федоров

Reddit объявил о значительном обновлении своего бренда, включающем трёхмерную интерпретацию своего талисмана Snoo и введение нового корпоративного шрифта под названием Reddit Display. Эти изменения направлены на стратегическое репозиционирование компании как «сердца» интернета, отходя от прежнего статуса его «лицевой страницы». Ребрендинг символизирует новую эру в эволюции Reddit, сочетая в себе визуальное обновление популярной социальной сети и её стремление к расширению влияния на фоне дискуссий о потенциальном первичном публичном размещении акций (IPO) в 2024 году.

Источник изображений: redditinc.com Ключевым элементом этих изменений является талисман Snoo, который теперь стал трёхмерным, демонстрируя новое направление в дизайне компании. В рамках этого обновления компания также представила новый шрифт, Reddit Display, разработанный специально для выразительных и броских заголовков. Дополнительно компания представила Reddit Sans — новый шрифт, ориентированный на широкое использование и предусмотренный для распространения в виде открытого исходного кода.  «Нашей целью является размещение Reddit Sans в открытом доступе на платформах GitHub и Google Fonts. Reddit уникален во многих отношениях, поэтому наличие типографики, характерной только для Reddit, обеспечивает визуальную последовательность и подчёркивает уникальность диалогов, происходящих на платформе», — говорится в заявлении компании. Обновление также затронуло и цветовую палитру бренда. К традиционному цвету OrangeRed добавились новые оттенки, такие как LimeGreen и JuniperBlue, что придаёт Reddit более свежий и узнаваемый образ.  По информации Bloomberg, Reddit планирует возможное проведение IPO в 2024 году. В последние годы компания активно работала над расширением своей международной аудитории. С января по сентябрь текущего года 20 % её рекламных доходов пришлось на рекламодателей за пределами США. Реакция сообщества Reddit на эти обновления оказалась смешанной. Некоторые пользователи выразили ностальгию по прежнему дизайну Reddit и скептицизм по поводу нововведений. Особенно это касается функциональности сайта социальной сети, которую пользователи считают более важной, чем внешние изменения. Эти изменения значимы не только с визуальной точки зрения, но и в контексте позиционирования Reddit как ключевого элемента интернет-пространства. Однако успех этих нововведений будет зависеть от того, насколько они соответствуют ожиданиям и потребностям пользователей. Взаимодействие с сообществом и учёт его мнений — ключевые факторы для дальнейшего развития и укрепления позиций Reddit. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |